クレジットカードの不正利用の手口と対策について解説

2025.10.27

クレジットカードの不正利用の手口とは?被害を防ぐ対策と気付いたときの対処法

クレジットカードの不正利用の手口と対策について解説

2025.10.27

2024年のクレジットカード不正利用被害額は555億円にのぼり、年々増加している状況です。その手口はフィッシング詐欺やスキミング、ネットショッピング詐欺など巧妙化しており、気付かないうちに不正利用されてしまうケースも珍しくありません。

不正利用の被害を防ぐためには主な手口やその対策を知り、セキュリティに強いクレジットカードを使うことが重要です。

ここでは、不正利用の主な手口と対策、万が一不正利用されてしまったときの対処法について詳しくご紹介します。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

クレジットカードの不正利用はどの時点で気付く?

一般社団法人日本クレジット協会の調査によると、2024年におけるクレジットカード不正利用被害額は過去最多の555億円にものぼります。2019年の被害額は274億円であることから、この5年間で右肩上がりに増加していることが分かります。

(出典)一般社団法人日本クレジット協会「クレジットカード不正利用被害の発生状況」を参考

別ウィンドウで「一般社団法人日本クレジット協会」のPDFを開きます。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は一般社団法人日本クレジット協会ホームページからご確認ください。

別ウィンドウで「一般社団法人日本クレジット協会」のウェブサイトに遷移します。

そもそも、クレジットカードの不正利用とは、どの時点で気付くことができるのでしょうか。ほとんどの被害者が、クレジットカードの不正利用に気付くのは「身に覚えがないクレジットカードの請求をされた」ときになります。前月のカードの請求額について利用明細を確認したときに、利用した覚えのない金額や項目があった場合に、不正利用が疑われます。

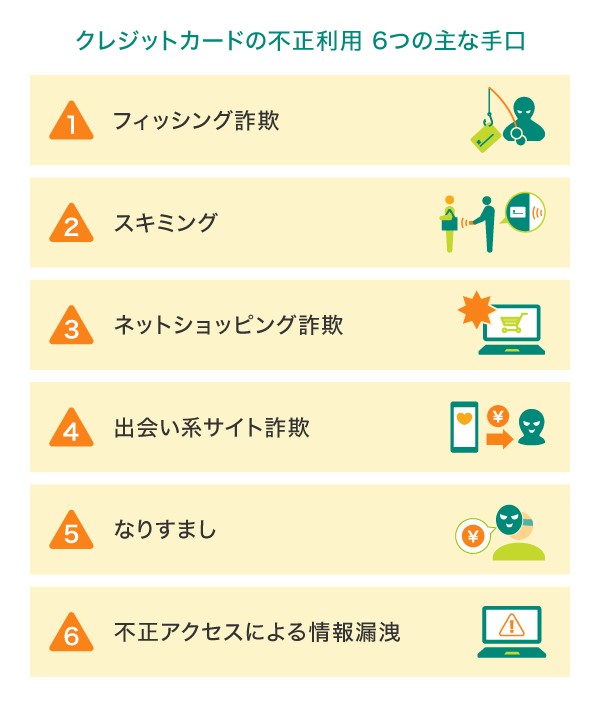

クレジットカードの不正利用6つの手口と被害を防ぐ対策

クレジットカードが不正利用されてしまう原因には、カード所持者によるものもあれば、「ネットショップの事業者による情報漏洩」といった、情報を受け取った側が悪用するケースなどさまざまな要因があります。

ここでは、不正利用の手口や原因として代表的な、6つのケースについてまとめました。被害ケースと対策をあわせて、それぞれ詳しく見ていきましょう。

フィッシング詐欺

フィッシング詐欺とは、金融機関やカード会社などを装い、「カードの有効期限が近づいています」「カードが無効の状態です」「キャンペーンに当選しました!」といった件名のメールを送り、偽サイトに誘導したり、クレジットカード口座の情報を送るよう誘引したりする手口です。

対策

フィッシング詐欺を防ぐためには、次のような対策が有効です。

誘導先のサイトでカード番号などを入力すると悪用されてしまう恐れがあるため、電子メールやSMSに記載されているリンクは安易にクリックせず、必ず公式サイトからアクセスするなど注意しましょう。

また、携帯電話会社などが提供するセキュリティ設定を活用し、詐欺メールが届きにくいよう対策することも大切です。

スキミング

スキミングとは、クレジットカード情報を読み取り偽造カードにコピーする手口です。「スキマー」と呼ばれる装置で読み取り、主にATMの利用時や店舗での決済時に被害に遭う傾向にあります。

なかには、ゴルフ場やジム、スパなどでロッカー荒らしの被害に遭ったことで、カード情報を読み取られるケースもあるようです。

対策

スキミング被害を防ぐためには、次のような対策が有効です。

ICチップ付きのクレジットカードはカード情報が暗号化されているため、スキミングに対して高い防犯性があります。また、複数枚のクレジットカードを持っている場合、普段あまり使わないカードはなるべく持ち歩かないようにしましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ネットショッピング詐欺

ネットショッピング詐欺とは、偽のネットショップによって商品代金を騙し取ったり、カード情報を不正に入手したりする手口です。

オンラインショッピング詐欺と呼ばれることもあり、購入した商品が届かないことに加えて、入力したカード情報が流出する被害もあります。

対策

ネットショッピング詐欺には、次のような対策が有効です。

日本語表記がおかしいものや会社名や連絡先が架空のもの、商品が相場よりも極端に安いサイトは、ネットショッピング詐欺に遭う可能性が高いといえます。初めて使うサイトでは上記のチェックを必ず行うなど、慎重に利用しましょう。

出会い系サイト詐欺

出会い系サイト詐欺とは、出会い系やマッチングアプリを利用して不正にクレジットカードの情報を入手する詐欺です。サイトに登録させてクレジットカードでポイントを購入させたり、高額な利用料金を請求したりする手口があります。

出会い系サイト詐欺は立証が難しい特徴があり、被害者も自らが実際にサイトを利用したことから泣き寝入りするケースが多いようです。

対策

出会い系サイト詐欺は、次のような対策が有効です。

出会いの場を提供するプラットフォームを利用する際は、必ず運営会社の信用性をチェックすることが重要です。会社名や連絡先が実在するものか、評判はどうか、客観的な目線で確認しましょう。SNS上で知らない人から紹介された有料の出会い系サイトには登録しないことも大切です。

盗難・紛失によるなりすまし

第三者が不正に入手したクレジットカードやカード情報を使って、本人になりすましてカードを利用する手口もあります。

財布の盗難・紛失によってクレジットカードそのものを不正入手されたり、スマホを盗難・紛失したことでカード情報を盗み取られたりするケースも見られます。

対策

なりすましによる被害を防ぐためには、次のような対策が有効です。

特に、カードの券面にカード番号が記載されていないナンバーレスタイプのものや、プラスチックカードを発行しないカードレスタイプのものは、第三者がカード情報を入手しにくい特徴があります。

現在、各社で発行しているクレジットカードでは、券面にカード番号・有効期限・セキュリティコードなどの情報が表記されていないナンバーレスタイプが登場しています。支払いの際にカードを店員に渡して券面から情報を取得されたり、支払いトレーにカードを置いた際に第三者からのぞき見されたりするリスクがありません。

また、実物のカードが発行されないカードレスタイプのクレジットカードもあります。スマホ内で決済や管理を行うことが一般的なカードレスのクレジットカードは、その名のとおりプラスチックカードが存在しないので、紛失や盗難の被害を防ぐことができます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

不正アクセスによる情報漏洩

ネットショップなどが不正アクセスされることで、利用している顧客のカード情報が流出するケースもあります。フィッシング詐欺のように自ら詐欺サイトにアクセスして情報が流出するのではなく、普段利用しているウェブサイトから情報が流出してしまうことが特徴です。

個人情報を取り扱う企業はしっかりとセキュリティ対策を行っているものの、不正アクセスの手口も日々巧妙化しているため、情報漏洩のリスクをゼロにすることは難しいと言えます。

対策

不正アクセスによる情報漏洩を防ぐためには、次のような対策が有効です。

ネットショップはカード情報など大切な個人情報を登録することから、セキュリティ対策が講じられているところを利用するようにしましょう。また、流出したカード情報によって不正利用を防ぐために、本人認証サービスを設定しておくと安心です。

本人認証サービスとは、従来から決済時に必要とされる「クレジットカード番号」「有効期限」「セキュリティコード」の3点に、カードの持ち主本人だけが知っている情報を加えて認証を行うことです。「3Dセキュア」とも呼ばれており、カード決済の安全性をより高めるしくみです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

不正利用に対する社会的な取り組み

不正利用に対する社会的な取り組みも年々広がりを見せています。

複数手段で本人確認する「多要素認証」を取り入れる動きとしては、2025年4月、日本証券業協会より、ネット取引に対応する会員証券会社の6割超にあたる58社がログイン時に「多要素認証」を原則必須化すると発表されました。

そのほか、一般社団法人日本クレジット協会による「クレジットカード・セキュリティガイドライン」が2025年3月に改訂されました。この改訂により、EC加盟店が従来のセキュリティ対策に加え、システムやウェブサイトの脆弱性対策を実施すること、EMV‐3Dセキュア(カード決済時に本人認証を行うサービス)を導入することなどが指針として示されています。

(出典)日本経済新聞「証券58社が「多要素認証」必須に 全体の6割、乗っ取り対策で」を参考

別ウィンドウで「日本経済新聞」のウェブサイトへ遷移します。

(出典)経済産業省「「クレジットカード・セキュリティガイドライン」が改訂されました」を参考

別ウィンドウで「経済産業省」のウェブサイトへ遷移します。

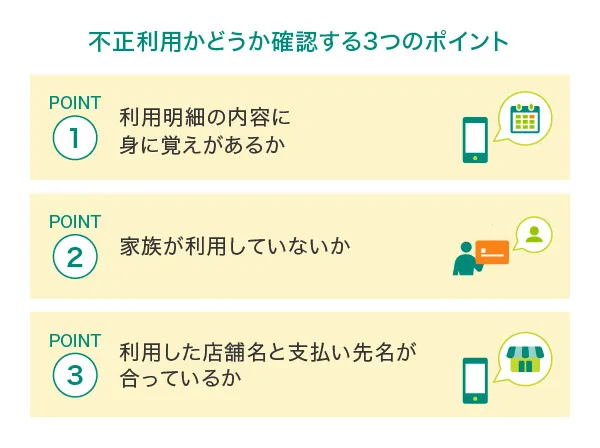

不正利用かを確かめるための3つのチェックポイント

クレジットカードの利用明細に身に覚えのない請求があると、その金額が大きいほど焦ってしまうでしょう。しかし、利用した日付や店舗名などに見覚えがなかったとしても、不正利用ではないケースもあるのできちんと確認することが必要です。

それでは、不正利用かどうかを確かめるための調査方法として、まずは自分でやっておきたい3つのチェックポイントをご紹介します。

01利用明細書の内容に身に覚えがあるか

01利用明細書の内容に身に覚えがあるか

クレジットカードの利用明細書に書いてある日付が正しいか、確認してみましょう。

自分が利用した日付と違ったとしても不正利用と決まったわけではありません。ほとんどの店舗では、クレジットカード決済による売上はすぐに計上されますが、店舗によっては処理に時間がかかり、実際にクレジットカード決済をした日から大幅に遅れてしまうこともあります。

利用明細に記載してある日付が異なる場合はこうしたケースも考えられるため、記憶をたどりつつ、本当に自分が利用していないかどうかを確認してみましょう。

また、利用明細の確認はスマートフォンアプリでできると便利です。

三井住友カードなら「Vpassアプリ」で、カードの利用状況や保有ポイントがいつでも確認できます。カードを使う度に通知が届くので、不正利用があってもすぐに気が付くことができるでしょう。

02家族が利用していないか

02家族が利用していないか

家族カード分の利用明細は、本会員カードの請求に含まれます。そのため、自分にとっては身に覚えのない利用でも、実際は身内が家族カードで購入していたということもあります。

家族カードをお持ちの場合は、家族にも確認してみましょう。

03利用した店舗名と支払い先名が合っているか

03利用した店舗名と支払い先名が合っているか

利用明細書に、利用したことがない店舗名が記載されていると、不正利用を疑ってしまうかもしれません。

しかし、店舗によってはカード会社に登録されている店舗名が実際の店舗名とは異なり、経営会社などになっているケースも珍しくありません。利用した覚えのない店舗名がある場合は、店舗のサイトなどを確認してみましょう。

以上の3点を確認したうえで、いずれも該当しなかった場合は、不正利用である可能性が高くなります。

なお、請求金額を正しく把握するためには、締め日・引き落とし日についてもあらかじめ確認しておきましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

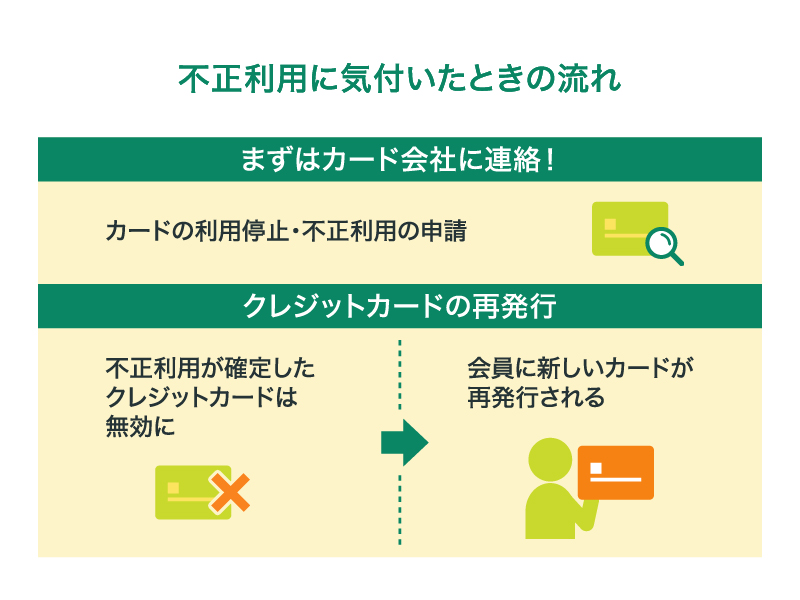

不正利用されたと気付いたときの対処法

クレジットカードの不正利用が疑われる場合は、迅速に対処することが大切です。

まずはカード会社へ連絡し、カードの利用停止をしてもらったうえで、カード再発行の手続きを進めましょう。

カード会社に連絡

不正利用が疑われる場合は、できる限り早くカード会社に連絡しましょう。カード会社側が、該当するクレジットカードの利用停止をしたうえで、本当に不正利用されているかどうかを確認してくれます。不正利用だと判明した場合には、基本的にその代金の支払い義務はありません。その後、保障制度の手続きなどに移ります。

三井住友カードであれば、「Vpassアプリ」上からカードの無効化や一時停止のお手続きができます。

警察へ届け出る

クレジットカードを紛失したり、盗難に遭ったりした場合は、速やかに最寄りの警察署へ届け出るようにしてください。カード会社によっては、不正利用の補償を受けるために「紛失届を出していること」が条件となっている場合があります。

三井住友カードでは、不正利用による補償手続きの際、警察へ紛失届を提出している必要があります。ただし、カード情報の悪用などでカードが手元にある場合は、紛失届を提出する必要はありません。

クレジットカードの再発行

クレジットカードの利用停止がなされ、不正利用が確定するとそのクレジットカードは無効となります。会員には新しいクレジットカードが発行され、再発行カードが自宅に送られてきます。

身に覚えのない請求があった場合は放置せず、上記の手順でできるだけ早く対応するようにしましょう。

三井住友カードの不正利用に対する取り組み

ここでは、三井住友カードの実施するカード不正利用検知システムや、不正利用の損害の保障制度、補償対象となるケース・ならないケースについて確認しておきましょう。

利用通知サービスとカード不正利用検知システム

不正利用を早期発見するには、こまめにクレジットカードの利用明細をチェックすることが大切です。三井住友カードの場合、利用明細はVpassアプリまたはウェブサービス「Vpass」ですぐにご確認いただけますので、定期的なチェックを習慣化することをおすすめします。

また、三井住友カードでは、業界最高水準の不正利用検知システムによって、24時間365日体制でお客さまのクレジットカードのモニタリング(不審カード利用チェック)を実施しています。万が一不正利用が発生した場合でも、この不正利用検知システムによって事前または早期に発見できる体制が整えられています。

三井住友カードをご利用で、万一、明細書に心当たりのない請求があった場合は、以下のホームページをご覧のうえ、コールセンターなどへお問い合わせください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

不正利用に対する保障制度

三井住友カードでは不正利用が発生した場合、特別なケースを除いて「不正利用のご申告をいただいた日の60日前から」損害を補償します。

補償の対象になるのは「クレジットカードおよびクレジットカード番号が、第三者によって不正に利用されたものと三井住友カードが認めた場合」です。ご本人のご家族や同居人、代理人による不正利用は補償の対象となりません。

補償を受けるための手続きの流れは、以下のとおりです。

補償を受けるための手続きの流れ

身に覚えのない明細があった場合、Vpassで「紛失・盗難・不正利用に伴うカード停止」の手続きと身に覚えのない明細を不正利用として申請しましょう。1週間程度で確認結果をSMS(ショートメッセージ)かお電話でご連絡します。

不正利用と認められた分については請求を停止し、停止の手続きが間に合わなかった場合、約2週間で返金となります。リボ払いの残高がある場合、そちらから相殺します。

確認結果によっては、1週間以上かかる場合があります。

不正利用防止に向けたカードの差替え

三井住友カードでは、カード情報が第三者に流出している可能性を検知した場合、お客さまへカードの差替え(カード番号の変更)に関するご依頼を行っています。

フィッシング詐欺などで流出した情報をもとに不正利用を試みたことを検知した場合、速やかに取引の停止を行い、お客さまへご連絡します。ご連絡を受けたお客さまは、Vpassよりカード差替え手続きを行っていただく流れです。

差替えによって新しいカード番号に変更することで、不正利用を未然に防止することができます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

不正利用対策には、セキュリティ強固なナンバーレスやカードレスがおすすめ

ここからは、クレジットカードを安心・安全に利用するのにおすすめのクレジットカードを紹介します。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば、簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード(CL/カードレス)

お申し込みから決済、利用状況の管理まで、すべてをスマホからの操作で完結できるのが大きな特徴。カード番号・有効期限といったカード情報の確認や利用状況の管理は、Vpassアプリから可能です。Vpassアプリは生体認証ログインにも対応しているため、なりすましや不正利用を防ぎ、安心・安全にご利用いただけます。

スマホ一台で身軽にお買い物

スマホ一台で身軽にお買い物

三井住友カード

(CL/カードレス)

三井住友カード

(CL/カードレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

即時発行可能!

最短10秒1

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

海外旅行傷害保険 6

最高

2,000万円

※1 即時発行ができない場合があります。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

不正利用の早期発見には利用明細チェックの習慣化を!

2025年現在、クレジットカードの不正利用は増え続けており、不正利用の手口もフィッシング詐欺やスキミング、なりすましなど巧妙化しています。つまり、カードを利用していれば誰でも被害に遭う可能性があります。

被害を最小限に抑えるためには、あらかじめ対策をとっておくことと、不正利用の早期発見、発覚時のスピーディーな対応が重要です。日頃から身に覚えのない請求がないか、カードの利用明細など定期的にチェックする習慣を付けておきましょう。また、おかしな点を発見したら、慌てたり放置したりせず、できるだけ早くカード会社に連絡して利用停止と再発行の手続きをしましょう。

よくある質問

Q1.クレジットカードの不正利用の手口は?

クレジットカードが不正利用される原因には、カード所持者による不注意や、カード情報を受け取った側が悪用するケースなどがあります。不正利用の手口や原因として多いのは、フィッシング詐欺、スキミング、ネットショッピング詐欺、出会い系サイト詐欺、盗難・紛失によるなりすまし、不正アクセスによる情報漏洩、の6つです。カード情報を読み取られて悪用されないよう、気を付けましょう。

詳しくは以下をご覧ください。

Q2.不正利用かを確かめる方法は?

不正利用されたかどうかを確認するためには、利用明細書の内容に身に覚えがあるか、家族が使ったかどうか、利用した店舗名と支払い先名が合っているかの3つをチェックしましょう。

利用明細はクレジットカード決済をした日から大幅に遅れたタイミングで請求が来ることもあります。記憶をたどりつつ、本当に自分が利用していないかどうかを確認しましょう。

詳しくは以下をご覧ください。

Q3.不正利用に気付いたときの対処法は?

不正利用が発覚した場合、できる限り早くカード会社に連絡をしましょう。クレジットカードの一時停止の手続きをすることで被害の拡大を防止できます。その後、必要に応じて警察への届け出やクレジットカード再発行の手続きを行います。

カード会社で、不正利用だと判明した場合には、保障制度の手続きなどに移ります。

詳しくは以下をご覧ください。

「iD」は株式会社NTTドコモの商標です。

Google Pay は、 Google LLC の商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年10月時点の情報のため、最新の情報ではない可能性があります。