ゴールドカードはメリットない?必要性や持つ意味について解説

2025.12.18

ゴールドカードはメリットない?必要性や持つ意味について解説

ゴールドカードはメリットない?必要性や持つ意味について解説

2025.12.18

「ゴールドカードにはメリットがない」と感じる人も多いかもしれませんが、実はゴールドカードは年会費以上の恩恵を受けられることが多く、高い機能性が魅力のお得なカード。高いポイント還元率やさまざまな特典や優待など、メリットは数多くあります。

年会費の高さや審査の厳しさが敬遠する理由となることもありますが、得られる特典やステータスも多いゴールドカード。これまで関心が低かった人にこそおすすめしたい、三井住友カードのゴールドカードもあわせて紹介します。

本記事の内容は三井住友カードの審査基準について明言するものではなく、一般的な情報として記載しています。

この記事でわかること

こちらもあわせてご覧ください

ゴールドカードはメリットない?

そもそもゴールドカードはどのような人が必要と感じるのでしょうか。必要性やゴールドカードで叶えられるライフスタイルの変化などを見てみましょう。

ゴールドカードの必要性

ゴールドカードは決済機能だけでなく、付帯サービスが多彩で魅力的なので、カードを所有しているだけでもさまざまなメリットがあります。しかし、どのサービスも余すことなく利用するのは誰でも難しいものです。

例えば、ショッピングが趣味の人は、一般カードよりもポイント還元率が高いゴールドカードのほうがお得さを実感できます。会社での役職が上がった人は、相応のステータスが高いカードを求めているかもしれません。また、旅行の頻度が高い人なら、空港ラウンジ利用や旅先での優待特典、レンタカーサービスの有無などを重視するでしょう。

このようにゴールドカードに必要性を感じる理由は人それぞれです。その人にとって有意義な特典やサービスが一部でもあれば、おのずとカードの使用頻度も高くなり、日常生活に欠かせないもの、ライフスタイルにピッタリの1枚になっていくでしょう。ゴールドカードが気になっている方は、各カードのスペックをチェックし、自分のライフスタイルにおいて利用しやすい機能・特典・サービスが付帯しているものを見つけてみてください。あなたならではの「ゴールドカードの必要性」が見えてくるはずです。

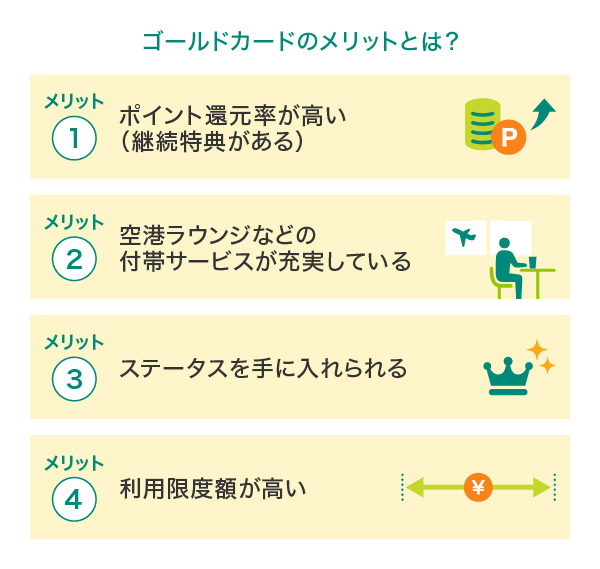

ゴールドカードを持つ意味は?メリットを紹介

ゴールドカードには一体どのようなメリットがあるのでしょうか。機能面や付帯サービスに注目して見ていきましょう。

ポイントの還元率が高い(継続特典がある)

ゴールドカードの多くはポイント還元率が一般カードよりも高く設定されています。還元率と年間の利用金額次第では、年会費分を補填する以上のポイントを貯めることができるので、各カードを見比べるうえで注目したいポイントです。

「三井住友カード ゴールド(NL)」では、通常のポイント還元とは別に、毎年年間100万円のご利用で継続特典として、10,000ポイントが還元されます。毎年、条件を達成すればもらえるうれしいプレゼントです。

対象取引や算定期間など実際の適用条件の詳細についてはホームページをご確認ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

空港ラウンジを利用できる

ゴールドカードの充実した特典の中で、人気なのは空港ラウンジサービスです。空港ラウンジは、「カードラウンジ」「プライオリティ・パスラウンジ」「航空会社ラウンジ」と大きく3種類あり、ゴールドカード会員が無料で利用できるのは「カードラウンジ」になります。ソフトドリンクを飲みながらリラックスした時間を過ごせるほか、テレワークスペースとしてもぴったりです。カードの種類によっては、同伴者まで無料で利用できるものもあります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

付帯サービスが充実している

付帯保険が充実していることもゴールドカードの特徴のひとつです。旅行傷害保険やショッピング保険などが付帯しているクレジットカードは多くありますが、ゴールドカードではより手厚い補償額やサービスが付帯している傾向があります。

付帯保険の例は以下のとおりです。

カードにより適用される条件や補償内容は異なります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ステータスを手に入れられる

申込条件や審査が厳しいゴールドカードは、所有しているだけで社会的な信用やステータスを手に入れられます。ビジネスの面で対外的な印象をよくしたいとき、役職にふさわしいカードを使用したいときにこそゴールドカードが手助けをしてくれます。

利用限度額が高い

ゴールドカードは度々「必要ない」という不要論を唱えられることがありますが、利用限度額が高いことは一般カードにないメリットです。

大きな金額の買い物をするときにも限度額を気にする必要がないため、家具・家電を購入するときや長期の旅行代金を支払うときもスムーズに決済できます。

ただし、ゴールドカードでも年会費が安価なものは限度額も低い傾向にあります。ゴールドカードを選ぶ際は、利用限度額についても確認しておきましょう。

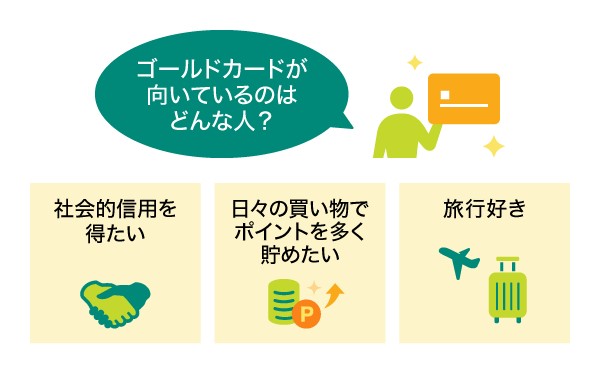

ゴールドカードが向いている・必要性が高いのはどんな人?

ゴールドカードはそのゴージャスな券面デザインから、所得の高い人が持っているというイメージが強いようです。しかし、実は所得の額に関わらず、以下のような「こんな風になりたい!」が具体的に定まっている人にはとてもおすすめの、機能的なカードなのです。

社会的信用を得たい人

一般カードよりもランクが高く、申込条件や審査が厳しいため、ゴールドカードはステータスの高いカードとして広く認識されています。しかし、決して所得が高い人しか持てないカードではありません。ゴールドカードを所有している=お金持ちではなく、クレジットカード会社という第三者によって“社会的信用度が高い”と認められていることになります。会食・接待などの会計時に人目についた際には一目置かれるでしょうし、海外で身分を証明できるアイテムとしても役立ちます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

日々の買い物でポイントを多く貯めたい人

ゴールドカードは一般カードよりもポイント還元率が高いことがほとんどで、ショッピングが趣味の方やポイントを多く貯めたい方におすすめです。旅行先でなくても、店舗での優待サービスを利用すれば日常の買い物もお得になる可能性があります。そのため、“お得さ”に敏感な人ほどゴールドカードは魅力的に感じるでしょう。

旅行が好きな人

旅行が趣味という人や出張が多い人だけでなく、年1回程度の頻度でも、非日常的でラグジュアリーな気分を味わいたい方、旅行好きでマイルを貯めたい方にもゴールドカードはぴったりです。

また、旅先では予想外のことが起こることも考えられます。旅行中の不安を少しでも解消したい心配性の方こそ、手厚い補償を受けられるゴールドカードをお守り代わりに持っておくと良いでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ゴールドカードがいらないと感じる理由は?デメリットを紹介

ゴールドカードを利用したい方にとって、どのような点がネックに感じるのでしょうか。そのデメリットもきちんと確認しておきましょう。

年会費が高い

カード会社によってさまざまですが、ゴールドカードは年会費が有料であることがほとんどで、平均は1万円程度です。年会費無料の一般カードと比べて、その点が「コスト高」に感じる人もいるでしょう。

一部のカードでは、年間の利用金額や招待入会などの条件を満たすと年会費が無料になるものもあるので、チェックしてみましょう。例えば三井住友カード ゴールド(NL)の場合、年間100万円をご利用いただくと、翌年以降の年会費が永年無料となります。

審査が厳しい

カードの利用限度額が高額になり、付帯サービスが充実する分、ゴールドカードの審査は厳しくなると考えられます。審査基準は各社異なるうえ、開示もしていません。“審査が厳しい”と聞くと申し込みに躊躇してしまいがちです。

しかし、基本的に特定の職場に継続して勤務をしていて、安定的な収入があり、信用情報やクレジットヒストリー(利用履歴)に問題がなければ、審査を通過する可能性は高まります。臆せず、申し込んでみましょう。ただし、不安だからと複数のクレジットカード会社に同時に申し込みをするのは厳禁です。

年齢条件で申し込めない場合がある

クレジットカードは、高校生を除く満18歳以上の安定した収入のある人が申し込むことができます。ゴールドカードの場合、申し込みに際して、「満20歳以上」といった年齢の条件が設定されていることがあります。申し込み前に、自分が対象年齢か確認しておきましょう。

ゴールドカードはいらないと感じているのはどんな人?

ゴールドカードの必要性を感じられない、持つのをやめた方がよい人とはどのようなタイプなのかも確認しておきましょう。

付帯サービスを利用しない人

手厚い旅行傷害保険や空港ラウンジの無料利用など、ゴールドカードのサービスは旅先で得られるものも多いです。そのため、出張や旅行に行く機会が少ないという人はそもそも利用しないため、カードの魅力が半減して見えているのかもしれません。

コストを重視する人

クレジットカードを所有するうえで気になるのが年会費です。ゴールドカードは一般カードよりも年会費が高い傾向にあります。コスト面への懸念が先立ってしまい、メリットに目が向かない人もいるでしょう。

カードの利用回数が少ない人

普段からカードの利用回数が少ない人は、自分にはステータスの高いカードが不相応だと感じられることもあるでしょう。また、利用頻度が低いためにカードの機能やスペックを調べるのが面倒だと感じ、結果的にゴールドカードを不要と判断する場合もあります。

ゴールドカードは多くの方におすすめできる魅力的なカードですが、誰にでもマッチする魔法のカードではありませんので、不要と感じる人もいるかもしれません。しかし、すでに述べているとおり、ゴールドカードにはさまざまなメリットがあります。この機会に自分に合う1枚をぜひ見つけてください。

メリットを無駄にしないゴールドカード選びのポイント

続いては、ゴールドカードを選ぶ際のポイントについて見ていきます。大きく分けて3点挙げられます。詳しく解説していきましょう。

自分のライフスタイルに合っている特典があるか

ゴールドカードの特典が、ライフスタイルや趣味に合っていて使いやすく、有意義な内容かどうかは、選ぶ際の大きなポイントとなります。

例えば、よくショッピングに利用するお店や外食先などで使える優待があれば、特典を頻繁に利用できるのでお得さを実感できます。また、頻繁に旅行する人なら、ゴールドカードのラウンジ利用サービスは、フライト前の待ち時間を快適にできるでしょう。付帯している保険の充実度も、旅行中の安心感を高めてくれます。

年会費に見合う特典か

ゴールドカードは一般カードより年会費が高い傾向にあるため、年会費と特典のバランスを確認することも大切です。

付帯する特典・サービスの内容は年会費の価格に比例して充実する傾向にあり、一般カードと同じ特典でも、ゴールドカードの方が手厚い内容になっている場合があります。

例えば、付帯保険の上限金額やグルメ・エンタメの優待など、内容の手厚さを確認するとともに年会費に見合っているかどうかもあわせてチェックしましょう。

ポイントを貯めやすいか

一般のクレジットカードに比べてゴールドカードは、ショッピングやサービス利用の支払いによって得られるポイントの還元率が高いことがほとんどです。そのため、ポイントを貯めやすいカードを選べば、普段よく使うお店やサービスで、さらに効率的にポイントを貯めることができます。

また、使用する店舗によっては、クレジットカードやスマホでのタッチ決済で、通常のカード決済と比べてポイント還元率がアップすることもあります。

ゴールドカードは「三井住友カード ゴールド(NL/ナンバーレス)」がおすすめ

三井住友カードでゴールドカードを作成するなら、高校生を除く満18歳以上の方が利用できる「三井住友カード ゴールド(NL)」がおすすめです。

券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。クレジットカード情報はVpassアプリから確認できるので、ネットショップでもスムーズにお買い物ができます。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

条件達成で年会費が「永年」無料に

年会費は通常5,500円(税込)ですが、年間100万円のご利用で翌年以降の年会費が永年無料となります。

今、持っているクレジットカードの毎月の利用額が9万円以上であれば、「三井住友カード ゴールド(NL)」にお切替えいただくと、2年目以降は年会費が永年無料で、カードをお使いいただけます。

対象取引や算定期間など実際の適用条件の詳細についてはホームページをご確認ください。

三井住友カード ゴールド(NL)なら、ポイント還元率が7%!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード ゴールド(NL)をスマホでのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

即時発行も可能

クレジットカードはお申し込みから、入会審査、発行を経て、実際にカードが手元に届くまで1週間ほどかかるのが一般的です。しかし、即日発行カードは、選べる種類が限定されますが、インターネットで申し込むと最短で申し込んだ当日にクレジットカード番号を発行できます。

三井住友カードでは、即時発行の場合、インターネット上でお申し込みいただくと「最短10秒」でクレジットカード番号を発行しています。もちろん三井住友カード ゴールド(NL)も対象です。発行されたクレジットカード番号はVpassアプリで照会でき、すぐにネットショッピングで利用可能です。さらに、Apple Payや Google Pay™ などのモバイル決済などに登録することで、実店舗でのショッピングもできます。その後、通常、3営業日後にクレジットカードが発行されて後日ご自宅に届きます。

即時発行ができない場合があります。

最短10秒で審査が完了されない場合があります。

三井住友カードでは現在クレジットカードの店舗受け取りは行っておりません。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

付帯保険が充実

ゴールドカードは一般カードと比べて付帯保険が充実しており、旅行先でも日常生活でも、もしものときに手厚い補償を受けることができます。

海外・国内旅行傷害保険

病気やケガの補償だけでなく、携行品の損害、相手への賠償責任をもカバーする保険です。三井住友カード ゴールド(NL)なら、最高2,000万円の海外・国内旅行傷害保険が付帯しています。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づきます。

■こちらもあわせてご覧ください(タビサポ)

お買物安心保険

カードで購入した商品の破損や盗難などがあった場合、三井住友カード ゴールド(NL)なら、年間300万円までの補償が受けられます。

1事故につき3,000円の自己負担があります。

一部補償の対象とならない商品・損害があります。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づきます。

ゴールドカードはメリットの多い高機能なカード

ゴールドカードは、所得が高い人だけが持つものではなく、便利な特典やサービスが詰まった高機能なカード。特に、高いポイント還元率や手厚い付帯保険などの充実したサービスは大きな魅力です。

ぜひ今お使いのクレジットカードの利用金額やスペックなどを確認してみてください。これまで「ゴールドカードはメリットがない」と感じていた方も、受けられるメリットは多い可能性があります。また、三井住友カード ゴールド(NL)であれば、デメリットに感じていた部分が解消されるかもしれません。ぴったりのゴールドカードを見つけて、より有意義なクレジットカードライフを送りましょう。

よくある質問

Q1.「ゴールドカードはメリットない」は本当?

ゴールドカードは一般カードよりもポイント還元率が高いことが多く、かつステータスの高いカードとして認識されています。また、空港ラウンジ利用や保険などの付帯サービスが充実していること、利用限度額が高いこともメリットです。

自分が利用しやすい機能・特典・サービスが付帯しているカードを探せばより充実したライフスタイルを実現できるでしょう。

詳しくは以下をご覧ください。

Q2.ゴールドカードを持つのに向いている人は?

ゴールドカードは、ステータスの高いカードとして広く認識されており、ポイント還元率も高い場合が多いという特徴があります。

所持するのが向いている人は、「社会的信用を得たい人」「日々の買い物でポイントを多く貯めたい人」「旅行が好きな人」が代表的な特徴といえます。年収にかかわらず、ゴールドカードならではのメリットを得たい人が持つのがおすすめです。

詳しくは以下をご覧ください。

Q3.ゴールドカード選びのポイントは?

ゴールドカードを選ぶなら、メリットを無駄にしないよう選ぶことが大切です。自分のライフスタイルに合った使い方ができるか、年会費と特典のバランスはとれているか、ポイントが貯めやすいかなどの観点で確認しましょう。

詳しくは以下をご覧ください。

Apple、Apple Payは、Apple Inc.の商標です。

Google Pay は、 Google LLC の商標です。

「iD」は株式会社NTTドコモの商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年12月時点の情報のため、最新の情報ではない可能性があります。