ゴールドカードの保険について解説!付帯保険が選べるおすすめのカードもご紹介

2024.08.01

ゴールドカードの保険について解説!付帯保険が選べるおすすめのカードもご紹介

ゴールドカードの保険について解説!付帯保険が選べるおすすめのカードもご紹介

2024.08.01

ゴールドカードは、付帯保険の補償内容が充実していることが魅力のひとつです。おもな付帯保険として旅行保険が挙げられますが、「具体的にどのような補償が受けられるのだろう」、「保険の使い方が分からない」と疑問に感じている人も多いかもしれません。

この記事では、ゴールドカードの付帯保険の内容や特徴、使い方について解説します。

こちらもあわせてご覧ください

ゴールドカードとその特徴

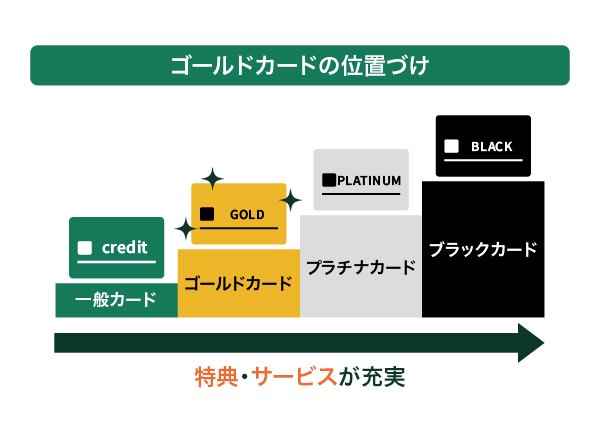

クレジットカードには「一般<ゴールド<プラチナ<ブラック」のランクがあり、ランクが高くなるほど審査基準が厳しくなる傾向にあります。

ゴールドカードもいわゆるステータスカードの一種で、持っていることで社会的な信用を示せるメリットがあります。

また、ゴールドカードは付帯特典や優待が充実していることが特徴です。その内容は、空港のラウンジサービスやレストラン・ホテルでの優待などさまざまで、利用者はステータスカードならではのサービスを楽しむことができます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ゴールドカードの付帯保険

ゴールドカードには、旅行保険やショッピング保険などの保険が付帯されています。これらの保険は一般カードにも付帯されていますが、ゴールドカードは一般カードに比べて補償金額や内容が充実していることが特徴です。

なお、付帯保険には「自動付帯保険」と「利用付帯保険」の2種類があります。

自動付帯保険はクレジットカードを持っているだけで補償を受けられるものであるのに対し、利用付帯保険は「旅行代金を当該カードで支払っている」などの条件を満たす場合に補償を受けられるものです。

付帯保険がどちらのタイプであるかはゴールドカードの種類によって異なるため、入会前にしっかりと確認しておくとよいでしょう。

ゴールドカードの旅行保険内容

ゴールドカードの旅行保険には、「海外旅行保険」と「国内旅行保険」があります。旅行保険とは、病気やケガをしたときの医療費、事故によって損害を与えてしまったときの賠償金、死亡もしくは後遺障害が生じた際の保険金などで補償を受けられるものです。

なお、補償が適用になる条件や範囲などは、保険の種類やカード会社によって異なります。保険には必ず規約が定められていますので、事前に確認しておくと安心です。

三井住友カード ゴールド(NL)の補償項目は?

三井住友カード ゴールド(NL)では、海外旅行傷害保険と国内旅行傷害保険が付帯しています。それぞれどのような補償が受けられるのか、詳しくご紹介します。

海外旅行傷害保険

三井住友カード ゴールド(NL)の海外旅行傷害保険では、以下の項目で補償を受けられます。

傷害死亡・後遺障害では最高2,000万円の補償を受けられ、海外旅行・出張中の万が一のリスクにもしっかりと備えることができます。

また、偶然の事故によって他人にケガをさせたり、損害を与えてしまったりしたときは、賠償責任補償で2,500万円の補償を受けられます。海外での滞在中はどのようなトラブルが起きるか分からないため、付帯保険で備えられるのは安心できるポイントです。

なお、三井住友カード ゴールド(NL)の海外旅行傷害保険は利用付帯となっており、すべての補償項目において、事前に旅費などを当該カードで決済しておく必要があります。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づく保険会社の審査があります。

国内旅行傷害保険

三井住友カード ゴールド(NL)の国内旅行傷害保険では、最高2,000万円の傷害死亡・後遺障害補償が受けられます。国内旅行傷害保険で補償が受けられるのは、以下3つのシーンです。

いずれも利用付帯となっており、事前に宿泊費やツアー代金を当該カードで決済しておく必要があります。

上記3つのアクシデントが補償対象となるにはそれぞれカード利用条件が異なるため、事前に確認をしておくとよいでしょう。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づく保険会社の審査があります。

付帯保険の使い方

クレジットカードの付帯保険は、カード会社または引受保険会社などへ連絡後、必要書類と請求書を送付することで補償を受けられます。必要な書類はカード会社によって異なりますが、診断書や事故証明書などを提出することが一般的です。

例えば、三井住友カードでは、海外旅行傷害保険で治療費用の補償を受ける際、おもに以下のような書類が必要となります。

補償項目や事故内容によって必要な書類は異なります。

海外旅行傷害保険では現地で取得が必要な書類もありますので、旅行・出張へ出発する前に確認しておくと安心です。

詳しくは以下のページをご覧ください。

■こちらもあわせてご覧ください(タビサポ)

三井住友カードの選べる無料保険

三井住友カードでは、ご自身のライフスタイルに合わせて補償プランを変更できる「選べる無料保険」のサービスがあります。カード入会時は「旅行安心プラン(旅行傷害保険)」が初期設定されていますが、別のプランに変更することが可能です。選べる商品のラインナップは以下のとおりです。

例えば「スマホ安心プラン」では、スマートフォンが破損・故障にあった場合に補償を受けることができます。万が一の修理費や再購入代金に備えられるため、普段からよくスマホを利用する機会が多い人には便利なプランです。

そのほかにも日常生活安心プランや、ケガ安心プランなど、さまざまな補償プランがありますので「旅行傷害保険を利用する機会が少ない」という人でも自分に合ったプランを見つけられるでしょう。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

そのほかの付帯保険・特典

クレジットカードには、海外・国内旅行傷害保険のほかにショッピング保険が付帯されているものもあります。ショッピング保険とは、カードを使って購入した品が破損したり盗まれたりしたときに、補償を受けられる保険です。

例えば、海外旅行で大きな買い物をする予定がある場合は、ショッピング保険のあるクレジットカードを利用することで、万が一のトラブルにも備えられる安心感があります。

また、空港のラウンジサービスもクレジットカードの便利な特典のひとつです。空港ラウンジにはいくつかの種類がありますが、ゴールドカードなどのステータスカードでは会員専用のカードラウンジを利用することができます。

空港ラウンジでは無線LANやドリンクサービスなども提供されていますので、搭乗前の時間をゆったりと快適に過ごせるでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

付帯保険がいろいろ選べて安心!三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。クレジットカード情報はVpassアプリから確認できるので、ネットショップでもスムーズにお買い物ができます。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・

飲食店でスマホの

タッチ決済ご利用で 2・3・4

ポイント

最大7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。 Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率となります。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

充実したサービス内容のゴールドカードで旅に安心を

ゴールドカードは、一般カードに比べて付帯保険の内容が充実していることが特徴です。旅行傷害保険では、ケガや病気など万が一の事態にもしっかりと備えられるため、旅行や出張の機会が多い人は安心できるサービスです。

補償の適用範囲や条件はカード会社によって異なりますので、事前にしっかりと規約を確認しておくようにしましょう。

よくある質問

Q1.ゴールドカードにはどんな保険がありますか?

詳しくは以下をご覧ください。

Q2.ゴールドカードの旅行保険はどのような補償がありますか?

ゴールドカードの旅行保険には、「海外旅行保険」と「国内旅行保険」があります。補償が適用になる条件や範囲などは、保険の種類やカード会社によって異なりますので、事前に規約を確認しておくと安心です。

詳しくは以下をご覧ください。

Q3.事故に遭ってしまったときはどうすればいいですか?

旅行中に事故に遭ってしまった場合、基本的にはカード会社または引受保険会社などへ連絡後、必要書類と請求書を送付することで旅行傷害保険の適用を受けられます。必要な書類はカード会社によって異なりますが、診断書や事故証明書などを提出することが一般的です。

詳しくは以下をご覧ください。

「iD」は株式会社NTTドコモの商標です。

2024年8月時点の情報のため、最新の情報ではない可能性があります。