学生もクレジットカードを作れる!活用方法や選び方、おすすめの三井住友カードも紹介

2025.12.15

学生もクレジットカードを作れる!活用方法や選び方、おすすめの三井住友カードも紹介

学生もクレジットカードを作れる!活用方法や選び方、おすすめの三井住友カードも紹介

2025.12.15

クレジットカードは学生でも持つことができます。学生のうちからクレジットカードを作っておくことで、友人との食事や海外旅行のときに現金不要で支払いができたり、貯まったポイントでショッピングやマイル交換に使えたりするなど、多くのメリットがあります。

ここでは、学生でも作れるクレジットカードの種類や、学生がクレジットカードを持つメリットについて紹介します。カードの選び方やおすすめの三井住友カードについても解説しますので、初めてクレジットカードを作るときの参考にしてください。

この記事でわかること

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

20歳前に持つのが当たり前?学生でも作れるクレジットカード3種類

クレジットカードは高校生を除く満18歳以上が作ることができます。そのため、大学や専門学校などに通う学生も、クレジットカードを申し込むことができます。収入のない学生の場合でも、親権者の収入を基に審査が行われることでカードの発行が可能です。

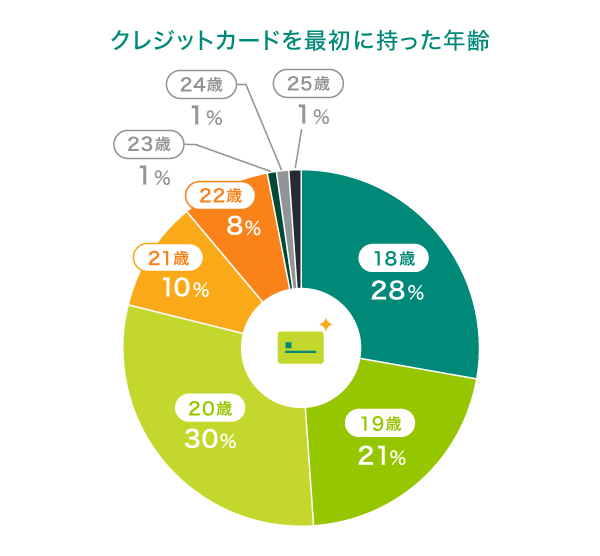

日本クレジット協会が18歳から25歳の人を対象に行った調査によると、約半数が20歳未満のうちに初めてクレジットカードを持ったことが分かっています。

(出典)一般社団法人日本クレジット協会「令和4(2022)年度「クレジットカードに関する若年者向けアンケート」調査結果」を参考に作成

別ウィンドウで「一般社団法人日本クレジット協会」のPDFを開きます。

上記ウェブサイトのコンテンツ内容は、予告なく変更・削除されることがあります。その場合は日本クレジット協会ホームページからご確認ください。

別ウィンドウで「一般社団法人日本クレジット協会」のウェブサイトへ遷移します。

ではどのようなクレカなら学生でも持つことができるのでしょうか。学生でも作れるクレカの種類や特徴を具体的に見ていきましょう。

学生でも作れるクレジットカードの種類・特徴

学生だけが申し込める学生専用カード

学生専用カードは、一般的に学生だけが申し込むことができるクレジットカードです。年会費無料で在学中のみ利用ができ、学生ならではの特典があるクレジットカードもあります。

特定の店舗で利用するとポイント還元率が高くなったり、割引特典があったりするなど、学生にうれしいサービスが付帯しています。利用限度額は10万~30万円程度が目安となるでしょう。

卒業後は、基本的には同じカード会社の一般カードへ自動で切替わります。クレジットカードによっては、カードはそのままで学生専用の特典が利用できなくなる場合もあります。

10代~20代が使いやすい若者向けカード

若者向けのクレジットカードは、29歳まで申し込みができるなど年齢制限があるクレジットカードです。多くは高校生を除く満18歳から申し込みが可能です。年会費が無料だったり、特定の店舗での利用でポイント還元率が高くなったりするなどのサービスが付帯しています。

満18歳以上なら申し込める一般カード

一般カードは、高校生を除く満18歳以上であれば誰でも申し込めるクレジットカードです。カードの種類によって、一般、ゴールド、プラチナなどのランクがあり、申し込み条件をはじめ、年会費や付帯保険、優待サービスもさまざまです。利用限度額は10万~100万円と幅があり、さまざまな条件によって決まります。

学生がクレジットカードを持つメリットとは?

学生がクレジットカードを持つことで得られるメリットは以下のとおりです。これらの5つのメリットについて詳しく見ていきましょう。

手元に現金がなくても決済できる

ゼミやサークルの集まりでの参加費用、体調不良による医療費など、急な出費が発生することもあります。そのような場合にクレジットカードがあれば、手元に現金がなくても支払いができます。

また、クレジットカードをスマホに登録しておけば、財布から現金やカードを出す必要がなく支払いがスピーディーに済ませられます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

海外旅行や留学で多額の現金を持ち歩かなくてよい

学生時代は時間が比較的自由になるため、留学や海外旅行へ行く機会もあるでしょう。クレジットカードは現金不要で支払いができるため、渡航先で多額の現金を持ち歩かずに済みます。何かと不安が多い海外で、スリや盗難などの被害に遭うリスクを抑えられるのは大きなメリットです。

また、アメリカやヨーロッパなど多くの国では、現金払いよりもクレジットカード払いが主流となっているため、クレジットカードがあるとスムーズに支払うことができる点も魅力です。

三井住友カード(NL)と三井住友カード(CL)は、国際ブランドの「Visa」または「Mastercard®」のどちらかを選べるので、海外でのカード利用に幅広く対応できます。さらに、タッチ決済にも対応しているためより簡単に支払いができるだけでなく、第三者によるスキミング被害のリスクを軽減することができ、安全な海外旅行をサポートします。

■こちらもあわせてご覧ください(タビサポ)

貯まったポイントをショッピングやマイル交換などに使える

クレジットカードの利用で貯まったポイントは、スマホアプリを使ったお買い物や、カードのお支払い金額への充当のほか、お好きな景品や航空会社の「マイル」などと交換することができます。

マイルとは、航空会社が実施しているマイレージサービスで利用できるポイントのこと。貯まったマイルは航空券と交換したり、座席のアップグレードに使ったりすることができます。

学生でも、教科書や参考書などの教材費をはじめ、通学定期代、昼食代、携帯電話料金、友人との交際費、旅行代金などをクレジットカード払いにすることで、利用金額に応じたポイントを貯められます。1人暮らしの場合、公共料金などをカード払いにすれば、毎月の支払いでポイントを貯めることも可能です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

コンビニのクレジットカード利用で貯まる、ポイントのシミュレーション

コンビニでクレジットカード決済をすると、実際にどれくらいお得になるのでしょうか?

そこで、頻繁にコンビニを使うと仮定して、1年間でどれくらいポイントが貯まるのかをシミュレーションしてみました。一般的なカードの還元率である0.5%、1%、カード会社の特典によっては、さらに2.5%や7%に還元率がアップした場合の違いをご覧ください。還元率が高いほど、ポイントを貯めやすいことが分かります。

■ポイントのシミュレーション

対象のコンビニ・飲食店で最大8%ポイント還元!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード(CL)・三井住友カード ゴールド(NL)・OliveフレキシブルペイをスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ最大8% になります。

Oliveフレキシブルペイのクレジットモードでのご利用分は8%ポイント還元(デビットモードでのご利用分は1.5%ポイント還元)、Oliveフレキシブルペイ以外の対象カードでのご利用分は7%ポイント還元となります。

OliveフレキシブルペイはVisaブランドのみの発行となるため、Mastercardタッチ決済はご利用いただけません。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、当サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大11%還元」は、Oliveフレキシブルペイ(クレジットモード)での取引のみ対象で、「対象のコンビニ・飲食店で最大8%還元」に加えて3%が付与された合計還元率です。その他のクレジットカードでの取引は「最大10%還元」であり、「対象のコンビニ・飲食店で7%還元」に加えて3%が付与された合計還元率です。いずれの場合も、「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

レンタカーを借りたりETCカードを作れたりする

クレジットカードを持っていると、レンタカーを借りる際や、高速道路を利用する際にも便利です。

学生は自分名義の車を持っていない人の方が多く、ドライブのときなどはレンタカーを借りることもあるでしょう。レンタカーを借りる際は原則としてクレジットカードが必要です。レンタカー代を現金で支払う場合は、借りられる車が制限されたり、免許証以外に所定の書類を提出する必要があったり、さまざまなデメリットが生じます。

クレジットカードがあれば、ETCカードを追加発行することも可能です。ETCを利用すれば、高速道路の料金所で現金を出す手間がかからず、スムーズに通過することができます。ETC割引を受けられる場合もありますので、お得に旅行やドライブを楽しめるメリットもあります。

また給油の際は、ガソリン代をカード払いにすることで割引になったり、利用金額に応じたポイントが貯まったりするのでお得です。

いつ何に支払ったか把握できるので家計管理がしやすい

クレジットカード払いならアプリやウェブで利用状況を確認できるため、いつどのような支払いをしたのかを把握しやすい点もメリットです。学生生活にかかる支払いを1枚のクレジットカードにまとめることで、お金の使い方や管理のしかたを学生のうちに習慣付けられるでしょう。

また、学生のうちからクレジットカードを使うことで、クレジットヒストリー(クレヒス)を積めるメリットもあります。きちんと期日どおりに支払いを行って良好なクレヒスを積み上げることで、将来ローンを組んだり新しいクレジットカードを作ったりする際の審査で有利に働くことが期待されます。

Oliveフレキシブルペイは、4つの支払いモード「クレジット・デビッド・ポイント払い・追加したカードでのお支払い」を1枚にまとめたカードです。「三井住友銀行アプリ」または三井住友カードの「Vpassアプリ」のどちらかで支払い機能を切替えられるので、生活スタイルに合わせて使い分けが可能。さらに、銀行口座やキャッシュレス決済などもアプリ上でまとめて管理できるため、初めての家計管理にぴったりです。

学生はクレジットカードをどんな基準で選ぶべき?

学生がクレジットカードを持ちたいと思ったら、どのような基準でカードを選べばよいのでしょうか。押さえておくべきポイントは以下のとおりです。

ポイント還元率が高くポイントを貯めやすいか

通常のポイント還元率だけでなく、特定の店舗などでアップするポイント還元率をチェックし、ポイントの貯めやすさを考えることが大切です。

例えば、日頃利用しているお店やサービスでポイント還元率がアップするカードであれば、ポイントが貯めやすいでしょう。

「リワードアップストア(特約店)U25」ならポイント最大+9.5%還元

学生ポイントが「リワードアップストア(特約店)U25」にリニューアル!対象が25歳以下に拡大し、PayPayお支払い時のご利用で最大+0.5%ポイント還元、特定加盟店で利用すると最大+9.5%のポイントが還元されます。(※1)面倒な手続きやエントリーは一切必要なく、対象カードを本会員として保有する25歳以下の方であれば誰でも適用されます。さらに学生のお客さまなら、分割払いを利用した際に発生する分割手数料が、全額相当ポイントで還元(※2)されます。

1 ポイント加算には条件・上限があります。詳しくはリワードアップストア(特約店)U25詳細ページをご確認ください。

2 2026年4月30日(木)までのご利用分が対象です。「分割払い・あとから分割にかかる手数料のポイント還元サービス」は、2026年4月30日(木)をもってサービスの提供を終了いたします。

対象カードをPayPayに登録し、PayPay支払い時に当該カードを支払い方法として決済すると最大+0.5%ポイント還元されます。

付与されるポイントはVポイントです。

対象のサブスクリプションサービス(サブスク)の月額利用料金や携帯料金のお支払いを対象のクレジットカードで支払うだけで、通常のポイント分に加え、最大9.5%ポイントが還元されます。

<対象サービス>

■サブスクリプションサービス

NETFLIX、Amazonオーディブル、DAZN(※)、dアニメストア、Leminoプレミアム、Hulu、U-NEXT、LINE MUSIC

DAZN for docomoも対象となります。

■携帯料金

au、povo、UQ mobile、docomo、ahamo、SoftBank、LINEMO、Y!mobile、LINEモバイル、y.u mobile

就活の準備や卒業旅行など、高額なお買い物が必要なときに無理なく支払いができるのが分割払いです。通常、分割払いを利用すると、購入した金額に加えて分割手数料を支払わなくてはなりませんが、25歳以下の学生なら、この手数料の全額がポイント還元されます。

購入時に分割払いを指定するほか、三井住友カードで利用できる「あとから分割」でも、分割手数料が全額ポイントとして還元されますので、上手に利用してみましょう。

付与されるポイントは、毎月50,000ポイントが上限となります。

対象サービスは、2026年2月時点のものです。

当サービスは対象カードを本会員として保有されている25歳以下の会員が対象となります。

すでに対象カードを本会員として保有している方は、自動的にサービスの対象となります。

特典付与には条件・上限があります。詳しくはリワードアップストア(特約店)U25詳細ページをご確認ください。

チケット予約や宿泊優待など利用したい特典があるか

クレジットカードに付帯する特典に、自分が利用したいものがあるかも確認しておきましょう。

演劇・コンサートのチケットやツアー旅行・ホテル・航空券などの予約で優待サービスを受けられるカードもあります。より自分が使いやすい特典が付帯されているカードを選ぶようにしましょう。

例えば、海外留学や旅行を控えている人には、旅行中のトラブルに備えられる海外・国内旅行傷害保険が付帯し、国内主要空港のラウンジを無料で利用できる「三井住友カード ゴールド(NL)」は、使い勝手のよいおすすめのカードといえます。

セキュリティが充実していて信頼性が高いか

クレジットカードは一度申し込んで作ると長く使うものです。カード選びに迷ったら、信頼性が高くセキュリティ面が充実している銀行系のカードを選ぶことをおすすめします。銀行系のカードは安心・安全に利用でき、社会人になっても長く使えるでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

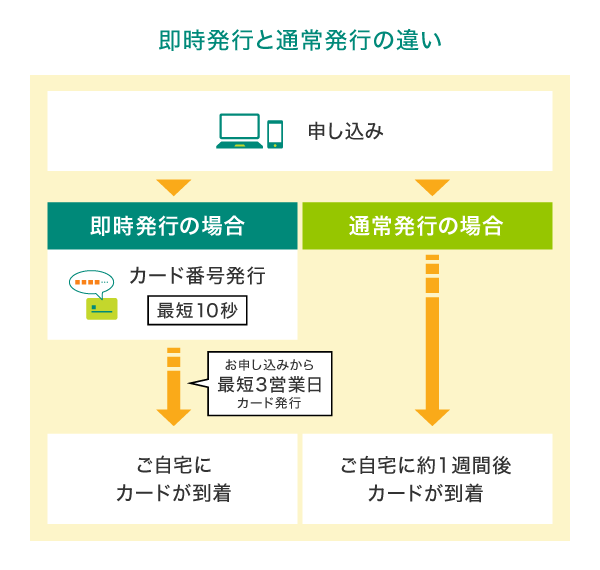

すぐにカードを使いたい!即日発行できるか

海外旅行や海外留学などの予定があり、すぐにでもクレジットカードが欲しい場合に便利なのが、最短の手続きでカードが作れる即日発行カードです。

三井住友カードなら、即時発行に対応しているカードがあり、インターネット上でお申し込みいただくと、最短10秒でクレジットカード番号が発行されます。

発行されたクレジットカード番号は、すぐにネットショッピングでご利用いただけます。さらに、Apple Payや Google Pay™ などに登録することで、実店舗でのお買い物も可能となります。

即時発行ができない場合があります。

最短10秒で審査が完了されない場合があります。

三井住友カードでは現在クレジットカードの店舗受け取りは行っておりません。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカードの審査で学生が注意したいポイントは?

クレジットカードを発行するには、まず、審査に通る必要があります。一般的に学生がクレジットカードを申し込む際、提出書類には在学中の学校名や学年、卒業予定年月、電話番号、年収(アルバイトをしている場合)などを記入します。また、カード会社によっては、学生証のコピーを提出する必要があるところもあります。

これまでの利用履歴となるクレヒスに問題がなければ、基本的に審査は問題なく通過できますが、携帯電話の支払い滞納などがある場合は、審査に影響する可能性もあるでしょう。

なお、通常は申し込んだ本人の収入の安定性を審査でチェックしますが、収入が限られる学生の場合は、親権者の年収が審査で重視されます。そのため、親権者に安定した収入があれば、学生本人に収入がない・少ない場合でもクレジットカードを作れる可能性があります。

もし審査に落ちてしまったときは、以下に該当する項目がないかチェックしてみてください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

もしも自分名義のクレジットカードを作れない場合はどうする?

自分名義のクレジットカードを作れない場合は、代替カードの利用を検討しましょう。代わりになるカードの候補は以下の2つです。

親名義のクレジットカードで家族カードを申し込む

1つは、親名義のクレジットカードの家族カードを申し込む方法です。

家族カードは、本会員が利用しているカードと同じ種類になり、履歴や引き落としも同一になるのが特徴です。家族カードの利用にはほかにも制限があるので、申し込み前にホームページなどをよく見て検討しましょう。

家族カードは、親のクレジットカードとは別に年会費とカード発行手数料がかかるのが一般的ですが、三井住友カードの家族カードは、お1人目初年度年会費無料(一部提携カード除く)で、本会員と同じ充実したサービスが受けられます。

家族カードはリワードアップストア(特約店)U25の対象となりません。

家族カード

家族カード

こちらもあわせてご覧ください

こちらもあわせてご覧ください

デビットカードなら審査なしで発行できる

審査なしで作れるデビットカードを申し込む方法もあります。

デビットカードなら、クレジットカードと同じようにVisaやMastercardなどの加盟店で利用ができます。カードで買い物をすると同時に銀行口座から現金が引き落とされるため、口座残高以上の買い物ができないことから、使いすぎる心配もありません。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

学生が初めてクレジットカードを持つ際は限度額や支払い日に注意!

学生向けクレジットカードは、利用限度額がほかのカードと比べると低く設定されています。それでも、常に返済のことを想定しながら、計画的に利用することを心掛けてください。

利用限度額を自分でさらに低く設定する、アプリやウェブでいくら使ったかをこまめにチェックする、お支払い日をカレンダーに記入しておくといった習慣を身に付けましょう。そのような対策を行うことで無駄な出費を抑えられ、支払い遅延を起こさずに利用できるはずです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カードが発行する、学生におすすめのクレジットカードは?

ここで、三井住友カードから学生におすすめのカードをご紹介します。

三井住友カード(NL/ナンバーレス)・三井住友カード(CL/カードレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できる、スタンダードなクレジットカードです。

券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスカードのため、初めての方でも安心・安全。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。

スマホだけで完結したいという方は、プラスチックカードが発行されないカードレス(CL)もご用意しております。

学生におすすめのクレジットカード

学生におすすめのクレジットカード

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~10% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で

1・2・3・4

ポイント

7%還元

対象のサブスクで

ポイント

最大+9.5%還元 5

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 「リワードアップストア(特約店)U25」加算の条件・上限については必ずホームページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

学生におすすめのクレジットカード

学生におすすめのクレジットカード

三井住友カード

(CL/カードレス)

三井住友カード

(CL/カードレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~10% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で

1・2・3・4

ポイント

7%還元

対象のサブスクで

ポイント

最大+9.5%還元 5

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 「リワードアップストア(特約店)U25」加算の条件・上限については必ずホームページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

Oliveフレキシブルペイ

銀行口座や決済、証券、保険など複数の金融サービスをまとめて管理できる「Olive」。Oliveフレキシブルペイは、4つの支払いモード「クレジット・デビット・ポイント払い・追加したカードでのお支払い」をアプリで簡単に切替えられ、対象のコンビニ・飲食店で最大20%ポイント還元が受けられる1枚です。

別ウィンドウで「三井住友銀行」のウェブサイトへ遷移します。

Vポイントがもっと貯まる

Vポイントがもっと貯まる

Oliveフレキシブルペイ

(一般)

Oliveフレキシブルペイ(一般)

| 年会費: |

無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

一般カードなら

年会費 永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ(一般)はVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるゴールドカード

Vポイントがもっと貯まるゴールドカード

Oliveフレキシブルペイ

ゴールド

Oliveフレキシブルペイ

ゴールド

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%

※2・3・4・5

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ ゴールドはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率となります。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるプラチナカード

Vポイントがもっと貯まるプラチナカード

Oliveフレキシブルペイ

プラチナプリファード

Oliveフレキシブルペイ

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ プラチナプリファードはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

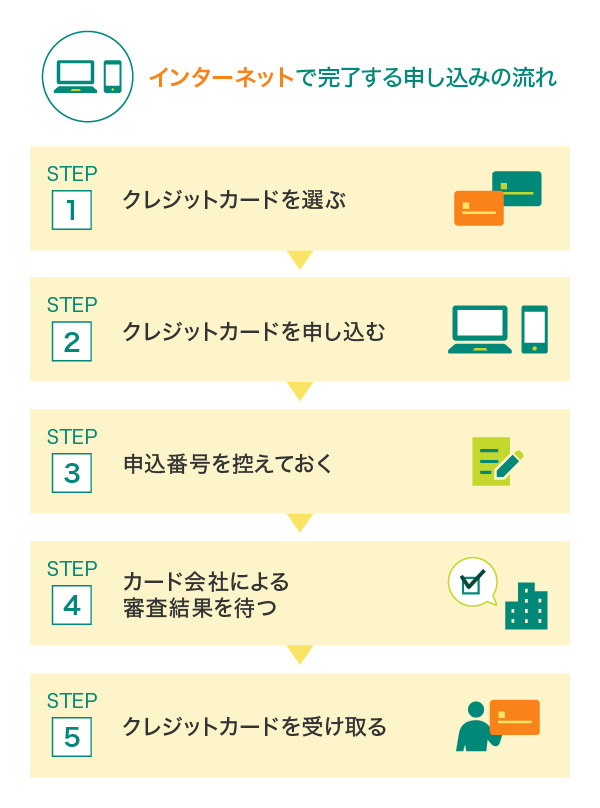

簡単5ステップ!学生向けクレジットカードのお申し込み方法

続いては、三井住友カードで学生向けクレジットカードを申し込む際の手順を確認しておきましょう。

インターネット上で入会を希望するクレジットカードをお選びいただき、「同意のうえ、入力画面へ進む」ボタンを押していただくと、ご本人情報、お支払い口座、学校情報などの入力ページに移動しますので、必要事項を入力します。

インターネットによる申し込みが完了すると「申込番号」が表示されます。審査状況を確認する際に必要な番号ですので、必ず控えておきましょう。

入力した情報を基に入会審査が行われます。審査状況や結果は、申込番号と生年月日、電話番号を入力して確認することができます。入会審査に通ったら、郵送でクレジットカードが送られてきます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

自分に合った学生向けクレジットカードを選んで、学生生活に活用しよう

クレジットカードは学生でも持つことができ、現金不要でスムーズに支払えるうえ、海外旅行や留学、ドライブなど、学生生活のさまざまなシーンで役立ちます。日々の支払いにカードを使うことで、ショッピングやマイル交換に使えるポイントが貯まることも魅力です。

初めてのクレジットカードを作る際は、ポイントの貯まりやすさや付帯する特典、セキュリティ面などをチェックし、長く使える信頼性のあるカードを選びましょう。

よくある質問

Q1.学生でもクレジットカードは作れる?

学生が作れるクレジットカードの種類は主に3つで、学生限定で作れる「学生専用カード」、20代までなど年齢制限がある「若者向けカード」、高校生を除く満18歳以上なら誰でも申し込める「一般カード」があります。なお、学生は収入がない、または限られていることがほとんどですが、審査で親権者の収入をチェックすることで学生でもクレジットカードを作ることができます。

詳しくは以下をご覧ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

Q2.学生が持つべきクレジットカードは?

学生がクレジットカードを作る際は、これから長く使っていくことを見据えて、ポイントの貯まりやすさや利用したい特典があるか、セキュリティ機能の充実度などで選ぶようにしましょう。

詳しくは以下をご覧ください。

Q3.学生がクレジットカードを作る際の審査はどうなる?

申し込む際には在学中の学校名や学年、卒業予定年月、電話番号、年収(アルバイトをしている場合)などを記入します。カード会社によっては、学生証のコピーを提出する必要があります。

なお、支払い滞納などがある場合は、審査に影響する可能性があります。

収入が限られる学生の場合は、親権者に安定した収入があれば、クレジットカードを作れる可能性があります。

詳しくは以下をご覧ください。

Apple、Apple Payは、Apple Inc.の商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「iD」は株式会社NTTドコモの商標です。

Google Pay は Google LLC の商標です。

Amazon、Amazon.co.jpおよびこれらのロゴはAmazon.com, lnc.またはその関連会社の商標です。

「LINE」はLINEヤフー株式会社の商標または登録商標です。

PayPayは、PayPay株式会社の登録商標または商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年12月時点の情報のため、最新の情報ではない可能性があります。