クレジットカードの付帯保険とは?仕組みや補償内容を解説

2025.08.18

クレジットカードの付帯保険とは?適用条件や補償内容、使い方を解説

クレジットカードの付帯保険とは?仕組みや補償内容を解説

2025.08.18

旅行先で急なトラブルに見舞われてしまったら、あなたならどうしますか?

そういうときに限って「保険に入っていなかった」ということもあり、想定外に手痛い出費が発生してしまうケースが少なくありません。そんなときに、クレジットカードの付帯保険が役に立つことがあります。

ここでは、意外と知られていないクレジットカードの付帯保険について、そのしくみや使い方をまとめました。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

無料で付くのでお得!クレジットカードの付帯保険とは

クレジットカードの付帯保険とはカード会員が利用できる保険です。会員に提供されているサービスのひとつで、会員は保険料を支払うことなく無料で利用することができます。

代表的な付帯保険として旅行傷害保険が挙げられますが、そのほかにもショッピング保険や個人賠償責任保険などが付帯されているカードもあります。カードの種類によって補償内容や保険の種類が異なり、日常生活のあらゆるリスクに備えられる点が特徴です。

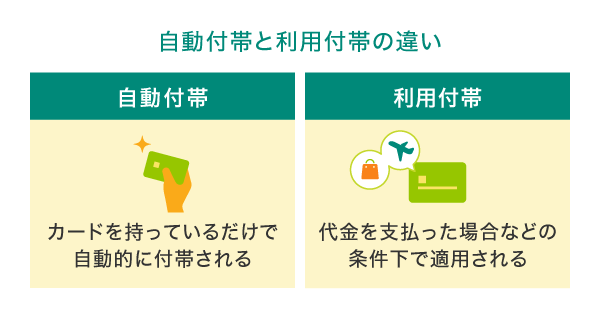

「自動付帯」と「利用付帯」の違い

クレジットカードの付帯保険には自動付帯と利用付帯があります。この2つはどのような違いがあるのでしょうか?

自動付帯保険とは、クレジットカードを持っているだけで自動的に付帯される保険のことです。一方、利用付帯保険は、旅行に行く際の飛行機のチケット代金やツアー代金などを、当該クレジットカードで支払った場合などの条件下で適用される保険のことです。

自動付帯と利用付帯の違いを知らないと、いざというときに保険の補償が受けられなくなってしまう場合があります。そのため、保険金額や補償内容はもちろん、カード選びの際にはカードの付帯保険が自動付帯か利用付帯かを知っておくことは非常に重要です。旅行に行く際は必ず確認しておくようにしましょう。

カード付帯海外旅行傷害保険と任意で加入する海外旅行保険の違いは?

カード付帯海外旅行傷害保険と任意で加入する海外旅行保険の違いはいくつかありますが、以下が主な違いとなります。

カード付帯旅行傷害保険の場合、保険金額や免責金額、また補償される項目および補償の対象などに関しては本会員が対象となることが多く、クレジットカードのランクが高いほど保険金額が上がっていく傾向にあります。

それに対し任意で加入する海外旅行保険は、保険金額や補償項目・被保険者などを自分自身でカスタマイズできます。

海外旅行におけるサービスにも違いがあり、医療サービスや旅行のサポートサービスといったものは、クレジットカードの種類によって、付帯していない場合があります。

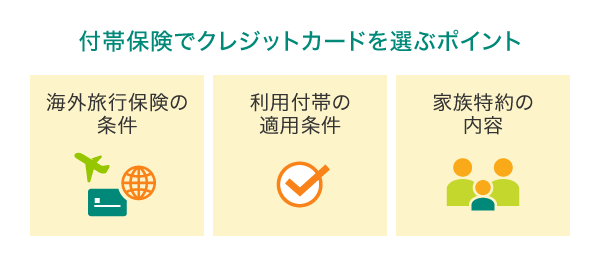

付帯保険でクレジットカードを選ぶポイント

各カード会社がさまざまなプランやサービスを展開しており、いざカードを選ぶとなると非常に難しいものです。そこで着目すべきポイントは、付帯サービスの中でもカード選びの決め手として注目されている海外旅行保険です。

ここでは、海外旅行保険の条件および、海外旅行の際に使用する場合の利用付帯の条件をご紹介します。

海外旅行保険の条件

海外旅行保険が自動付帯の場合は事前の手続きなど必要なく、カードを持っているだけで適用されます。しかし、利用付帯の場合、一般的には、「事前に旅行代金などをカード決済すること」といった条件があります。この場合、利用条件を満たした時点以降の旅行期間が補償の対象期間になりますので注意が必要です。海外旅行保険が付いているクレジットカードを利用するときには、旅行前に条件を必ず確認しておきましょう。

三井住友カードでは、日本出国前に旅費等を当該カードでクレジット決済した場合、カードご加入日(カード発行日)の翌日以降に日本の住居をご出発の旅行から対象になります。また、海外旅行傷害保険の補償対象期間は1旅行につき最長3ヵ月で、ご旅行の都度適用になります。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づく保険会社の審査があります。

利用付帯の適用条件

利用付帯保険には保険の適用条件として、「旅行代金などの支払い」と記されています。

一般的には、日本から出国する前に、「公共交通乗用具」や「募集型企画旅行」の料金を支払った場合に適用されます。

公共交通乗用具とは、飛行機・バス・電車などのことで、自家用車で利用されたガソリン代や高速料金は適用外となります。

募集型企画旅行とは、一般的に「パッケージツアー」と呼ばれており、それに対し受注型企画旅行や手配旅行代金は、クレジットカードで決済していても適用外となる場合があるので確認しておきましょう。

家族特約の内容

クレジットカードの付帯保険に、家族特約が付いているものがあります。

家族特約とは、保険加入しているクレジット契約者を含む家族も、病気やケガの治療費といった補償を受けられるものです。

家族特約のないクレジットカードでも、家族カードを作成し家族会員になることで、付帯保険が適用されるカードもあります。ただし、クレジットカード会社によっては、家族の条件範囲が異なってくる場合もあるので注意しましょう。

家族特約の補償内容は本会員と異なります。

■こちらもあわせてご覧ください(タビサポ)

カード付帯保険の使い方

クレジットカードに付帯されている旅行傷害保険は、窓口へ連絡して必要書類を提出することで保険金を請求することができます。必要書類は保険の種類や請求内容によって異なっており、なかには現地で取得しておかなければならないものもあります。

万が一の事態が起きた際に慌てることのないように、保険金の請求手続きの流れを確認しておきましょう。

旅行へ行くときは、万一の場合に対処できるよう、クレジットカード会社の引受保険会社窓口の電話番号をメモするなど、事前に準備をしておくことをおすすめします。また、電話をする際は、カード番号が必要になるため、お手元に該当のクレジットカードやアプリを用意しておきましょう。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づく保険会社の審査があります。

家族特約の補償内容は本会員と異なります。

窓口に電話する

もし、カード付帯保険が必要な場面になったら、落ち着いて、事前に用意しておいたカード会社の引受保険会社窓口に電話をかけましょう。必要な情報を書き留めておくことができるように、メモ用紙と筆記具を用意しておくと安心です。

必要書類を提出し保険金を請求する

最後に、電話で確認した必要書類を揃えてカード会社へ提出します。保険金の請求には医師による診断書や事故証明書といった書類が必要となることが多く、これらは現地で取得しておく必要があります。

その後、保険会社側で書類の確認が行われ、普通保険約款および特約などに基づく審査の結果、保険金が支払われる流れです。

なお、病気やケガによって医療費の支払いが生じた場合、旅行傷害保険では一度ご自身で立て替えることが一般的です。保険会社の審査結果により、保険金はその負担した医療費の金額を基に支払いが行われます。

複数カードを持っている場合、保険は併用される?

複数のクレジットカードを持っている場合、保険が併用されるのか気になるところです。ここでは2つのケースに分けて説明します。

傷害死亡・後遺障害のケース

クレジットカード会社や補償の種類によっても異なりますが、傷害死亡・後遺障害の場合、各カードに付帯する保険金額が合算されるのではなく、最も高い保険金額を限度として、各保険から按分して保険金が支払われることが一般的です。

ケガや疾病などの補償は、カード付帯に限らず、各保険の保険金額に応じて、保険金が支払われるべき損害額を按分して保険金をお支払いされることがほとんどです。

また、クレジットカードに付帯する保険には自動付帯と利用付帯の2種類があることを説明しましたが、利用付帯は、飛行機のチケットやパッケージツアー代金をカード決済した場合などの条件下で適用されるため、サブのクレジットカードは、持っているだけで付帯される自動付帯のカードを選ぶとよいでしょう。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づく保険会社の審査があります。

三井住友カードではライフスタイルに合わせて必要な補償プランへ変更できる「選べる無料保険」のサービスをご利用いただけます。

お客さまのライフスタイルに合わせて「旅行安心プラン(旅行傷害保険)」、「スマホ安心プラン(動産総合保険)」、「弁護士安心プラン(弁護士保険)」、「ゴルフ安心プラン(ゴルファー保険)」、「日常生活安心プラン(個人賠償責任保険)」、「ケガ安心プラン(入院保険(交通事故限定))」、「持ち物安心プラン(携行品損害保険)」といった7つの補償プランから選択することができます。

毎月20日までに選択したプランについて、翌月1日午前0時から補償が開始されるしくみです。別プランに変更後も、お買物安心保険が付帯しているカードならお買物安心保険は変わらず適用されるため、大きな買い物をするときも安心です。

また、選べる無料保険対象のカードを複数枚持っている場合、それぞれのカードで異なる補償プランを選択することもできます。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づきます。

ここからは、旅行先での病気やケガ、トラブルに備えることができる三井住友カードの保険サービスを紹介します。

海外・国内旅行傷害保険

旅行先で発生するケガや病気の治療費用や携行品損害および賠償責任など、アクシデントの際の補償が気になる方は、クレジットカードを選ぶ際に付帯保険の補償内容や補償金額、適用条件などを確認しておくことをおすすめします。

三井住友カードの場合、海外で万が一ケガをしたり、病気になったりした場合には三井住友海上の「緊急アシスタンスサービス(※)」を利用することができます。

医療施設への緊急移送などをアシストするサービスで、24時間365日、日本語対応。

旅行傷害保険が適用される三井住友カードのラインナップとして、以下が挙げられます。

■傷害死亡・後遺障害保険金額の例

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

これらのカードには、保険金額の差はありますが海外・国内旅行傷害保険が付帯されています。

国内旅行傷害保険が付帯されていないカードもあります。

では、三井住友カードの海外・国内旅行傷害保険について、旅行先でのアクシデントが発生した場合、具体的にどういったケースであれば、補償を受けられるのでしょうか。

傷害死亡・後遺障害(海外・国内)

傷害死亡・後遺障害の適用ケースは、海外旅行傷害保険と国内旅行傷害保険で異なります。

例えば、海外旅行傷害保険では、被保険者が責任期間中に偶然の事故で身体にケガを負い、そのケガが原因で死亡された場合もしくは後遺障害が発生した場合に補償されます。

疾病治療費用(海外)

海外旅行傷害保険に適用される項目で、責任期間中に発病した疾病の治療費などを補償するものです。

携行品損害(海外)

責任期間中に、携行する身の回りのものが盗難や破損および火災などの偶然な事故により損害を受けた場合に補償されます。携行品は、被保険者が所有かつ携行する身の回りの品を指しますが、現金や小切手・株券・手形など、適用範囲に含まれないものもあります。携行品損害も海外旅行傷害保険に含まれる項目となります。

賠償責任(海外)

賠償責任も、三井住友カードでは海外旅行傷害保険に適用される項目で、主に責任期間中の偶然の事故によって、他人の身体や財物に損害を与え、法律上の賠償責任を負った場合に補償されます。

適用ケースや補償額は、クレジットカード種別や条件によって異なります。

詳しくは以下のページをご覧ください。

■こちらもあわせてご覧ください(タビサポ)

航空便遅延費用特約

国内旅行もしくは海外旅行の航空便が遅延、または欠航した場合に補償される特約です。

三井住友カードでは、次のいずれかに該当した場合に、航空便に関わる遅延に応じて保険金が支払われます。

<海外旅行>

<国内旅行>

ただし、海外旅行の旅行期間中に利用する日本国内の航空便に関わる遅延については、海外航空便遅延保険の支払いが優先し、重複して保険金が支払われることはありません。

乗継遅延費用

下記の両方を満たした場合、乗継地点において代替便が利用可能となるまでの間に負担した、食事代およびホテルなどの客室料などが補償されます。

なお、前述しているとおり、前提として航空便のチケットやツアー代金を三井住友カードで決済していることが条件となります。

受託手荷物遅延費用

目的地に飛行機が到着してから、6時間以内に受託手荷物が目的地に運搬されなかった場合に補償されます。

受託手荷物の中に被保険者が携行する身の回り品のうち下着や寝間着など必要不可欠な衣類または洗面道具・剃刀・櫛など生活必需品が含まれていた場合に限ります。目的地において被保険者が実際に負担した必要不可欠な衣類および生活必需品の購入費用または賃貸費用が支払われます。

出航遅延・欠航・搭乗不能費用

責任期間中に下記のようなアクシデントが生じ、出航予定の時間から4時間以内に代替便に搭乗することが不可能な場合に補償されます。

この場合、代替の航空機が利用可能となるまでの間に被保険者が実際に負担した食事代が支払われます。ただし、ホテル代・宿泊費用は対象となりませんので注意するようにしましょう。

受託手荷物紛失費用

責任期間中に、搭乗する航空便が到着してから、受託手荷物が48時間以内に目的地に運搬されなかったといったトラブルが発生した場合に補償されます。

目的地に到着後、96時間以内に被保険者が実際に負担した必要不可欠な衣類および生活費需品の購入費用または賃貸費用が補償されます。

三井住友カードの中で航空便遅延費用特約が付帯しているカードは、コーポレートゴールドカード(個人システム型は除く)のほか、「三井住友カード Visa Infinite(※)」「三井住友カード プラチナ(※)」「三井住友ビジネスプラチナカード」「三井住友ビジネスプラチナカード for Owners(※)」といったプロパーカードがあります。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

三井住友カード プラチナ

三井住友カード

プラチナ

三井住友

ビジネスプラチナカード

三井住友

ビジネスプラチナ

カード

三井住友

ビジネスプラチナカード

for Owners

三井住友

ビジネスプラチナ

カード

for Owners

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カードのそのほかの付帯保険

三井住友カードでは選べる無料保険以外にも、お買い物や学生限定に付帯される保険があります。

お買物安心保険(ショッピング保険)

三井住友カードには、ショッピング保険が付帯されているものが多くあります。

ショッピング保険とは、ショッピング保険が付帯されている当該クレジットカードで決済し購入した商品を補償してくれるサービスです。

例えば、当該クレジットカードで購入した商品が破損したり、盗難に遭ったりした場合に補償を受けることができます。

ただし、下記のようなものについてはショッピング保険の適用となりません。

また、自動車や生き物、現金、携帯電話なども補償の対象となりません。

三井住友カード(NL)、三井住友カード(CL)、Oliveフレキシブルペイ(一般)、プロミスVisaカード、三井住友カード ビジネスオーナーズなどには、お買物安心保険は付帯していません。

1事故につき3,000円の自己負担があります。

ライフ&スポーツ賠償付 自転車保険

学生限定で付帯される保険で、自転車搭乗中の事故の際に適用される保険です。自転車事故により死亡または後遺障害を負った場合や法律上の賠償責任を負った場合に補償されます。

別途専用のハガキでのお申し込みが必要です。ご希望の場合はカード会社までお問い合わせください。

最近、自転車の加害事故による高額損害賠償事案などが増加しているため、自転車を利用する場合は保険への加入が条例によって義務化されている地域も増えています。自転車保険が付帯されているクレジットカードを持っていた方が、いざというとき助けてくれるでしょう。

会員保障制度

クレジットカードを紛失してしまったり、盗難被害に遭ったりした場合に安心なのが、「会員保障制度」です。

三井住友カードでは、特別なケースを除き、紛失・盗難の届け出日の60日前から損害を補償します。

会員保障制度については、詳しくはお使いのカードの会員規約をご覧ください。

特に海外でのクレジットカードの紛失・盗難トラブルは非常に不安になってしまいますよね。紛失・盗難の際に利用できるサービスとして、海外での緊急(カード)サービスがあります。海外でクレジットカードを紛失・盗難被害に遭った際に、紛失・盗難受付デスクに連絡をすることで、カード利用の停止による不正利用の防止や、自分が滞在している場所へ緊急カードと呼ばれる暫定的なカードを届けてくれるサービスです。

緊急カードは渡航中のみ利用可能で、再発行を待たずに決済手段を確保できる利便性があります。

滞在先の通貨を用意してくれる緊急サービスもあるので、海外旅行へ行く際には非常に心強いでしょう。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づく保険会社の審査があります。

クレジットカードの種別によって、上記保険が適用されないケースもあります。

三井住友カードおすすめのクレジットカード

さまざまな付帯保険が充実している三井住友カード。ここでは三井住友カードの中から、付帯保険が充実しているおすすめのクレジットカードをご紹介します。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)、三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

ライフスタイルに合ったクレジットカードの保険を選ぶのがおすすめ

クレジットカードの付帯保険は会員が利用でき、カード会社が保険料を負担しているため無料で利用できる点が魅力です。付帯保険は旅行傷害保険やショッピング保険などが代表的ですが、カード会社によっては、自分のライフスタイルに合った付帯保険を選べる場合も。さらに、万が一クレジットカードの紛失や盗難トラブルに遭った場合は、「会員保障制度」を利用できるので安心です。

ただし、カードの種類によって補償内容や保険の種類が異なるため、カードを選ぶ際にはしっかりと確認しておきましょう。

この機会に、さまざまな付帯保険が充実している三井住友カードを検討してみてはいかがでしょうか。

よくある質問

Q1.クレジットカードの付帯保険にはどんなものがある?

クレジットカードには旅行傷害保険やショッピング保険などの付帯保険があり、カード会社やクレジットカードのランク、提携する保険会社によって補償内容が異なります。三井住友カードでは「選べる無料保険」が付帯されており、旅行傷害保険のほかに「スマホ安心プラン(動産総合保険)」、「弁護士安心プラン(弁護士保険)」など7つの補償プランから必要な補償プランを選択することができます。

詳しくは以下をご覧ください。

Q2.カード付帯保険を使うときはどうすればよい?

クレジットカードに付帯されている旅行傷害保険は、窓口へ連絡して必要書類を提出することで保険金を請求することができます。万が一の際にも対応できるよう、旅行前は窓口の連絡先をメモしておくと安心です。なお、保険金の請求には医師による診断書や事故証明書といった書類が必要となることが多く、これらは現地で取得しておく必要があります。

詳しくは以下をご覧ください。

Q3.付帯保険でクレジットカードを選ぶポイントは?

付帯保険に注目してクレジットカードを選ぶ際は、「海外旅行保険の条件」、「利用付帯の適用条件」、「家族特約の内容」などについて比較することをおすすめします。特に海外旅行保険は利用付帯と自動付帯に分かれており、日本よりも医療費が高い海外で医療費を請求されたときのために、海外旅行保険の条件は十分に確認しておきたいところです。

詳しくは以下をご覧ください。

「iD」は株式会社NTTドコモの商標です。

Google Pay は、 Google LLC の商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年8月時点の情報のため、最新の情報ではない可能性があります。