法人税をクレジットカード納付する方法とメリット・デメリットや注意点を解説

2025.05.13

法人税をクレジットカード納付する方法とメリット・デメリットや注意点を解説

法人税をクレジットカード納付する方法とメリット・デメリットや注意点を解説

2025.05.13

「法人税の支払いもクレジットカード(法人カード)にまとめたい」という経営者は多いでしょう。ここでは、法人税をクレジットカードで納付する方法や、メリット・デメリット、三井住友カードのおすすめの法人カードについて解説します。

こちらもあわせてご覧ください

法人税のしくみ

最初に法人税のしくみについて簡単に説明します。

税務上の「法人税等」は、「法人税」「法人住民税」「法人事業税」の3つの税金から構成されています。

このうち「法人税」は国税、「法人住民税」と「法人事業税」は地方税となり納付先が異なる点を理解しておきましょう。

法人税と法人事業税は会社の所得に対して課され、赤字の場合は免除されますが、法人住民税は赤字でも全額免除にはならない点に注意が必要です。その理由は、法人住民税は均等割と法人税割で構成されており、均等割は法人がどれだけ儲けたかに関係なく法人の規模を基準として区分けされ、区分に応じて赤字でも課税されるためです。一方、法人税割は法人税額を基準として儲かっている法人ほど税額が高くなる構造になっており、赤字の場合は0円となります。

なお、法人住民税は「法人道府県民税」と「法人市町村民税」の総称であり、東京都の23区内は「法人都民税」に市町村民税相当額も合わせて申告納税する形となっています。

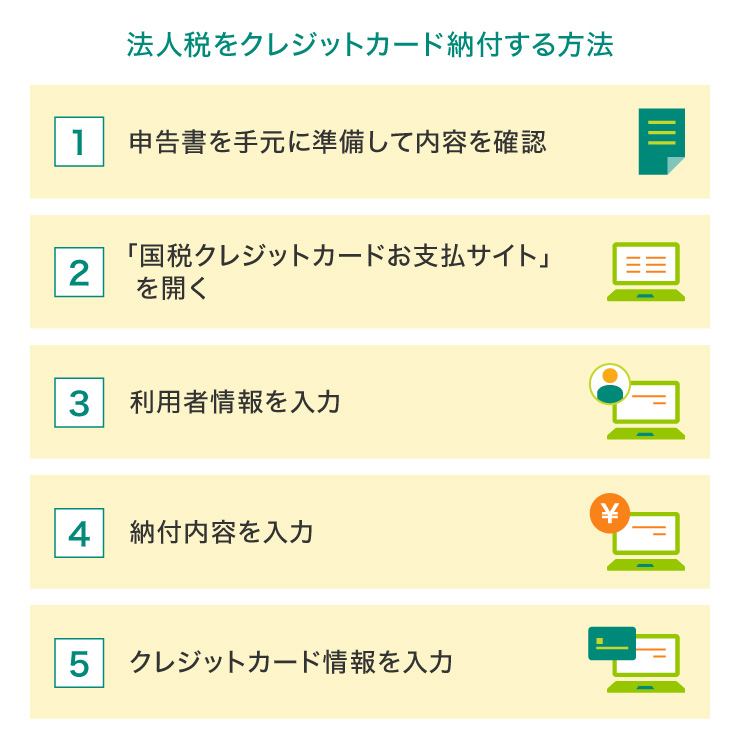

法人税をクレジットカード納付する方法

法人税は、納付受託者が運営する「国税クレジットカードお支払サイト」から、クレジットカードで納付することができます。法人税のクレジットカード納付の流れを確認しておきましょう。

1.申告書を手元に準備する

法人税の申告書を用意します。会計ソフトで作成する方法が一般的ですが、国税庁のホームページからダウンロードすることも可能です。

2.「国税クレジットカードお支払サイト」を開く

「国税クレジットカードお支払サイト」を開き、注意事項を確認しましょう。注意事項には、以下の内容などが記載されています。

注意事項

別ウィンドウで「国税クレジットカードお支払サイト」のウェブサイトへ遷移します。

3.利用者情報を入力する

サイトの指示に従って、利用者情報として氏名漢字、氏名カナ、郵便番号、住所、電話番号、整理番号、納付先税務署を入力していきます。

4.納付内容を入力する

納付税目として法人税を選択し、課税期間、申告区分、合計金額を入力します。納付に不備があった場合、納付税額は還付されますが、決済手数料は還付されません。内容確認の場面では、金額をしっかりチェックしましょう。

5.クレジットカード情報を入力する

法人税の納付に使用するクレジットカードのカード番号、有効期限、支払い方法、セキュリティコードを入力します。「納付手続完了メール」の送信先も、合わせて入力しておきましょう。

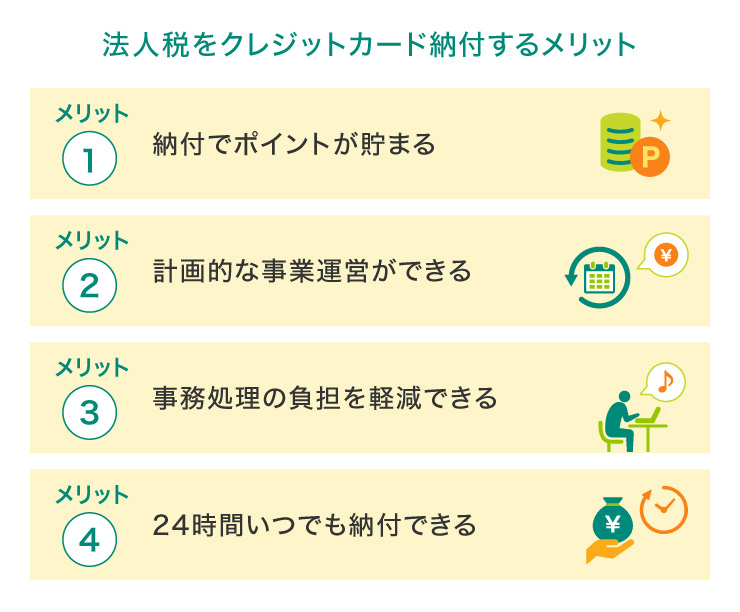

法人税をクレジットカード納付するメリット

法人税の納付にクレジットカードを利用すると、さまざまなメリットが得られます。

メリット1 ポイントが貯まる

クレジットカードの大きなメリットは、支払いに応じてポイントが貯まることです。一般的に、法人税をクレジットカードで納付した場合も、カードのポイントが貯まります。経費の支払いを法人カードに一元化している方は、法人税の納付もまとめれば、さらにお得です。

メリット2 計画的な事業運営に役立つ

予想以上に納税額が多い場合や、手元に現金を残したい場合は、クレジットカードで納付すればカード利用代金が銀行口座から引き落とされるまでに猶予期間ができ、支払いに余裕が生まれます。

また、クレジットカードの種類によっては、分割払いやリボ払いを選ぶことも可能です。毎月の負担額を抑えることができ、計画的に支払える点もメリットと言えるでしょう。

メリット3 事務処理の負担が減る

クレジットカードで決済したものは、利用明細でチェックすることができます。法人税の支払いもクレジットカードにまとめれば、経理の確認作業もスムーズになり、事務処理の負担を軽減でき、計上漏れを防ぐことにもつながります。

メリット4 24時間いつでも納付できる

クレジットカード納付であれば金融機関や税務署に出向く必要がなく、夜間休日を問わずいつでも利用できるため、納税手続きの短縮にも役立ちます。

ただしe-Taxからアクセスしてクレジットカード納付する場合は、e-Taxの利用可能時間内に限ります。メンテナンスなどで利用できない時間が生じる場合があるため、詳細な利用可能時間については国税庁の以下のウェブサイトを確認してください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

法人税をクレジットカード納付するデメリット

法人税をクレジットカード納付するとメリットが豊富ですが、デメリットについても確認しておきましょう。

手数料がかかる

法人税をクレジットカードで納付した場合、以下のように納付税額に応じて決済手数料がかかります。

| 納付税額 | 決済手数料 (税込) |

|---|---|

| 1円~1万円 | 99円 |

| 1万1円~2万円 | 198円 |

| 2万1円~3万円 | 297円 |

| 3万1円~4万円 | 396円 |

| 4万1円~5万円 | 495円 |

(出典)国税庁「クレジットカード納付のQ&A」を引用

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

以降も、1万円を超えるごとに決済手数料が加算されます。納付税額によって決済手数料が変わるので、注意が必要です。

なお、決済手数料は、「国税クレジットカードお支払サイト」で試算することができます。

別ウィンドウで「国税クレジットカードお支払サイト」のウェブサイトへ遷移します。

領収証書が受け取れない

クレジットカードで法人税を納付した場合、「領収証書」は受け取ることができません。どうしても領収証書が必要な方は、金融機関か所轄の税務署の窓口で現金にて納付しましょう。

金融機関や税務署の窓口での納付にクレジットカードは利用できません。

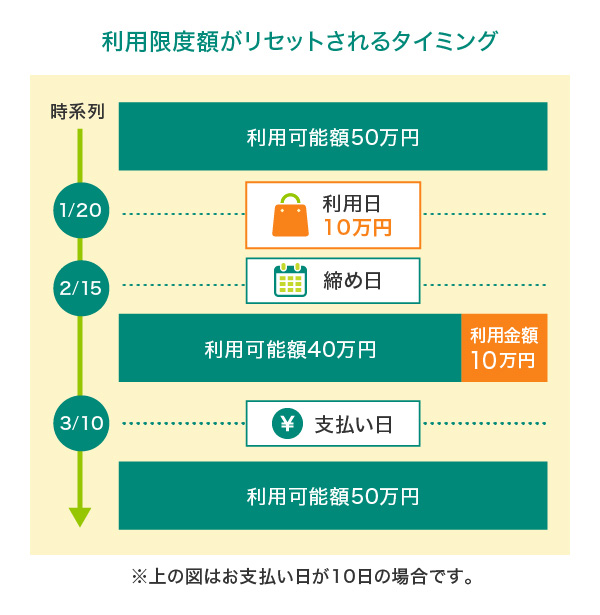

納付できる金額に上限がある

クレジットカードで納付できる可能額は、1,000万円未満のクレジットカードの決済可能額以下の金額(決済手数料込みの金額)となっています。決済可能額以下なら、手続きは複数回行うことができます。

また、クレジットカードには利用できる金額に上限が設定されており、利用限度額を超えてしまうとカード決済ができなくなります。利用限度額がリセットされてカードの利用が再開できるタイミングは、次の支払い日に引き落としが完了したときです。クレジットカードは、利用した金額を支払ったときに、その支払った金額分だけ利用限度額が復活するしくみとなっています。

例えば、利用可能額が50万円で、1月20日に10万円を利用した場合、残りの利用可能額は40万円となります。1月20日に利用した10万円が3月10日に引き落とされると、使った10万円分が元に戻るため、合計50万円まで利用することが可能になります。

クレジットカード納付には三井住友カードの法人カードがおすすめ

クレジットカードで法人税を納付するのであれば、法人向けのサービスなどが付帯した法人カードがおすすめです。忙しい業務の合間を縫って行わなければならない納税ですが、法人カードなら、オンラインで完結することができます。

また、法人カードで法人税を支払った場合も、カードのポイントを貯めることができます。ここでは、三井住友カードのおすすめの法人カードをご紹介します。

三井住友カード ビジネスオーナーズ

高校生を除く満18歳以上の法人代表者、個人事業主(副業・フリーランスを含む)の方向けの法人カードです。カードランク別に三井住友カード ビジネスオーナーズ(一般)、三井住友カード ビジネスオーナーズ ゴールド、三井住友カード ビジネスオーナーズ プラチナプリファード(満20歳以上が対象)の3種類があります。

ベンチャーやスモールビジネスシーンに必要な経費管理の一元化といった法人カード機能とともに、ビジネスユースでのご利用もお得になるポイント還元や年会費永年無料(※)などの特典も付帯します。

スタートアップ企業やフリーランス、副業で活躍される方のビジネスを後押しする、利便性とメリットを兼ね備えています。

三井住友カード ビジネスオーナーズ(一般)は年会費永年無料となります。

三井住友カード ビジネスオーナーズ ゴールドは条件達成で翌年以降、年会費永年無料となります。

三井住友カード ビジネスオーナーズ プラチナプリファードは年会費33,000円(税込)となります。

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

副業用クレジットカードにおすすめ!

三井住友カード

ビジネスオーナーズ(一般)

年会費:永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~1.5%

三井住友カード

ビジネス

オーナーズ(一般)

副業用クレジットカードにおすすめ!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大16,000円相当プレゼント!

最大16,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

登記簿謄本・決算書

提出不要

個人カードと2枚持ちで

ポイント

最大

1.5%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

あらゆるビジネスシーンでサポート!

三井住友カード

ビジネスオーナーズ ゴールド

年会費:5,500円

※条件達成で翌年以降永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~2%

三井住友カード

ビジネス

オーナーズ ゴールド

あらゆるビジネスシーンでサポート!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大55,000円相当プレゼント!

最大55,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

年間100万円のご利用※1で

毎年10,000ポイント還元

+

翌年以降年会費永年無料

条件達成で

ポイント

最大

2%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

ポイント特化型ビジネスカード!

三井住友カード

ビジネスオーナーズ

プラチナプリファード

年会費:33,000円(税込)

限度額:~9,999万円

※所定の審査有り

国際ブランド:

ポイント還元率:1%~10%

三井住友カード

ビジネスオーナーズ

プラチナプリファード

ポイント特化型ビジネスカード!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大65,000円相当プレゼント!

最大65,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

ポイント

最大10%還元※1

利用特典

最大

40,000円

相当進呈

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

三井住友ビジネスカード

中小企業向けの法人カードで、経費管理と資金運用の効率化を目的としています。今まで以上に、経理事務・経費を合理化できます。またカード決済なら指定口座から自動引き落としされるので、支払い手数料を削減できます。カード使用者は20名以下が目安です。

事務処理の軽減、経費の削減・見える化ができる!

三井住友ビジネスクラシック

(一般)カード

年会費:使用者1名 1,375円(税込)

2名から1名につき 440円(税込)

限度額:

国際ブランド:

ワールドプレゼント:1,000円につき1ポイント

お申し込み対象:法人専用

事務処理の軽減、経費の削減・

見える化ができる!

三井住友ビジネス

クラシック(一般)カード

おすすめポイント

経費精算システムへの

利用明細データ

連携が可能!

複数枚発行可能な

ETCカード

海外旅行傷害保険※

最高

2,000万円

※

事前に旅費などを当該カードでクレジットカード決済いただくことが前提です。

事務処理の軽減、経費の削減・見える化ができる!

三井住友ビジネスゴールド

カード

年会費:使用者1名 11,000円(税込)

2名から1名につき 2,200円(税込)

限度額:

国際ブランド:

ワールドプレゼント:1,000円につき1ポイント

お申し込み対象:法人専用

事務処理の軽減、経費の削減・

見える化ができる!

三井住友ビジネスゴールド

カード

おすすめポイント

経費精算システムへの

利用明細データ

連携が可能!

複数枚発行可能な

ETCカード

海外・国内旅行傷害保険※

最高

5,000万円

※

傷害死亡・後遺障害補償は、事前の旅費などの当該カードでのクレジット決済有無により最高補償額が異なります。

あなたのビジネスにプラチナカードの信頼を!

三井住友ビジネスプラチナ

カード

年会費:使用者1名 55,000円(税込)

2名から1名につき 5,500円(税込)

限度額:

国際ブランド:

ワールドプレゼント:1,000円につき2ポイント

お申し込み対象:法人専用

あなたのビジネスに

プラチナカードの信頼を!

三井住友ビジネス

プラチナカード

おすすめポイント

プラチナ会員の方限定

付帯サービスの充実

経費精算システムへの

利用明細データ

連携が可能!

海外・国内旅行傷害保険

最高1億円

法人税をクレジットカード納付する際の注意点

法人税をクレジットカードで納付するとさまざまなメリットがありますが、いくつかの注意点もあります。詳しく見ていきましょう。

コンビニや金融機関、税務署ではクレジットカード納付できない

法人税をクレジットカードで納付する際は、スマホやパソコンから「国税クレジットカードお支払サイト」にアクセスして手続きする必要があります。コンビニや金融機関、税務署ではクレジットカード納付できない点に注意が必要です。

納付手続きの取り消しはできない

「国税クレジットカードお支払サイト」での納付手続きが完了すると、手続きの取り消しはできません。誤って納付手続きを行ってしまった場合は、納税地を管轄する税務署へ連絡しましょう。

後日税務署から還付などの手続きが行われます。ただしその際、決済手数料は戻りません。

毎回クレジットカード納付の手続きを行う必要がある

クレジットカード納付は継続的な手続きではありません。一度手続きしたら次回以降自動的にカード納付になるわけではなく、その都度納付手続きを行う必要があります。

法人税の計算方法

法人税は「申告納税方式」のため、納税者が税額を計算して申告する必要があります。法人税の計算方法は以下の流れです。

まずは、課税所得金額を求めます。

法人税の税率は、法人の区分(法人の種類、資本金の額、開始事業年度など)によって異なりますので、国税庁ホームページから確認するようにしましょう。最後に課税所得金額に法人税率を掛けることで、法人税額を求めます。

また、法人税額から控除を受けられるものがあります。

なかでも3の「租税特別措置法上の控除」は投資や雇用の促進を目的としており、給与を増額させたり、中小企業が設備投資をしたりすると控除できる場合があります。そのため最新の制度内容を確認し、理解しておくことが重要です。

(出典)国税庁「No.5759 法人税の税率」「No.5450 法人税の額から控除される特別控除額の特例」を参考

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

■こちらも合わせてご覧ください(法人カード活用ガイド)

クレジットカードで納付が可能な税金の種類

法人税のほかにも、さまざまな種類の税金をクレジットカードで納付することができます。一部を以下にご紹介します。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

そのほか、自動車税、法人事業税や法人市民税といった地方税も、クレジットカード納付を選択することができます。

■こちらも合わせてご覧ください(ゼロから)

法人税の納付にはクレジットカードがお得

接待交際費や備品の購入費用などの一般的な経費だけでなく、税金もクレジットカードで支払うことで、より効率良くポイントが貯まります。また、法人税の支払いと経費精算がひとつの利用明細書に集約できるため、精算作業にかかる時間を大きく減らせることも見逃せないポイントです。「時は金なり」といいますが、このようなメリットもあるので、法人税の納付をクレジットカードにまとめるのがお得です。

よくある質問

Q1.法人税をクレジットカード納付する方法は?

会計ソフトの機能を利用したり、国税庁のホームページからダウンロードしたりして、法人税の申告書を作成します。次に、「国税クレジットカードお支払サイト」を開き、利用者情報や納付内容を入力します。最後にクレジットカードのカード番号、有効期限、支払い方法、セキュリティコードを入力する流れです。

詳しくは以下をご覧ください。

Q2.法人税をクレジットカード納付するメリットは?

法人税をクレジットカード納付するとポイントが貯まります。カード利用代金が銀行口座から引き落とされるまでに猶予期間があり、カードによっては分割払いやリボ払いを選べるため、計画的に支払えるのも便利です。経費計上する際は、カード利用明細を活用することで事務処理の負担の軽減にもつながるでしょう。また、クレジットカード納付であれば24時間いつでも支払える点もメリットです。

詳しくは以下をご覧ください。

Q3.法人税をクレジットカード納付するデメリットはある?

法人税をクレジットカードで納付した場合、納付税額に応じて決済手数料がかかるので、注意が必要です。「領収証書」は受け取ることができませんので、どうしても領収証書が必要な方は、金融機関か所轄の税務署の窓口で、現金で納付するようにしましょう。

また、納付できる可能額は、1,000万円未満のクレジットカードの決済可能額以下の金額(決済手数料込みの金額)となっており、納付できる金額に上限があることにも気をつけておきましょう。

詳しくは以下をご覧ください。

岐阜県大垣市出身。1996年一橋大学卒業。税理士としてのキャリアは20年以上。税理士法人みらいサクセスパートナーズの代表として、会計・税務を軸に複数の会社取締役・監査役にも従事。

【保有資格】CFP® 、税理士

税理士法人みらいサクセスパートナーズ

2025年5月時点の情報のため、最新の情報ではない可能性があります。

あわせて読みたい記事