フリーランスが知りたいインボイス制度についてポイントを解説

2024.08.08

フリーランスが知りたいインボイス制度についてポイントを解説

フリーランスが知りたいインボイス制度についてポイントを解説

2024.08.08

2023年10月から開始されたインボイス制度。フリーランスになるために準備中の方のなかには制度の内容や事業への影響が分からず、とりあえず免税事業者として事業を始めようと考えている方もいるのではないでしょうか。インボイス制度を理解していないと取引先が減ってしまう可能性もありますので、よく検討しておくことが大切です。

ここではインボイス制度の概要とフリーランスに及ぼす影響の有無、インボイス発行事業者になるための手続きの流れなどを解説します。

こちらもあわせてご覧ください

三井住友カード ビジネスオーナーズ

一般/ゴールド

法人代表者・個人事業主の皆さまのビジネスをサポート

インボイス制度とは

インボイス制度は、消費税の仕入税額控除に関する新しいしくみのことです。売り手側がインボイス(適格請求書)を発行して買い手がそれを受け取ることで、買い手が仕入税額控除を利用できるようになります。

仕入税額控除は「売上にかかる消費税」から「仕入れにかかる消費税」を差し引いて納税できる控除のことです。買い手が課税事業者で本則課税を選択している場合、インボイスを受け取った分だけ消費税の納税額が安くなります。

買い手が仕入税額控除をするには売り手からインボイスを受け取らなければいけません。

インボイスを発行できるのは、税務署長から登録を受けた「インボイス発行事業者(適格請求書発行事業者)」に限られます。売り手側が「インボイス発行事業者」になるには、年間の課税売上高に関係なく消費税の納税が必要な課税事業者になる必要があります。

例えば、サービス業をしているフリーランスの年間の課税売上高が500万円、経費が100万円だったとします。売り上げの消費税が50万円、経費の消費税が10万円です。

その場合の消費税の納税額は本則課税と簡易課税のいずれを選択するかによって以下のように変わります。

本則課税:50万円-10万円=40万円

簡易課税:50万円-25万円(サービス業のみなし仕入れ率50%)=25万円

なお、簡易課税を選択するには、基準期間(適用を受ける2年前の期間)の課税売上額が5,000万円以下で、適用を受ける会計期間の初日の前日までに、「消費税簡易課税制度選択届出書」を税務署に提出するといった要件を満たす必要があります。

インボイス制度の経過措置はいつまで?

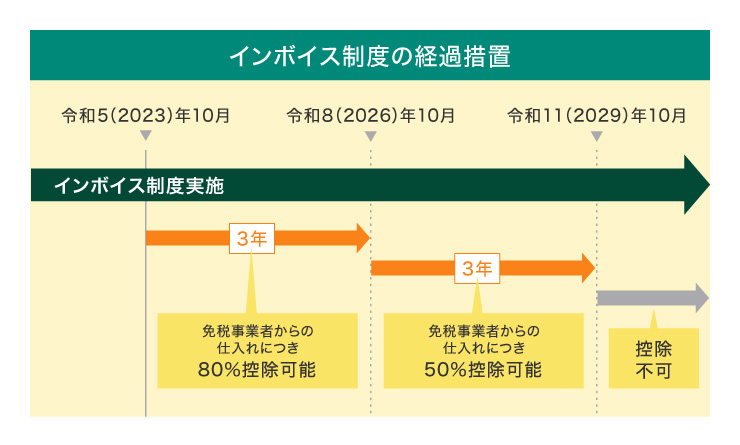

インボイス制度の実施後は、免税事業者や消費者といったインボイス発行事業者以外から行った課税仕入れに係る消費税額を控除することができなくなります。しかし、急激な変化を避けるために、インボイス制度実施後6年間は仕入税額相当額の一定割合を控除可能な経過措置が設定されています。

この仕入税額控除の経過措置は2023年10月1日(日)に始まりました。2026年9月30日(水)までは経過措置として売り上げ税額の8割を差し引いて消費税の納税額を計算できます。2026年10月1日(木)以降2029年9月30日(日)までは売り上げ税額の5割を差し引いて同じく納税額の計算が可能です。

仕入税額控除の適用にあたっては、免税事業者などから受領する区分記載請求書等と同等の事項が記載された請求書等の保存と本経過措置の適用を受ける旨(8割控除・5割控除の特例を受ける課税仕入れである旨)を記載した帳簿の保存が必要。

(出典)日本税理士会「インボイス制度実施に当たっての経過措置について」を参考に作成

別ウィンドウで「日本税理士会」のPDFを開きます。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は日本税理士会ホームページからご確認ください。

免税事業者と課税事業者

フリーランスは消費税を納めていない免税事業者と、消費税を納めている課税事業者に分かれています。

年間の課税売上高が1,000万円以下のフリーランスは免税事業者であり、本来は消費税を納税する義務はありません。なお、免税とは、本来は課税取引でも納税義務がない取引のことをいい、課税対象外である非課税とは意味が異なるので間違えないようにしましょう。

フリーランスが課税事業者になる判断基準は以下の2つです。

上記のいずれかの条件を満たすと課税事業者になり、消費税を納税する必要があります。

なお、インボイス制度を機にインボイス発行事業者になることを選択した場合、年間の課税売上高に関係なく課税事業者になります。

インボイス制度はフリーランスにどう影響する?

インボイス制度における影響は、自身が免税事業者か課税事業者かで異なります。仕入税額控除の有無とフリーランスにどのように影響するのか詳しく解説します。

| 売り手 | 買い手 | 仕入税額控除 |

|---|---|---|

| 免税事業者 | 免税事業者 | 不要 |

| 免税事業者 | 課税事業者 | できない |

| インボイス発行事業者 | 免税事業者 | 不要 |

| インボイス発行事業者 | 課税事業者 | できる |

上記の表から仕入税額控除をしたい買い手の課税事業者は、インボイス発行事業者の売り手でないと控除ができないことが分かります。

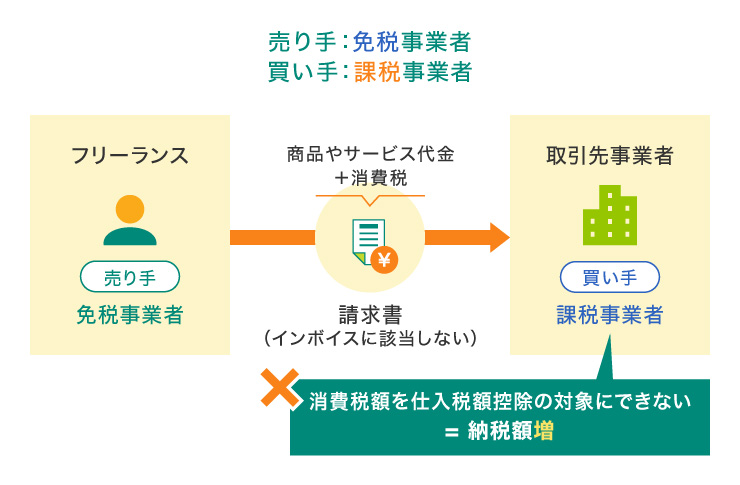

免税事業者のフリーランスの場合

免税事業者のままなら、今後もインボイス登録をする必要がないため、影響はありません。

ただし、課税事業者である買い手と取引する際は、不利になる可能性がある点には注意しましょう。

買い手側は免税事業者から商品やサービスを購入しても仕入税額控除をすることができません。そのため、免税事業者のままでは契約を避けられてしまうことがあります。たとえ契約が成立しても、仕入税額控除ができない分の値引きを要求される可能性もあります。

買い手が同じ免税事業者である場合、簡易課税制度や2割特例を選択する課税事業者の場合は本則課税によらないため、売り手側のフリーランスは免税事業者のままでも問題ないでしょう。

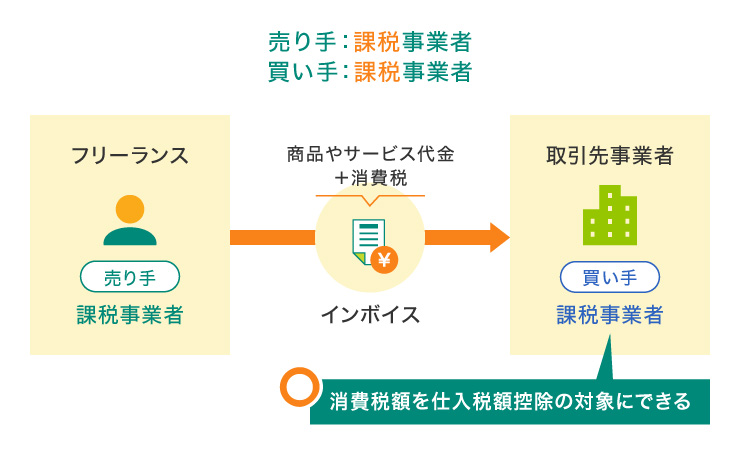

課税事業者のフリーランスの場合

課税事業者のフリーランス(売り手)であれば、インボイス発行事業者の登録申請をすればインボイスを発行することができます。取引先(買い手)の課税事業者は仕入税額控除ができるため、免税事業者のフリーランスよりも契約に至りやすいというメリットがあると考えられます。

反対にフリーランスが買い手(課税事業者)で、売り手の取引先が免税事業者の場合は、インボイスは発行してもらえず、仕入税額控除ができないので注意してください。

フリーランスが考慮しておきたいポイント

フリーランスの方で、今後は課税事業者になるか免税事業者のままでいるか迷っている場合、これから紹介するポイントを考慮して決定しましょう。

売り上げが1,000万円を超えるか

基準期間や特定期間課税売上高が1,000万円以下の場合は免税事業者であり、消費税の納税義務が免除されます。

課税事業者の要件を満たさないときは、免税事業者のままで取引を継続できるかを確認してみましょう。買い手が消費者だったり、免税事業者や簡易課税制度を選択した事業者だったりする場合、売り手であるフリーランスがインボイス発行事業者にならなくても大きな影響はありません。

取引先の多くが課税事業者かどうか

免税事業者のままでいられるか否かは、取引先の大半が課税事業者かどうかでも変わってきます。

取引先が課税事業者で本則課税を選択している場合、取引先が仕入税額控除をするためには売り手がインボイス発行事業者であることが必要です。免税事業者のままでこれまでどおりの取引を続けられるのか、影響の有無を確認することが必要です。

「仕入税額控除できる課税事業者とのみ取引する」「免税事業者の方には仕入税額控除ができない分の割引を求める」などの回答があった場合は、将来的に長く取引を続けるためにインボイス発行事業者として課税事業者になることを検討する必要があるでしょう。

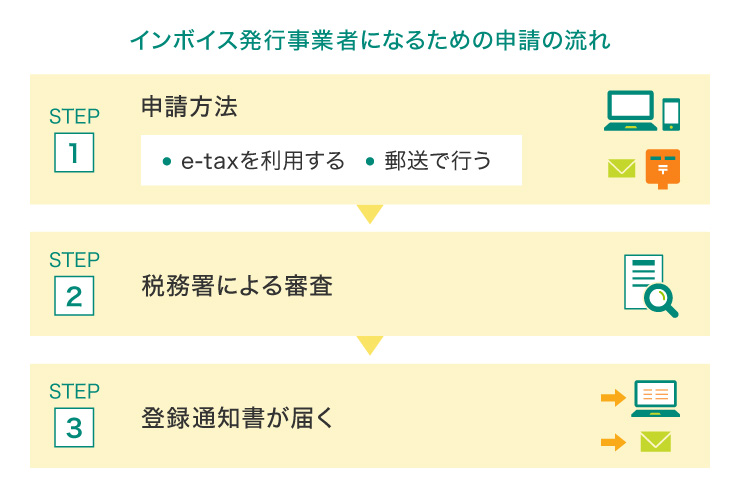

インボイス制度でインボイス発行事業者になるための手続き

インボイス発行事業者には自動的になれるわけではなく、所定の手続きが必要です。取引先への影響を考えて免税事業者からインボイス発行事業者になることを決めたあとは、以下の手順に従って手続きをしましょう。

登録申請先・申請方法

インボイス発行事業者になるために申請する先は、納税地を所轄している税務署です。申請方法にはe-Taxと郵送の2つがありますが、郵送では所轄の税務署ではなく各国税局のインボイス登録センターに送ることになります。

登録申請手続きの流れ

ここでは、e-taxと郵送それぞれの手続きの流れを紹介します。

e-taxを利用する場合

e-taxによるオンライン申請では、以下の3種類からソフトを選択して手続きを進めることになります。

問答形式で手続きが進むWEB版かSP版であれば記入漏れや記入ミスを防ぎながら手続きができます。具体的な記載方法は、国税庁が公表している作成マニュアルを参考にしましょう。

ただし、初めてe-taxを利用する場合は事前に「利用者識別番号」「暗証番号」「電子証明書」などを取得する手続きが必要です。

申請手続きの完了後は税務署から登録通知書がデータで送信され、通知書のなかにT+13ケタの登録番号を確認できます。

郵送の場合

郵送で手続きする場合、まず国税庁の公式ウェブサイトから「適格請求書発行事業者の登録申請書」をダウンロードしましょう。登録する時点で免税事業者か課税事業者かで記載する欄が異なるため、ご自身の現状に合う欄に記入をすることが大切です。

作成した申請書は納税地を管轄するインボイス登録センターに送付することで手続きが進みます。各インボイス登録センターの住所は国税庁の公式ホームページで確認できるため、間違いのないように送付しましょう。

インボイス登録センターに書類が到着したあとは審査が行われます。審査を通過できれば登録番号が記載された登録通知書が届く流れです。

なお、郵送では登録通知書を受け取るには1ヵ月半ほどの時間がかかるとされています。e-taxより時間がかかることが多いため、急いで手続きしたい場合はe-taxをおすすめします。

インボイス発行事業者の確定申告

インボイス発行事業者になったフリーランスの方は基準期間や特定期間の課税売上が1,000万円以下であっても、その後に毎年の確定申告によって消費税を納める必要があります。

インボイス制度を機に課税事業者になった方には一定期間納税する消費税額を「売上税額の2割」とする負担軽減措置(2割特例)があります。

インボイス発行事業者になったことで初めて課税事業者になった方は、この2割特例の適用を積極的に検討しましょう。税負担が軽減されるだけでなく、売上金額などを集計するだけで簡単に納付税額を計算できるためです。

2割特例を適用すると、消費税の納税額を本則課税や簡易課税よりも抑えることができる可能性があります。2023年10月1日(日)からインボイス発行事業者に登録した場合、2割特例が利用できるのは、個人事業主の場合、「2023年分の申告から2026年分の申告まで」となります。

(出典)国税庁「2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要」を参考

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

経費精算への影響は?

2023年10月1日(日)以降は、受け取った領収書(レシート)や請求書がインボイスまたは簡易インボイス(適格簡易請求書)の条件を満たしている場合のみ消費税から仕入税額控除ができます。よって、インボイスに該当する領収書などの書類とそうでない書類を振り分けておく必要があります。

また、インボイス制度以前は3万円未満の課税仕入れに関して、やむを得ない事情がある場合には帳簿のみの保存が可能な制度がありましたが、現在では3万円未満でも仕入税額控除を受けるにはインボイスや簡易インボイスを保管しなければいけません。

ただし、一定規模以下の事業者に関しては「少額特例」によって、支払い額が1万円未満の取引については帳簿だけ保存していれば仕入税額控除が可能です。

少額特例に該当しない場合にはガソリン代など1万円以内の経費であってもインボイスに該当するレシート保存が必要です。なお、対象期間は、2023年10月1日(日)から2029年9月30日(日)までとなります。

■こちらも合わせてご覧ください(法人カード活用ガイド)

カード決済の領収書も保存

カード決済の際はカード会社が発行する利用明細を受け取ることができますが、利用明細はインボイスに該当しません。利用明細には取引の内容や税率ごとの消費税額、インボイス番号など、インボイスに求められる内容が記載されていないためです。

仕入税額控除をするにはカード会社の利用明細ではなく、利用した店舗が発行するレシート、領収書などインボイスに該当する書類を受け取らなければいけません。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

フリーランスにおすすめ!三井住友カード ビジネスオーナーズ

ここからはフリーランス・個人事業主の方が使いやすくて便利な三井住友カード ビジネスオーナーズをご紹介します。

業務を効率化する三井住友カード ビジネスオーナーズ

高校生を除く満18歳以上の法人代表者、個人事業主(副業・フリーランスを含む)の方向けの法人カードです。カードランク別に一般カード、ゴールドカードの2種類があります。

ベンチャーやスモールビジネスシーンに必要な経費管理の一元化といった法人カード機能とともに、ビジネスユースでのご利用もお得になるポイント還元や年会費永年無料(※)などの特典も付帯します。

スタートアップ企業やフリーランス、副業で活躍される方のビジネスを後押しする、利便性とメリットを兼ね備えています。

ゴールドカードには条件があります。対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

副業用クレジットカードにおすすめ!

三井住友カード

ビジネスオーナーズ(一般)

年会費:永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~1.5%

三井住友カード

ビジネス

オーナーズ(一般)

副業用クレジットカードにおすすめ!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大16,000円相当プレゼント!

最大16,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

登記簿謄本・決算書

提出不要

個人カードと2枚持ちで

ポイント

最大

1.5%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

あらゆるビジネスシーンでサポート!

三井住友カード

ビジネスオーナーズ ゴールド

年会費:5,500円

※条件達成で翌年以降永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~2%

三井住友カード

ビジネス

オーナーズ ゴールド

あらゆるビジネスシーンでサポート!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大55,000円相当プレゼント!

最大55,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

年間100万円のご利用※1で

毎年10,000ポイント還元

+

翌年以降年会費永年無料

条件達成で

ポイント

最大

2%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

インボイス制度が必要か事前に検討しておこう

インボイス制度では、インボイス発行事業者になってインボイスを発行しなければ、買い手の事業者が仕入税額控除をできず、免税事業者のままでは取引の継続ができない恐れがあります。一方、インボイス発行事業者になるとこれまで免税事業者だった方が課税事業者になるため、今後は消費税の納税が必要です。

インボイスの登録が必要か不要かは顧客によって異なるため、インボイス登録することの影響を見極めたうえで、登録が必要か否かを事前に検討しておきましょう。

よくある質問

Q1.インボイス制度とはどんな制度ですか?

消費税の仕入税額控除に関する新しいしくみです。インボイス制度においては売り手側がインボイスを発行して買い手がそれを受け取ることで初めて、買い手側が仕入税額控除を利用できるようになります。

詳しくは以下をご覧ください。

Q2.フリーランスは、必ずインボイス登録をすべきですか?

インボイス制度はフリーランス全員に影響があるわけではなく、なかにはインボイス制度が始まっても影響がない方もいます。例えば取引先が一般消費者や免税事業者、簡易課税制度や2割特例を使って申告する課税事業者の場合は免税事業者のままでも問題ありません。ただし、将来的に課税事業者と取引する場合には買い手が仕入税額控除をできない分だけ値引きを求められるなど影響が生じることがあります。

詳しくは以下をご覧ください。

Q3.インボイス発行事業者になるためにはどんな手続きが必要ですか?

インボイス発行事業者になるにはe-taxか郵送で手続きが必要です。e-taxでは納税地を所轄する税務署にあてて手続きをし、郵送では各国税局のインボイス登録センターに登録申請書を送ることになります。

詳しくは以下をご覧ください。

岐阜県大垣市出身。1996年一橋大学卒業。税理士としてのキャリアは20年以上。税理士法人みらいサクセスパートナーズの代表として、会計・税務を軸に複数の会社取締役・監査役にも従事。

【保有資格】CFP® 、税理士

税理士法人みらいサクセスパートナーズ

2024年8月時点の情報のため、最新の情報ではない可能性があります。

あわせて読みたい記事