クレジットカードの引き落とし日に間に合わない場合は?

2023.12.11

クレジットカードが残高不足で引き落としできない場合の対処法と予防策を解説

クレジットカードの引き落とし日に間に合わない場合は?

2023.12.11

毎日のお買い物や保険料、光熱費のお支払いなどでクレジットカードを利用している場合、その代金はクレジットカード会社が定めた毎月の支払い日に、あらかじめ登録しておいた銀行口座から引き落とされます。では、引き落とし日に口座の残高が不足していてお支払いが完了しなかった場合は、どうしたら良いのでしょうか。

ここでは、口座の残高不足を防ぐ方法のほか、支払い遅延を起こしてしまった場合の対処法についてご説明します。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

クレジットカードの支払い口座が残高不足になったらどうする?

お支払い口座の残高不足によって支払いができなかったからといって、直ちにペナルティが課せられることはありません。

とはいえ、クレジットカードでお支払いをするということは、一時的にクレジットカード会社からお金を借りている状態でもあります。そのため、クレジットカード会社には誠意のある対応を見せることが大切です。

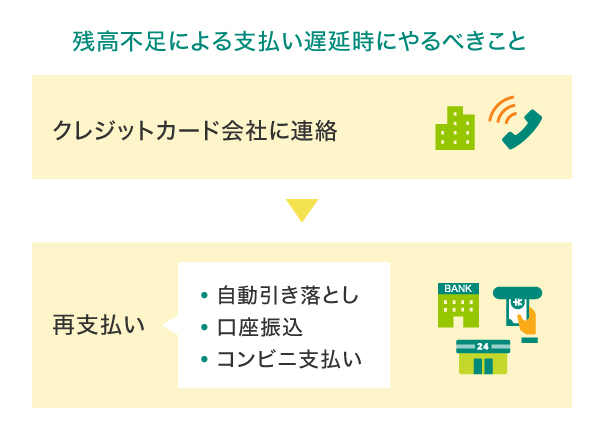

残高不足による支払い遅延に気が付いたら、まずはできるだけ早急にクレジットカード会社へ連絡しましょう。その後、カード会社が指定する方法によって利用額の支払いをします。

お支払いの案内が届き、後日自動的に引き落とされる

再び銀行口座からの自動引き落としを希望する場合は、クレジットカード会社からのお支払いの案内が手元に届くまで待ちましょう。その際、再度の引き落とし期日までに口座の残高不足を解消しておく必要があります。再度の引き落とし期日のタイミングでも残高が足りない場合は、後日コンビニで支払うか、カード会社指定の銀行口座に利用額を振込まなくてはいけません。

払込用紙が届き、指定の口座に振込む

クレジットカード会社が記載してきた期日までに、指定された銀行口座へ利用額を振込む方法もあります。その際、振込手数料は自己負担となり、遅延損害金が発生する可能性もありますので、ご注意ください。

払込用紙が届き、コンビニなどで支払う

引き落とし期日の後、コンビニのレジで支払うための用紙が郵送されてくれば、コンビニ支払いが可能です。しかし、お支払いの際に、コンビニ決済手数料や遅延損害金が発生する可能性があります。

支払い口座の残高不足を防ぐには?

クレジットカードを利用するうえでは、必ず毎月決められた日に引き落としができるようにしておくことが大切です。

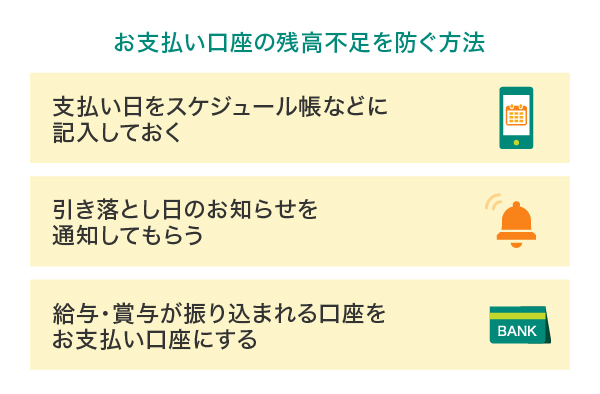

それでは、お支払い口座の残高不足を防ぐには、どうしたら良いのでしょうか。おすすめの方法を3つご紹介します。

支払い日をスケジュール帳などに記入しておく

スケジュール帳やカレンダーなど、毎日必ず目にするものに支払い日を記入しておきましょう。スマホのリマインダー機能を利用するのもおすすめです。

引き落とし日のお知らせを通知してもらう

クレジットカード会社によっても異なりますが、引き落とし日をアプリやメールでお知らせしてくれるサービスを用意している場合があります。

残高不足が心配な人は、お知らせサービスの有無を確認してみるといいでしょう。三井住友カードの場合、「請求額確定通知メール」サービスがあります。

Vpassアプリを活用する

カードごとにお支払い口座を設定すれば、お支払い口座残高の不足や引き落とし日が近づいた際にお知らせしてくれるのも便利です。三井住友カードの「Vpassアプリ」では、カードの利用状況やポイント残高がいつでも確認できます。さらに、VpassアプリとMoneytreeを連携することで、毎月の収支を確認できる家計管理機能を搭載。家計簿代わりとしても使えます。

また、カードご利用内容をプッシュ通知でお知らせする「ご利用通知サービス」なら、リアルタイムに通知が届くので、万が一カードの不正利用があってもすぐに気が付くことができて安心です。

Vpassアプリは、クレジットカードや銀行口座、ポイントや電子マネーも、一括で管理できるうえ、セキュリティ対策としても有効活用できます。

給与・賞与が振込まれる口座をお支払い口座にする

お支払い口座を給与・賞与が振込まれる口座にしておくと残高不足になりにくいためおすすめです。引き落とし日を気にする必要がなくなり、入金忘れによる口座残高不足も防ぐことができます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

Vpassアプリの活用で簡単・安全に家計管理ができる三井住友カード

三井住友カードのVpassアプリは、ご利用状況やポイント数のほか、口座残高などを確認できる便利なアプリです。Vpassアプリを活用すれば、お引き落とし日に口座残高が不足するのを防ぐのに役立ちます。ここでは、そんなVpassアプリを活用できる、おすすめの三井住友カードをご紹介します。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・

飲食店でスマホの

タッチ決済ご利用で 1・2・3

ポイント

最大7%還元

即時発行可能!

最短10秒4

海外旅行傷害保険 5

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。 Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率となります。

※4 即時発行ができない場合があります。

※5 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・

飲食店でスマホの

タッチ決済ご利用で 2・3・4

ポイント

最大7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。 Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率となります。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

三井住友カード(NL)・三井住友カード ゴールド(NL)なら、ポイント還元率が最大7%!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード ゴールド(NL)をスマホでのVisaのタッチ決済・Mastercard®タッチ決済で支払うと、ポイント還元率が通常のポイント分を含んだ7%になります。

ポイント還元率はご利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

一部、ポイント加算対象とならない店舗、および指定のポイント還元率にならない場合があります。

一部、Visaのタッチ決済・Mastercard®タッチ決済がご利用いただけない店舗があります。

Google Pay™ 、Samsung Walletで、Mastercardタッチ決済はご利用いただけません。

お店側で高額のご利用を制限されている場合があります。

iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で最大7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

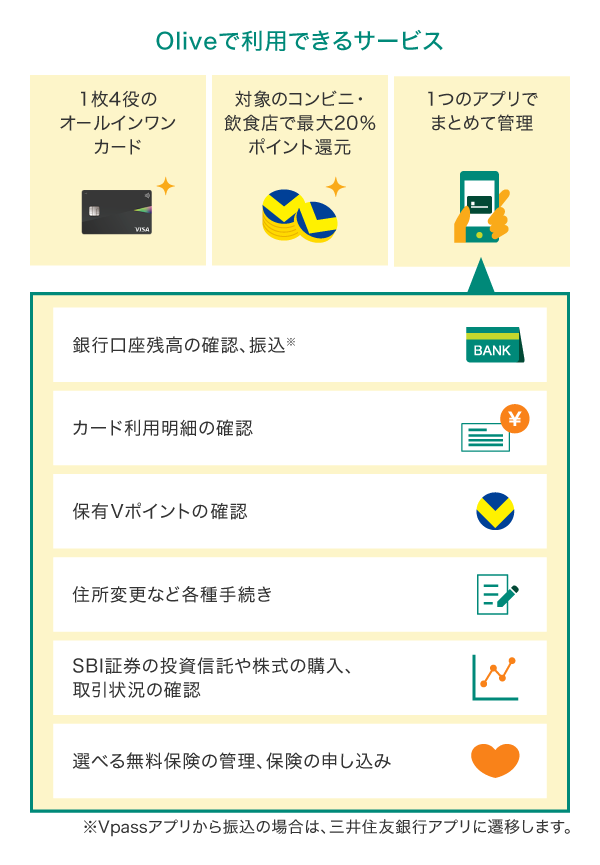

口座、支払い、証券までまとめて管理「Olive」

Oliveは三井住友ファイナンシャルグループが提供するモバイル総合金融サービスです。専用アカウント(Oliveアカウント)を作成することで、1つのアプリで口座・決済・証券・保険・ローンなどをまとめて管理できます。口座と決済を1つのアプリで管理できるため、残高不足を防ぐことに役立つでしょう。

Olive にはOlive 専用アプリが特にないため、「三井住友銀行アプリ」または三井住友カードの「Vpassアプリ」のどちらからもアクセスが可能です。

アプリやカード、サービスが増えて把握が難しくなったキャッシュレスを1つにまとめ、管理や適切な使い分けを助けてくれます。以下がOliveでご利用いただけるサービスです。

別ウィンドウで「三井住友銀行」のウェブサイトに遷移します。

Visaで世界初!(※)フレキシブルペイ機能搭載のカード「Oliveフレキシブルペイ」

Oliveアカウントを作成すると、クレジット・デビット・ポイント払いを切替えできる「Oliveフレキシブルペイ」が発行されます。後払いの「クレジットモード」、カード支払いと同時に口座から即時引き落とされる「デビットモード」、貯まったVポイントで支払う「ポイント払いモード」の3つの支払い機能が一体となり、三井住友銀行のキャッシュカードとしても機能するオールインワンカードです。

Visaが開発した新機能(複数の支払い方法を1つのカードに集約・決済方法選択)を使用することについて世界初(2023年1月時点/Visa調べ)

3つの支払い機能(クレジット・デビット・ポイント払い)の切替えは、アプリ上でボタンをタップするだけ。持ち歩くカードも1枚にまとまるのでお財布がかさばりません。

Oliveフレキシブルペイは券面にカード番号・有効期限・セキュリティコード、そして口座番号が表記されていないナンバーレスカード。セキュリティ面がより強固になり、安心・安全です。カード情報はアプリから簡単に確認できます。

Vポイントがもっと貯まる

Vポイントがもっと貯まる

Oliveフレキシブルペイ

(一般)

Oliveフレキシブルペイ(一般)

| 年会費: |

無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

一般カードなら

年会費 永年無料

毎月選択可能な

4つの特典

Vポイントアップ

プログラムで

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※ Oliveフレキシブルペイ(一般)はVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるゴールドカード

Vポイントがもっと貯まるゴールドカード

Oliveフレキシブルペイ

ゴールド

Oliveフレキシブルペイ

ゴールド

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

毎月選択可能な

4つの特典

Vポイントアップ

プログラムで

ポイント還元最大20%※2

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※ 通常のポイント分を含んだ還元率となります。

※ Oliveフレキシブルペイ ゴールドはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるプラチナカード

Vポイントがもっと貯まるプラチナカード

Oliveフレキシブルペイ

プラチナプリファード

Oliveフレキシブルペイ

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎月選択可能な

4つの特典

Vポイントアップ

プログラムで

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※ Oliveフレキシブルペイ プラチナプリファードはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Oliveアカウントはお得な特典が充実

Oliveアカウントを作成すると、以下のような特典が利用できます。

毎月、自由に選択できる「選べる特典」

「選べる特典」は毎月、4つの特典から自由に特典を選択できるサービスです。

「対象店舗でのポイント還元率アップ」や「毎月100ポイント付与」などからご自身に合った特典を選べます。

特典の詳細については、以下をご確認ください。

別ウィンドウで「三井住友銀行」のウェブサイトに遷移します。

対象のコンビニ・飲食店で最大20%ポイント還元の「Vポイントアッププログラム」

対象サービスを使えば使うほど対象のコンビニ・飲食店でのポイント還元率がアップする「Vポイントアッププログラム」。対象サービスのうち、以下5つがOliveアカウントをお持ちの方限定の特典です。

| 対象サービス | 還元率 |

|---|---|

Oliveアカウントをお持ちの方&アプリログイン |

+1% |

| Oliveアカウントの選べる特典 | +1% |

| Oliveアカウントをお持ちの方&外貨取引 | 最大+2% |

| Oliveアカウントをお持ちの方&住宅ローン | +1% |

| Oliveアカウントをお持ちの方&三井住友カード/モビット カードローン |

最大+3% |

一部のお客さまは、カード種別や入会時期により、還元率が最大+8%を超える場合があります。

さらに、既存のサービスと組み合わせることで対象のコンビニ・飲食店で、通常のポイント分を含んだ最大20%ポイントが還元されます。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

一定金額を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、当サービスポイント加算の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合があります。

Google Payで、Mastercardタッチ決済はご利用いただけません。

最大20%ポイント還元を受けるには取引条件があります。

一部、カード種別や入会時期・Vポイントアッププログラムのお取引状況などにより、Vポイントアッププログラムの還元率が最大+8%を超える場合があります。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

Vポイントアッププログラムを利用するには、対象カードをお持ちのうえSMBC IDにご登録が必要です。また、すでに保有しているクレジットカードでVポイントアッププログラムを利用する場合は、SMBC IDにVpassアカウントの連携が必要です。

支払い口座の残高不足で、引き落としが何回も遅れるとどうなるの?

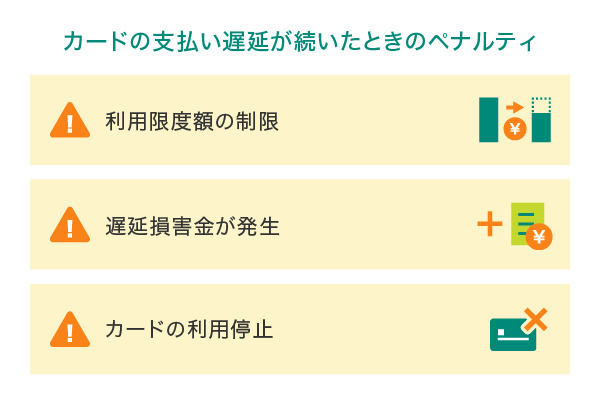

お支払い口座の残高不足によって、クレジットカードの支払い遅延を繰り返してしまった場合、そのカードに生じるおもなペナルティを3つご説明します。傾向として1回目ではペナルティが課せられることは少ないですが、2回目以降はペナルティが生じる可能性があります。

利用限度額の制限

残高不足を繰り返すことで、「支払い能力がない」と判断されてしまい、これまで100万円だった利用限度額が30万円まで下げられるなど、利用限度額を制限されてしまうことがあります。

遅延損害金が発生

口座の残高不足によって引き落としができない状態が続いてしまうと、一般的にお支払いが遅れたことに対する遅延損害金が請求されます。

カードの利用停止

お支払いをしないままでいると、支払い能力がないとみなされ、クレジットカードが利用停止になります。さらに、外部の信用情報機関へ延滞していることが登録され、クレジットヒストリー(クレヒス)にも傷がつきます。そうなると、新しくクレジットカードを作ることや、住宅ローンをはじめとする各種ローンを借りられなくなる可能性が高くなるため注意が必要です。

支払い遅延は信用にも関わることですので、それを防ぐための対策と万が一の際の対処法について、正しく理解しておくことも大切です。お支払いが遅れてしまった場合は、利用しているクレジットカード会社に連絡のうえ、誠実な対応を心掛けましょう。

三井住友カードをお持ちで、万が一お支払い日に間に合わなくなってしまった場合、以下のホームページをご覧ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

どうしても支払えないときは、分割払いやリボ払いも選択肢に

クレジットカードの支払いがどうしても難しい場合は、分割払いやリボ払いを上手に活用するという選択肢もあります。

分割払いは毎月の支払い額を分割することで、1ヵ月あたりの支払い額を低く抑えることができます。一方、毎月の支払い額をあらかじめ自分で指定できるのがリボ払いです。ここでは、リボ払いの具体的なメリットについてまとめました。

家計管理がしやすい

リボ払い(定額方式)の大きな特徴の1つが、月々の支払い額を一定にできるというものです。クレジットカード利用による月々の支払い額が一定になると、家計管理がしやすくなります。

都合のいいときに、いつでも繰上返済ができる

リボ払いは、必ずしも定額の支払いをしなくてはならないわけではありません。都合のいいときに、繰上返済をすることができます。

例えば、ボーナスや臨時収入があった月に繰上返済をして支払い額を増やせば、返済期間も短くなり、手数料の総額を抑えることが可能です。繰上返済は口座引き落としのほか、ATMでのお振込みなどでお支払いいただけます。

三井住友カードの「マイ・ペイすリボ」は計画的な家計管理におすすめ

三井住友カードの「マイ・ペイすリボ」は、事前に設定した毎月のお支払い額を超えたご利用金額が、自動的にリボ払いに変更されるサービスです。毎月のお支払い額を一定にできるので、計画的な家計管理に役立ちます。

また、リボ払いではなく1回払いで支払いたいときは、登録を解除することも可能です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカードのお支払い口座が残高不足にならないようご注意を

本記事では、クレジットカードの支払いサイクルや、お支払い口座の残高不足を防ぐ方法、支払い遅延を起こしてしまった場合の対処法などを解説しました。毎月のクレジットカードの支払いは遅れないことが第一です。どうしても来月の支払いの見通しがつかない場合は、リボ払いなどを利用した支払い額の変更でも口座の残高不足を防ぐことができますので、利用を検討してみてください。

なお、クレジットカードはお買い物にとても便利ですが、毎月の利用額の管理には注意が必要です。支払い遅延などが起こらぬよう、しっかりと予防し、無理のない利用をしていきましょう。

よくある質問

クレジットカードの支払い口座が残高不足になったらどうする?

お支払い口座の残高不足によって支払いができなかったからといって、直ちにペナルティが課せられることはありません。残高不足による支払い遅延に気付いたら、まずはできるだけ早急にクレジットカード会社へ連絡するようにしましょう。その後、クレジットカード会社が指定する方法によって利用額のお支払いを行います。

詳しくは以下をご覧ください。

Q2.支払い口座の残高不足を防ぐには?

残高不足を防ぐには、スケジュール帳やカレンダーなど、毎日必ず目にするものに支払い日を記入しておくといいでしょう。スマホのリマインダー機能も便利です。また、引き落とし日のお知らせをクレジットカード会社からアプリやメールで通知してもらうと、支払い日を忘れることも減らせます。お支払い口座を給与・賞与が振込まれる口座にするのもおすすめです。

詳しくは以下をご覧ください。

Q3.カードの支払い遅延が続いたときのペナルティは?

1回目でペナルティが課せられることは少ないですが、2回目ではペナルティが発生する可能性があります。おもなペナルティとして、支払い能力がないと判断され、利用限度額が制限されたり、カードの利用が停止されたりすることがあげられます。また、支払いが遅れたことに対する遅延損害金が発生します。

詳しくは以下をご覧ください。

Visaが開発した新機能(複数の支払い方法を1つのカードに集約・決済方法選択)を使用することについて世界初(2023年1月時点/Visa調べ)。

Google Pay は Google LLC の商標です。

「iD」は株式会社NTTドコモの登録商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

2023年12月時点の情報のため、最新の情報ではない可能性があります。