クレジットカードの年間利用額別の選び方は?ポイント還元率にも着目!

2025.01.22

クレジットカードの年間利用額別の選び方は?ポイント還元率にも着目!

クレジットカードの年間利用額別の選び方は?ポイント還元率にも着目!

2025.01.22

年会費無料のカードと年会費がかかるカードで迷ったときは、年間利用額に注目してみましょう。

年間利用額が多い方は、年会費がかかるステータスカードや高還元のカードの方がお得になる場合があります。

ここでは、三井住友カードの年間利用額に応じた獲得ポイントや年会費との差分のシミュレーションのほか、年間利用額ごとのおすすめカードをご紹介します。自分に合ったカード選びの参考にしてください。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

三井住友カード

ゴールド(NL)

年間100万円のご利用で

お得なキャンペーン実施中!

年間利用額に応じてお得なカードを選ぶには

まず、ポイント還元率と年会費の関係を理解する必要があります。そのうえで、自身の年間利用額に基づいて獲得ポイントのシミュレーションを行い、損益分岐点を見てみると良いでしょう。

ポイント還元率とは、クレジットカード利用金額に対していくらポイントが還元されるか、その割合を示すものです。クレジットカード会社やカードの種類、ランクによってポイント還元率は異なりますが、一般的には0.5%が平均で1%以上であれば高還元といえるでしょう。

日常のお買い物やネットショッピング、水道光熱費など多くの支払いに対してポイントが還元されます。加盟店が多く、よく利用する店舗で高還元になるカードを選ぶと、効率よくポイントを貯めることができます。

また、年会費がかかるカードでも、ポイント還元率が高ければ、年会費の元を取ることが可能です。そのため、基本のポイント還元率とよく利用する店舗でのポイント還元率の双方をチェックすることをおすすめします。

次に、年会費がかかるカードは、年間利用額が少ないと得られるポイントで年会費をカバーできない可能性があります。年会費がかかるカードを選ぶ際は、想定される年間利用額から得られるポイントが、年会費を上回るかどうかを事前に検討しましょう。

年間利用額・ポイント還元率・年会費の関係

三井住友カードの年間利用額に応じた獲得ポイントと年会費の関係を表にまとめました。年会費が割高になるか、年会費以上にポイントを獲得できるのか、損益分岐点を見てみましょう。

三井住友カードの種類別・年間利用額に応じた獲得ポイント

カード種別ごとの基本スペック

利用限度額はカードのご利用状況などにより変わります。

■年間50万円利用の場合

■年間100万円利用の場合

■年間200万円利用の場合

■年間300万円利用の場合

■年間400万円利用の場合

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

例えば、「三井住友カード ゴールド(NL)」は、年間100万円の利用で損益がプラスになり、年会費永年無料の「三井住友カード(NL)」と比較して3倍のポイントが獲得できます。

「三井住友カード プラチナプリファード」は、年間200万円以上の利用で損益がプラスになり、以降は利用すればするほど獲得ポイントと年会費との差分が大きくなってお得になります。

また、三井住友カードにはポイント還元率がアップするさまざまなサービスがあります。これらのサービスを利用することで損益分岐点は上記よりさらに下がるため、ぜひ活用してみてください。

一部、Vポイントの対象にならないカードもあります。

三井住友カードの種類別・主なポイントアップサービスと還元率の例

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

年間利用額に応じたお得なカード選びの4つのポイント

ポイント還元率などのサービスは、カード会社やカードの種類によっても異なるため、具体的にどのように選べばいいか迷う方も多いでしょう。

ここからは4つのポイントにしぼって、年間利用額に応じたお得なカードの選び方を紹介します。

1.年会費の有無

クレジットカードを選ぶ際、年会費の有無や年会費の金額は重要な比較ポイントです。

あまりクレジットカードを利用しないという方は、年会費が永年無料の一般カードをおすすめします。

一方で、年間100万円以上のまとまった金額を利用する方は、自分に合った特典が充実した年会費が有料のカードを選択肢に含めると良いでしょう。カードによっては年間利用額が一定額を超えると、年会費が無料になるものもあります。

例えば、「三井住友カード ゴールド(NL)」は、通常の年会費が5,500円(税込)かかりますが、1年で100万円以上を利用すると翌年以降の年会費が永年無料になります。年会費の負担がなくステータスカードが持てるため大変お得です。

各クレジットカードのスペックを確認して、比較しながらコストパフォーマンスの良い1枚を選びましょう。

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

2.利用できる店舗

普段から積極的にクレジットカードを利用する方は、クレジットカードを利用できる対象店舗の数を比較することをおすすめします。対象店舗が多いほどカード払いを利用できるチャンスが増え、効率的にポイントが貯められるでしょう。

ポイントを効率よく貯めるには、ポイント還元率の高い対象店舗のラインナップも重要です。クレジットカード会社が提携している店舗では、通常よりも高いポイント還元率が設定されていることがあります。

コンビニや飲食店など日頃よく利用する店舗で高還元になるカードを選ぶと、効率よくポイントを貯められるでしょう。

続いて、三井住友カードのポイントがお得に貯まるサービスをご紹介します。

対象の三井住友カードなら、ポイント還元率が最大7%!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード ゴールド(NL)をスマホでのVisaのタッチ決済・Mastercard®タッチ決済で支払うと、ポイント還元率が通常のポイント分を含んだ7%になります。

また、三井住友カード プラチナプリファードなら、スマホのVisaのタッチ決済でのお支払いで、「プリファード特約店」として、通常のポイント分1%に加えて+6%ポイント還元となります。

ポイント還元率はご利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

一部、ポイント加算対象とならない店舗、および指定のポイント還元率にならない場合があります。

一部、Visaのタッチ決済・Mastercard®タッチ決済がご利用いただけない店舗があります。

Google Pay™ 、Samsung Walletで、Mastercardタッチ決済はご利用いただけません。

お店側で高額のご利用を制限されている場合があります。

iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で最大7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

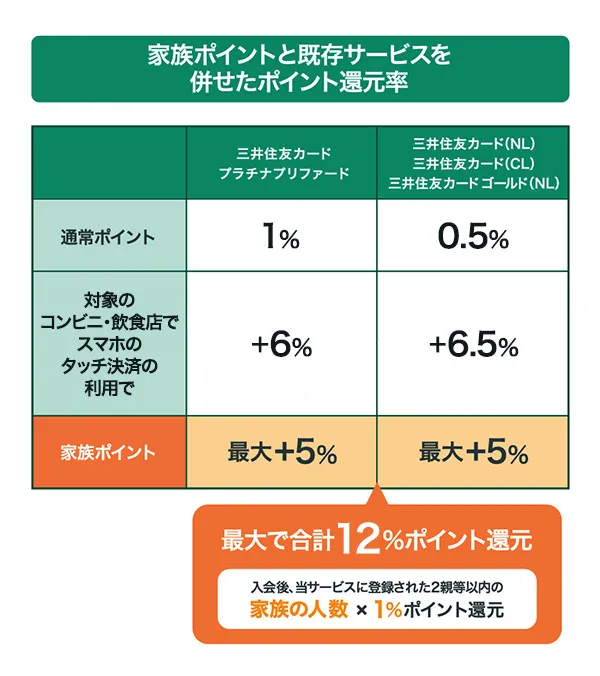

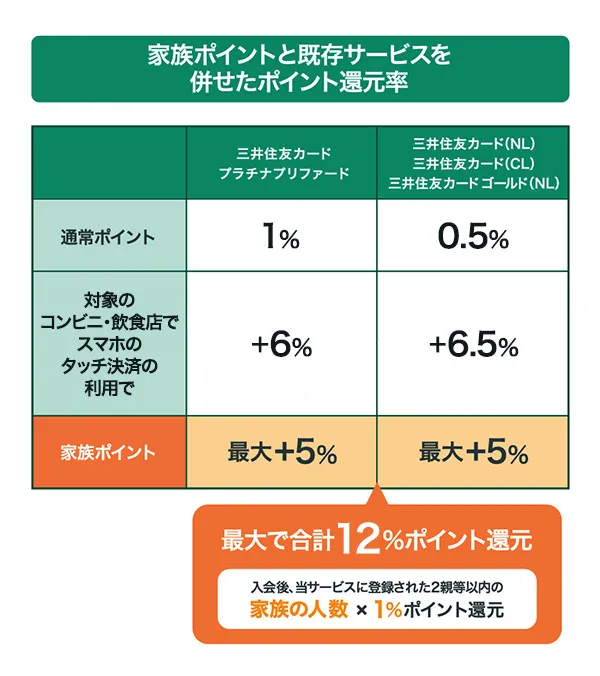

家族ポイントなら、対象のコンビニと飲食店でスマホでのタッチ決済利用でポイント還元率が最大12%!

「家族ポイント」は、三井住友カードの対象のクレジットカードを持っている家族を登録して、対象のコンビニ・飲食店で利用すると、登録した家族の人数分×1%のポイント還元率がアップするサービスです。登録できる家族は2親等までで、最大+5%のポイントが還元されます。

最大9人まで登録ができますが、6人以上の場合でも+5%還元となります。

さらに、対象の三井住友カードなら、通常のポイント200円(税込)につき1ポイント(0.5%)に加えて、対象のコンビニ・飲食店でスマホでのVisaのタッチ決済、Mastercardタッチ決済のご利用で+6.5%が還元されるので、家族ポイントと合わせれば、最大で12%のポイント還元!

三井住友カード プラチナプリファードなら、通常のポイント還元率1%に加えて、対象のコンビニ・飲食店での利用で+6%還元されるので、同じく家族ポイントと合わせて最大12%のポイント還元率となります。

スマホのタッチ決済ご利用で7%ポイント還元が適用された場合の還元率です。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

最大12%ポイント還元を受けるには取引条件があります。

対象カードを登録したバーコードなどのスマホ決済アプリのご利用分は、ポイント加算の対象となりません。

対象店舗のネットショッピング、配達サービスなどのご利用は、ポイント加算の対象となりません。

詳細は以下ホームページをご確認ください。

全国のショップやネットでお得にお買い物できる「Vクーポン」

三井住友カードでは、個人の好みに合わせておすすめされるクーポンを使ってお買い物したり、サイト経由でネットショッピングをすると、いつもよりお得にお買い物ができます。

特典付与率は予告なく変更になる場合があります。

商品代金のご請求時に通常の0.5%分が付与されますが、上乗せとなる特典につきましては、ご請求月と異なる場合があります。

ご利用の際は、各ショップの特典付与条件とご利用上の注意を必ずご確認ください。

Vクーポンご利用分として付与される上乗せ特典は、カードの商品性にかかわらず、ご利用金額200円につき1ポイントまたは1円として計算されます。なお、Vクーポンご利用分による特典付与の対象は、商品代金のみ(税・送料などを除く)となります。

一部の提携カード、法人カードはご利用いただけません。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

3.付帯サービスの内容

クレジットカードには、旅先や日常生活でカード会員だけが利用できるサービスを付帯しているものがあります。一般カードでも発行会社によっては、付帯サービスが充実しているものもあるため、チェックしておいて損はありません。サービスによってはワンランク上の旅行を楽しめることも!

また、クレジットカードのランクが上がるほどサービスや特典内容が充実し、割引対象となる店舗の幅も広がります。特にステータスの高いカードは年会費も高い分、きちんとサービス内容を確認して選びましょう。

旅行保険や旅行特典

クレジットカード会社や発行するカードのグレードによって、旅行に関する付帯保険や特典が異なり、有料のステータスカードは年会費が無料のカードよりも充実しているケースが多いです。

三井住友カードでは一般カードでも海外旅行傷害保険が付帯していますが、補償金額が以下のように異なり、年会費が高いカードほど旅行傷害保険の金額が大きいことが分かります。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づきます。

事前に旅費などを当該カードで決済いただくことが前提となります。

一方、旅行に関する特典の中には、カードのランクに関係なく付帯するものもあります。三井住友カードでは、どのカードランクであっても、以下のような旅行に関するサポート・特典が利用できます。

トラベル・空港ラウンジ

仕事で出張が多い方や旅行好きな方は、トラベル・空港ラウンジサービスが充実したゴールドランク以上のクレジットカードがおすすめです。

付帯サービスや特典はカードごとに異なりますが、ここでは三井住友カード ゴールド以上で付帯するトラベル・空港ラウンジサービスについて紹介します。

お得なパッケージツアー「VJトラベルデスク」

会員限定の特別なオリジナルツアー「VJシュープリーム・セレクション」 など空港ラウンジサービスでは、国内の主要空港やハワイ ホノルルの空港内のカードラウンジを無料で利用できます。また、お得なパッケージツアーに参加できる「VJトラベルデスク」などを利用することでお得な休日が実現するでしょう。

資産運用

クレジットカードによっては、投資信託をクレジットカードで積み立てる資産運用サービスを提供しています。通常の口座引き落としでは得られないポイントを獲得できるため、毎月の投資額が大きいほどお得に資産運用が可能です。

三井住友カードでは、SBI証券のクレカ積立をはじめとした取引でVポイントが貯まります。毎月の積立額に応じて最大3%相当のVポイントが貯まるだけでなく、貯まったVポイントは1ポイント=1円分として投資信託、国内株式の購入に利用できます。

「投資信託の保有」「国内株式の購入」だけでなく、おまかせ運用など、さまざまな取引でVポイントを獲得できるチャンスがある点も魅力です。

2024年10月10日(木)積立設定締切分(2024年11月買付分)から、クレカ積立のサービス内容が改定となっています。

上記内容は2024年9月11日(水)時点の情報です。最新情報は三井住友カードのホームページをご確認ください。

4.ポイントの使い勝手

クレジットカード会社が発行するポイントは、商品やマイルに交換できるだけでなく、現金と同様に店舗やネットショップで支払いに利用することも可能です。

三井住友カードのVポイントPayアプリは、カードのご利用などに応じて貯まったVポイントをお支払いに使えます。

1ポイント=1円分として、ネットショップ、または店頭でも、VisaもしくはiDが使えるお店であれば、VポイントPayアプリでお買い物ができます。

購入したいものに対して、残高が不足している場合は、クレジットカード、または三井住友銀行から残高のチャージも可能です。

Vポイントの交換については、Vポイントサイトをご確認ください。

三井住友カードがおすすめする年間利用額ごとのクレジットカード

どのクレジットカードがご自身に適しているかは年間利用額によっても異なります。

ここからは、年間利用額ごとにおすすめの三井住友カードをご紹介します。

年間利用額が100万円未満の方におすすめ!「三井住友カード(NL/ナンバーレス)」

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・

飲食店でスマホの

タッチ決済ご利用で 1・2・3

ポイント

最大7%還元

即時発行可能!

最短10秒4

海外旅行傷害保険 5

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。 Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率となります。

※4 即時発行ができない場合があります。

※5 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

年間利用額が100万円以上の方におすすめ!「三井住友カード ゴールド(NL/ナンバーレス)」

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・

飲食店でスマホの

タッチ決済ご利用で 2・3・4

ポイント

最大7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。 Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率となります。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

年間利用額が200万円以上の方におすすめ!「三井住友カード プラチナプリファード」

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)、三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードおよびプラチナカードよりも高くなっているほか、ポイント還元の特典が充実しています。

ポイント特化型のプラチナカード

ポイント特化型のプラチナカード

三井住友カード

プラチナプリファード

三井住友カード

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~10% |

|---|

限度額: |

~500万円 |

国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎年、継続利用で 1

最大40,000

ポイント

特約店の利用で

獲得ポイント 2

最大+9%

※1 毎年、前年100万円ご利用ごとに10,000ポイントプレゼント。

※2 特典付与の条件は、必ず三井住友カードのホームページをご確認ください。

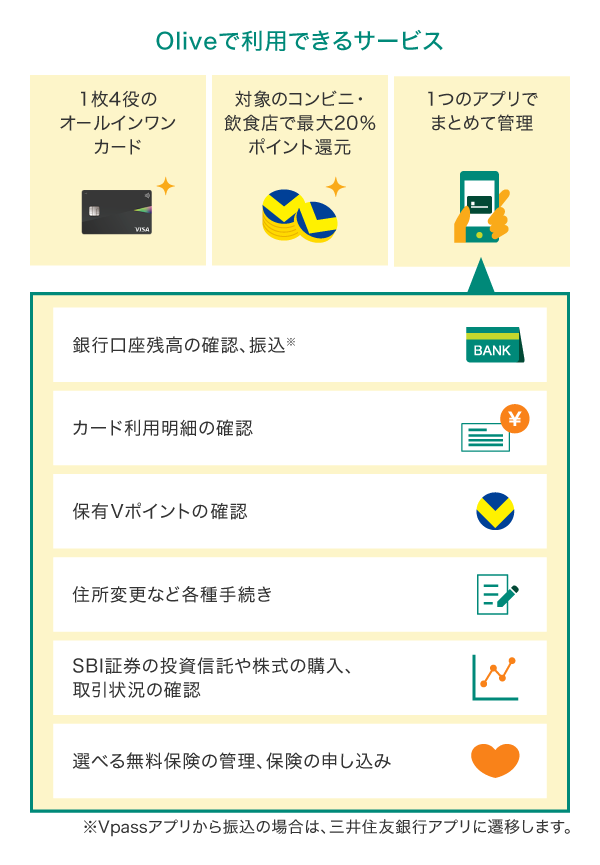

モバイル総合金融サービス「Olive(オリーブ)」で口座や決済をまとめて管理

Oliveは三井住友フィナンシャルグループが提供するモバイル総合金融サービスです。専用アカウント(Oliveアカウント)を作成することで、1つのアプリで口座・決済・証券・保険・ローンなどをまとめて管理できます。

Olive にはOlive 専用アプリが特にないため、「三井住友銀行アプリ」または三井住友カードの「Vpassアプリ」のどちらからもアクセスが可能です。

アプリやカード、サービスが増えて把握が難しくなったキャッシュレスを1つにまとめ、管理や適切な使い分けを助けてくれます。以下がOliveでご利用いただけるサービスです。

別ウィンドウで「三井住友銀行」のウェブサイトに遷移します。

Visaで世界初!(※)フレキシブルペイ機能搭載のカード「Oliveフレキシブルペイ」

Oliveアカウントを作成すると、クレジット・デビット・ポイント払いを切替えできる「Oliveフレキシブルペイ」が発行されます。後払いの「クレジットモード」、カード支払いと同時に口座から即時引き落とされる「デビットモード」、貯まったVポイントで支払う「ポイント払いモード」の3つの支払い機能が一体となり、三井住友銀行のキャッシュカードとしても機能するオールインワンカードです。

Visaが開発した新機能(複数の支払い方法を1つのカードに集約・決済方法選択)を使用することについて世界初(2023年1月時点/Visa調べ)

3つの支払い機能(クレジット・デビット・ポイント払い)の切替えは、アプリ上でボタンをタップするだけ。持ち歩くカードも1枚にまとまるのでお財布がかさばりません。

Oliveフレキシブルペイは券面にカード番号・有効期限・セキュリティコード、そして口座番号が表記されていないナンバーレスカード。セキュリティ面がより強固になり、安心・安全です。カード情報はアプリから簡単に確認できます。

Vポイントがもっと貯まる

Vポイントがもっと貯まる

Oliveフレキシブルペイ

(一般)

Oliveフレキシブルペイ(一般)

| 年会費: |

無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

一般カードなら

年会費 永年無料

毎月選択可能な

4つの特典

Vポイントアップ

プログラムで

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※ Oliveフレキシブルペイ(一般)はVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるゴールドカード

Vポイントがもっと貯まるゴールドカード

Oliveフレキシブルペイ

ゴールド

Oliveフレキシブルペイ

ゴールド

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

毎月選択可能な

4つの特典

Vポイントアップ

プログラムで

ポイント還元最大20%※2

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※ 通常のポイント分を含んだ還元率となります。

※ Oliveフレキシブルペイ ゴールドはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるプラチナカード

Vポイントがもっと貯まるプラチナカード

Oliveフレキシブルペイ

プラチナプリファード

Oliveフレキシブルペイ

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎月選択可能な

4つの特典

Vポイントアップ

プログラムで

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※ Oliveフレキシブルペイ プラチナプリファードはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Oliveアカウントは一般・ゴールド・プラチナプリファードの3つのランクからお選びいただけます。

1:対象取引や算定期間など、適用条件があります。

2:対象取引や適用条件などは、ホームページをご確認ください。

上記は、各サービスの一部を抜粋したものです。Oliveフレキシブルペイの詳細については、以下をご参照ください。

Oliveアカウントはお得な特典が充実

Oliveアカウントを作成すると、以下のような特典が利用できます。

毎月、自由に選択できる「選べる特典」

「選べる特典」は毎月、4つの特典から自由に特典を選択できるサービスです。

「対象店舗でのポイント還元率アップ」や「毎月100ポイント付与」などからご自身に合った特典を選べます。

特典の詳細については、以下をご確認ください。

別ウィンドウで「三井住友銀行」のウェブサイトに遷移します。

対象のコンビニ・飲食店で最大20%ポイント還元の「Vポイントアッププログラム」

対象サービスを使えば使うほど対象のコンビニ・飲食店でのポイント還元率がアップする「Vポイントアッププログラム」。対象サービスのうち、以下5つがOliveアカウントをお持ちの方限定の特典です。

対象サービス |

還元率 |

|---|---|

Oliveアカウントをお持ちの方&アプリログイン |

+1% |

Oliveアカウントの選べる特典 |

+1% |

Oliveアカウントをお持ちの方&外貨取引 |

最大+2% |

Oliveアカウントをお持ちの方&住宅ローン |

+1% |

Oliveアカウントをお持ちの方&三井住友カード/モビット カードローン |

最大+3% |

一部のお客さまは、カード種別や入会時期により、還元率が最大+8%を超える場合があります。

さらに、既存のサービスと組み合わせることで対象のコンビニ・飲食店で、通常のポイント分を含んだ最大20%ポイントが還元されます。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

一定金額を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、当サービスポイント加算の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合があります。

Google Pay で、Mastercardタッチ決済はご利用いただけません。

最大20%ポイント還元を受けるには取引条件があります。

一部、カード種別や入会時期・Vポイントアッププログラムのお取引状況などにより、Vポイントアッププログラムの還元率が最大+8%を超える場合があります。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

Vポイントアッププログラムを利用するには、対象カードをお持ちのうえSMBC IDにご登録が必要です。また、すでに保有しているクレジットカードでVポイントアッププログラムを利用する場合は、SMBC IDにVpassアカウントの連携が必要です。

別ウィンドウで「三井住友銀行」のウェブサイトに遷移します。

詳しくはご利用前に以下をご覧ください。

クレジットカードの年間利用額によってお得なカードを選ぼう

年会費無料のカードと年会費がかかるカードで迷ったときは、年間利用額に注目し、獲得ポイントのシミュレーションを行って損益分岐点を見てみましょう。

その際に年間利用額が多い方は、自分に合った特典が充実した年会費有料のカードを選択肢に含めて検討してみてください。年会費がかかるステータスカードや高還元のカードの中には、年間利用額が一定額を超えると年会費が無料になるものもあり、年会費無料の一般カードよりお得になる場合があります。

気になるカードのスペックと年間利用額を確認して、比較・検討し、コストパフォーマンスの良い1枚を選びましょう。

よくある質問

Q1.年間利用額に応じてお得なカードを選ぶには?

年間利用額に応じたカードを選ぶ際は、ポイント還元率と年会費の関係を理解し、想定される年間利用額に基づいてシミュレーションしてみましょう。年会費がかかるカードでも、ポイント還元率が高ければ、年会費の元を取ることが可能です。

詳しくは以下をご覧ください。

Q2.年間利用額に応じたお得なカード選びのポイントは?

年間利用額に応じたお得なカードを選ぶ際のポイントは、「年会費の有無」「利用できる店舗」「付帯サービスの内容」「ポイントの使い勝手」の4つです。

例えば、クレジットカードをあまり利用しない方は、年会費が永年無料で、利用できる店舗のラインナップが豊富なクレジットカードがおすすめです。一方で、年間でまとまった金額を利用する方は、年会費が有料の代わりに特典や付帯サービスが充実しているか、ポイントの使い勝手は良いかといった点も含めて検討し、自分に合ったカードを選びましょう。

詳しくは以下をご覧ください。

Q3.年間利用額ごとのおすすめの三井住友カードは?

年間利用額が100万円未満の方には、「三井住友カード(NL)」がおすすめです。年会費が永年無料で、ポイント還元サービスが豊富です。

年間利用額が100万円以上の方には、「三井住友カード ゴールド(NL)」がおすすめです。毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

年間利用額が200万円以上の方には、ポイント特化型のステータスカードである「三井住友カード プラチナプリファード」がおすすめです。基本のポイント還元率は1%でほかのステータスカードよりも高く、ポイント還元率がアップする特典が充実しています。

また、「Oliveフレキシブルペイ」は、1つのアプリで口座・決済・証券・保険・ローンなどをまとめて管理できるので、クレジットカードやキャッシュカードなどの複数のカードをまとめたい人などにおすすめです。

詳しくは以下をご覧ください。

Visaが開発した新機能(複数の支払い方法を1つのカードに集約・決済方法選択)を使用することについて世界初(2023年1月時点/Visa調べ)

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「iD」は株式会社NTTドコモの商標です。

2025年1月時点の情報のため、最新の情報ではない可能性があります。

【金融商品仲介業務に関するご注意事項】

別ウィンドウでSBI証券のウェブサイトへリンクします。

[金融商品仲介業者]

商号等:三井住友カード株式会社

登録番号:関東財務局長(金仲)第941号

別ウィンドウで「三井住友カード」のPDFを開きます。

上記ウェブサイトのコンテンツ内容は、予告なく変更・削除されることがあります。

[所属金融商品取引業者]

商号等:株式会社SBI証券 金融商品取引業者、商品先物取引業者

登録番号:関東財務局長(金商)第44号

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本STO協会、日本商品先物取引協会、一般社団法人日本暗号資産等取引業協会