生活費はクレジットカード払いがおすすめ!ポイ活やお金の管理に便利なカードも紹介

2025.01.22

生活費はクレジットカード払いがおすすめ!ポイ活やお金の管理に便利なカードも紹介

生活費はクレジットカード払いがおすすめ!ポイ活やお金の管理に便利なカードも紹介

2025.01.22

生活を送るために必要な「生活費」。普段から「少しでもお得にお買い物し、節約したい!」と心掛けている人にお伝えしたい節約方法があります。

それは現金払いを、クレジットカード払いに変えるだけ!

では、生活費をクレジットカードで支払うと、どのようなメリット・デメリットがあるのでしょうか。

三井住友カードならではのお得なサービスや、普段使いにおすすめのクレジットカードもご紹介します。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

クレジットカード払いがおすすめの生活費

家計管理と節約のコツは、クレジットカードの使い方を少し工夫することです。まずは、クレジットカード払いがおすすめの生活費について解説します。

水道光熱費などの固定費

かつて、公共料金の支払いは、口座引き落としや振り込みが一般的でしたが、今ではほとんどの公共料金がクレジットカードでの支払いに対応しています。

電気代やガス代、水道代のほか、固定電話料金や携帯電話料金、プロバイダー料金など、毎月必ず支払わなくてはいけない固定費はクレジットカード払いを利用しましょう。

口座引き落としや振り込みの場合は、ポイントは付与されませんが、クレジットカード払いなら年間でかなりのポイントを獲得することができます。

食費などの変動費

食費や服飾費、娯楽費、日用品費、交際費などの変動費のうち、1回のお買い物で支払う金額は少ないけれど、1ヵ月の生活費の内訳を見ると意外と大きな割合を占めるのが、コンビニやスーパーなどでのお買い物代です。

これまで現金で支払っていたちょっとしたお買い物で、クレジットカード払いを積極的に利用すれば、その分ポイントが貯まります。ポイント還元率が高いカードや、普段よくお買い物するお店で還元率がアップするカードを選べば、さらにポイントが貯まりやすくなります。

生活費をクレジットカードで支払うメリット

生活費と一口に言っても、食費、日用品費、水道光熱費、インターネット利用料金など、細かく分けるとさまざまな支出があります。それらを別々に支払うのではなく、クレジットカード1枚にまとめることで、さまざまなメリットがあります。

ポイントが貯まる

固定費をクレジットカードで支払ったときの最大のメリットは、支払い額に応じてポイントが貯まることです。毎月必ずかかる費用ですから、月々の支払い額は少なくても、積み重なると大きな金額になります。

三井住友カードの場合

毎月のカードご利用金額合計200円(税込)につきVポイントが1ポイント(0.5%)貯まります。ひとつひとつのお買い物の額は小さくとも、食費や日用品などを月額にすると、それなりの額になります。

カードの種類によってはご利用金額100円(税込)につき1ポイント(還元率1%)になります。

Vポイントの対象とならないカードがあります。

公共料金や携帯電話利用料金などもポイント付与の対象となるため、クレジットカード払いにするとより効率よくポイントを貯めることが可能です。

また、三井住友カードなら、公共料金やサブスクリプションサービス(サブスク)などをカード払いすることによって受けられるサービスがあります。

■定期払いチャンス

三井住友カードで、公共料金やサブスクなどの定期払いをご利用いただくと、サービスサイト内で利用明細が一覧表示され、金額の推移や前月比も確認できます。

さらに、定期払いのご利用数に応じて毎月抽選券が付与され、最大1万円分のVポイントPayギフトが当たる抽選にチャレンジできるなど、お得かつ便利なサービスとなっています。

■Vポイントでんき

三井住友カード会員を対象とした電力サービスです。「auでんき」などを提供しているauエネルギー&ライフ株式会社と提携し、提供しています。契約特典としてVポイントが2,000ポイントもらえたり、電気料金の3%が毎月ポイント還元されたり、定期払いチャンスの抽選券が毎月10枚もらえるなど、魅力的なサービスとなっています。

Vポイントの交換については、Vポイントサイトをご確認ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

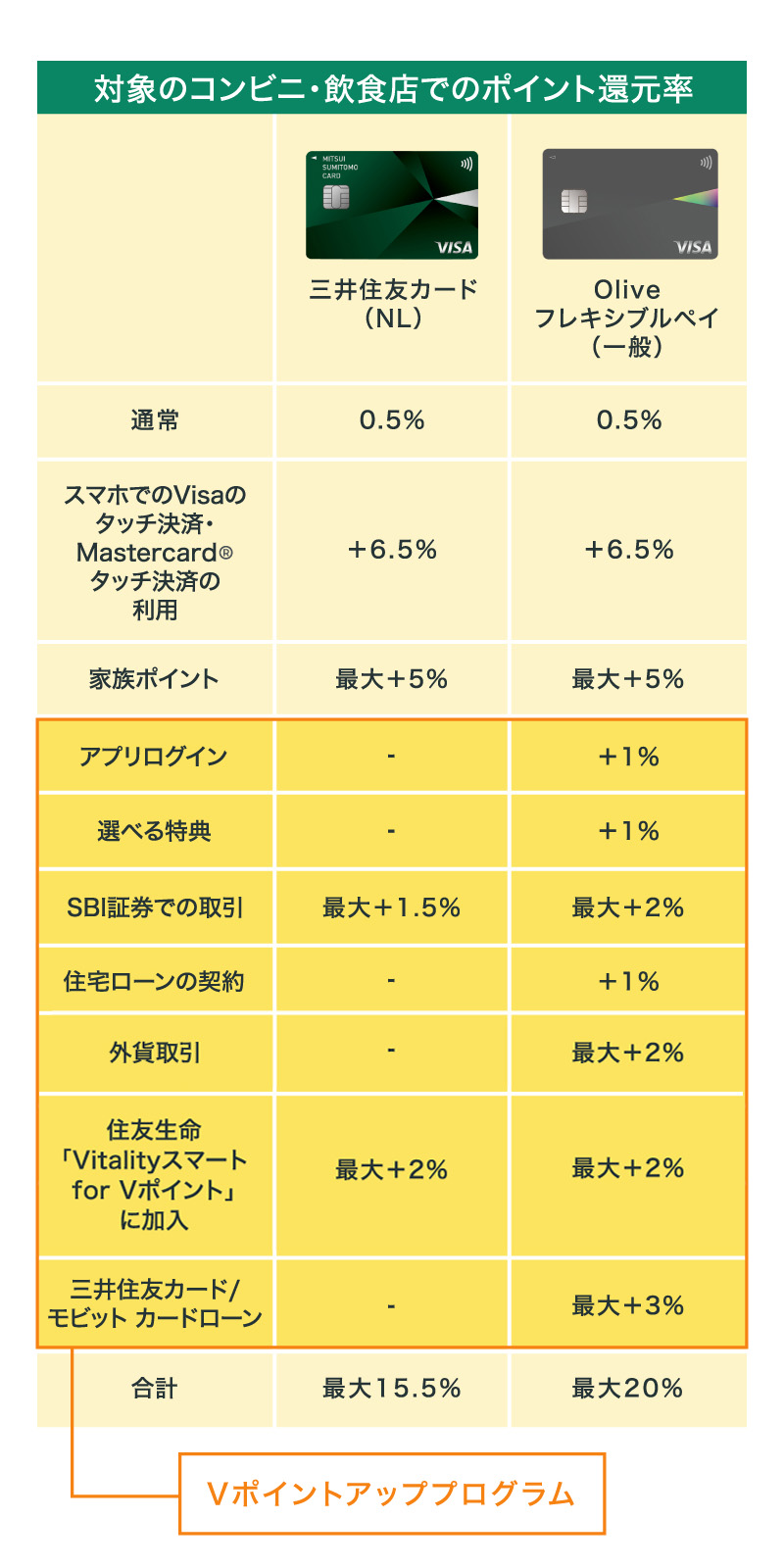

■ 対象のコンビニ・飲食店で最大8%ポイント還元!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード ゴールド(NL)・OliveフレキシブルペイをスマホでのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ最大8%になります。

Oliveフレキシブルペイのクレジットモードでのご利用分は8%ポイント還元(デビットモードでのご利用分は1.5%ポイント還元)、Oliveフレキシブルペイ以外の対象カードでのご利用分は7%ポイント還元となります。

OliveフレキシブルペイはVisaブランドのみの発行となるため、Mastercardタッチ決済はご利用いただけません。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、当サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大11%還元」は、Oliveフレキシブルペイ(クレジットモード)での取引のみ対象で、「対象のコンビニ・飲食店で最大8%還元」に加えて3%が付与された合計還元率です。その他のクレジットカードでの取引は「最大10%還元」であり、「対象のコンビニ・飲食店で7%還元」に加えて3%が付与された合計還元率です。いずれの場合も、「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

支出を管理しやすい

家計を管理するためには、収入だけでなく支出をきちんと把握することが大切です。しかし、家計簿をつけるためにレシートを整理したり、毎月計算したりするのは手間なもの。生活費をすべてクレジットカード払いにまとめれば、カード明細が家計簿の代わりになります。

三井住友カードの場合

三井住友カードでは「WEB明細」に切替えると、スマートフォンの「Vpassアプリ」やパソコンから、クレジットカードの利用状況やポイントの残高がいつでも確認できます。

さらに、VpassアプリならMoneytreeを連携することで、毎月の収支を確認できる家計管理機能を搭載。クレジットカードも銀行も、ポイントも電子マネーも、これひとつで管理することができます。

■Oliveフレキシブルペイならお金を一元管理できるので便利!

Oliveアカウントを作成すると、クレジット・デビット・ポイント払い・追加したカードでのお支払いを切替えできる「Oliveフレキシブルペイ」が発行されます。後払いの「クレジットモード」、カード支払いと同時に口座から即時引き落とされる「デビットモード」、貯まったVポイントで支払う「ポイント払いモード」、お持ちの三井住友カードや提携カードを支払いモードに追加する「追加したカードでの支払い」の4つの支払い機能が一体となり、三井住友銀行のキャッシュカードとしても機能するオールインワンカードです。

別ウィンドウで「三井住友銀行」のウェブサイトに遷移します。

複数のカードを持ち歩く必要がなく、機能を1ヵ所に集約させることでお金の流れを一元的に管理することが可能になります。

現金を持ち歩かなくても良い

現金払いでは、毎月、生活費を口座から引き出し、現金が足りなくなったらその度にATMに立ち寄るという手間が発生します。

クレジットカード払いなら、定期的なお支払いは自動的に口座から引き落とされ、普段のお買い物もクレジットカード1枚で会計を済ませることができます。現金を持ち歩かず、手数料や残額を気にせずに、支払いが可能です。

また、クレジットカードの場合、万が一紛失や盗難にあったとしてもすぐに利用停止ができ、クレジットカード会社による保障制度があるので安心です。

三井住友カードの場合

三井住友カードでは「会員保障制度」により、特別なケースを除き、紛失・盗難のお届け日から60日前までさかのぼり、三井住友カードがその損害を補償します。

きちんと補償を受けられるように、クレジットカード裏面に署名欄がある場合は必ず署名をしましょう。署名がなければ補償の対象となりません。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

生活費をクレジットカードで支払うデメリット

現金派の方であれば、「残額がわかりやすいから安心」と考える人も多いと思います。では、生活費をクレジットカード払いにするときの注意点をみていきましょう。

使いすぎてしまうことがある

クレジットカードは手元に現金がなくても気軽に利用できる分、注意しないとお買い物の回数や金額が増えてしまいます。また、ポイ活に励むあまり、ポイント目的でお買い物を重ねてしまうこともあるので、注意しましょう。

クレジットカードを使いすぎないようにするには、クレジットカードを作りすぎない、毎月の利用上限額を決める、定期的に利用額をチェックするなど対策を立てるようにしましょう。

また、三井住友カードの「使いすぎ防止サービス」を利用するのもおすすめです。

このサービスは、1ヵ月間の利用金額の合計が設定金額を超えたタイミングで、メールやアプリ(Vpassアプリや三井住友銀行アプリ)のプッシュ通知、LINEで知らせてくれるという便利なサービスです。アプリや会員ページから、お客さまご自身で月のカード利用予算額を、1万円(税込)以上から設定できます。自分のものだけではなく、家族カードの使いすぎも防ぐことができるので、活用しましょう。

リボ払いをすると手数料がかかる

「今月の請求額が多いな」と感じたら、利用できる「リボ払い」。手元にまとまった金額がない場合や、その月の請求額が多いときに、後から設定ができる便利な支払い方法です。

ただし、リボ払いは分割した一定額を毎月請求しますが、その支払いには手数料がかかります。そのため、リボ払いを利用しすぎると、結果的に支払総額が高額になることも。リボ払いは無理のない範囲で計画的に利用するように注意しましょう。

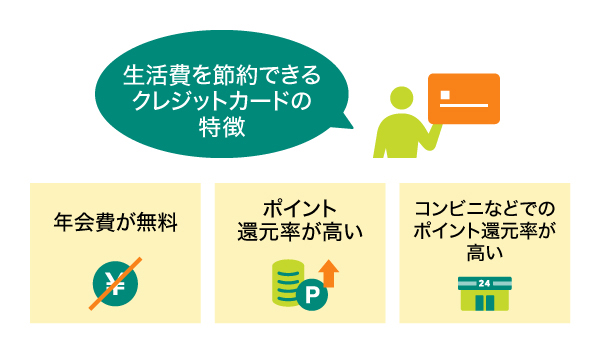

生活費の支払いに選ぶべきクレジットカードの特徴

生活費を節約できるクレジットカードはどういったものを選べば良いのでしょうか。その特徴についてご紹介します。

年会費が無料であること

家計の負担を少しでも減らすのであれば、「年会費が永年無料」のカードを選びましょう。年会費が有料のものは、その額に応じて付帯サービスや保険が充実するのが一般的ですが、有料のものを選ぶと維持コストがかかります。付帯するサービスが自分にとってあまり必要ないのであれば、ポイント還元率が高くても、あえて年会費が有料のカードを選ばなくてもいいでしょう。

ただし、クレジットカードの種類によっては年会費が有料でも、年間の利用額によって翌年度の年会費が無料となるカードもあります。しっかりと各クレジットカードのスペックを確認して、比較しながらコストパフォーマンスの良い1枚を選びましょう。

ポイントの還元率が高い

利用頻度の高い、普段使い用のクレジットカードを選ぶのであれば、「ポイント還元率」を重視しましょう。ポイント還元率とは、“利用金額に対してポイントが還元される割合”です。クレジットカードの場合、0.5%が平均で、高いものであれば1%以上で還元率を設定しています。ポイント還元率が高いほど、普段のお買い物がお得になるので、必ずチェックしましょう。

コンビニなどよく利用するお店でのポイントの還元率が高いこと

クレジットカード会社の提携店では、通常のポイント還元率よりも高い率が設定されています。加盟店が多いクレジットカード、もしくはコンビニなどよく利用する店舗が加盟しているクレジットカードを選ぶと、効率よくポイントを貯めることができます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

生活費すべてをクレジットカードで支払うとこんなにお得!

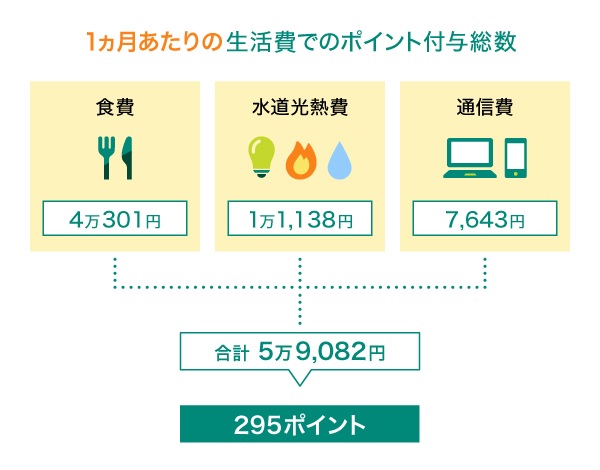

利用額に応じてポイントが貯まるクレジットカードですが、実際のところどれくらいお得になるのでしょうか。

毎月の生活費を三井住友カード(NL)やOliveフレキシブルペイで支払った場合

総務省統計局が発表している「家計調査 家計収支編 2022年」より、勤労者の単身世帯の1ヵ月あたりの支出において、食費と固定費(水道光熱費・通信費)を「生活費」として抽出しました。

これを参考に、生活費を三井住友カード(NL)やOliveフレキシブルペイで支払った場合、どれくらいVポイントを貯められるかみていきましょう。

(出典)総務省統計局「家計調査年報(家計収支編)2022年(令和4年)」を加工して作成

別ウィンドウで「総務省統計局」のウェブサイトへ遷移します。

三井住友カードのVポイントは、毎月のカードのご利用金額200円(税込)につき1ポイント(0.5%)で計算。

上記のように、単身世帯の食費、水道光熱費、通信費の合計は5万9,082円になります。これをご利用金額200円(税込)につき1ポイント(0.5%還元)還元される三井住友カード(NL)やOliveフレキシブルペイで支払うと、得られるポイントは295ポイントと計算できます。

月間で295ポイント貯まるなら、年間に計算すると3,540ポイントになります。本来生活費に含まれる日用品の購入代金などもカード払いにすれば、さらにポイントを貯めることが可能です。

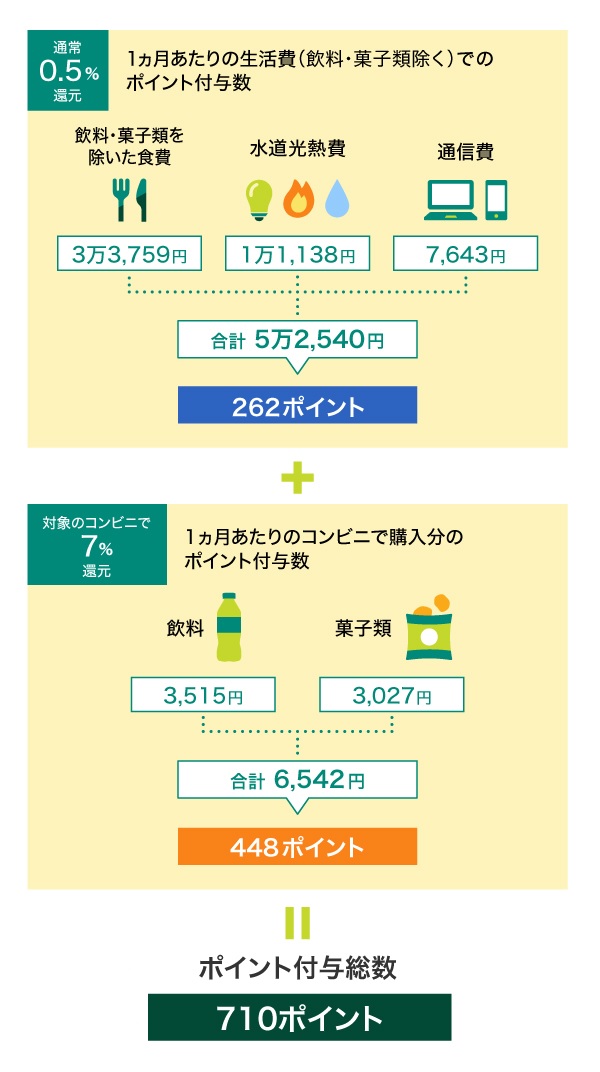

三井住友カード(NL)、Oliveフレキシブルペイなら対象のコンビニ・飲食店でお得にポイントが貯まる!

三井住友カード(NL)・Oliveフレキシブルペイを対象のコンビニ・飲食店で、スマホのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ最大8%になります。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

Oliveフレキシブルペイのクレジットモードでのご利用分は8%ポイント還元(デビットモードでのご利用分は1.5%ポイント還元)、Oliveフレキシブルペイ以外の対象カードでのご利用分は7%ポイント還元となります。

OliveフレキシブルペイはVisaブランドのみの発行となるため、Mastercardタッチ決済はご利用いただけません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

ここでは、1ヵ月あたりの食費から、「飲料」と「菓子類」をポイント還元対象のコンビニで購入した場合、どれくらいVポイントが付与されるのかみていきましょう。

(出典)総務省統計局「家計調査年報(家計収支編)2022年(令和4年)」を加工して作成

別ウィンドウで「総務省統計局」のウェブサイトへ遷移します。

飲料・菓子類(コンビニ購入)のポイントは最大8%還元で計算。

商業施設内の店舗など、一部、ポイント加算の対象とならない店舗および指定のポイント還元率にならない場合があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

まず、飲料と菓子類を除いた食費に、水道光熱費と通信費を加えると合計では5万2,540円と計算できます。これらは通常の還元率0.5%還元となるので、獲得ポイントは262ポイントになります。

次に、対象のコンビニで飲料と菓子類を購入した場合をみていきましょう。

上記のように飲料と菓子類を計算すると、合計は6,542円です。これを最大8%還元の対象となるよう、三井住友カード(NL)やOliveフレキシブルペイをスマホに登録してVisaのタッチ決済・Mastercardタッチ決済で支払った場合、対象となる金額は6,400円となり、512ポイントを獲得できます。

これにより獲得できるポイントの合計は774ポイント、年間では9,288ポイントも貯まる計算となりました。

一人暮らしでこれだけポイントを貯められるのなら、2人以上で暮らしている方ならもっとポイントが貯まるでしょう。

同じ調査で勤労者の2人以上世帯と総世帯についても、三井住友カード(NL)やOliveフレキシブルペイで生活費を支払った場合のポイント付与総数を計算してみましたので、参考にしてみてください。

(出典)総務省統計局「家計調査年報(家計収支編)2022年(令和4年)」を加工して作成

別ウィンドウで「総務省統計局」のウェブサイトへ遷移します。

三井住友カードのVポイントは、毎月のカードのご利用金額200円(税込)につき1ポイント(0.5%)で計算。

飲料・菓子類(コンビニ購入)のポイントは最大8%還元で計算。

商業施設内の店舗など、一部、ポイント加算の対象とならない店舗および指定のポイント還元率にならない場合があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

生活費の支払いにおすすめのクレジットカード

日常使いのクレジットカードには、使い勝手の良さはもちろん、ポイント還元サービスにも注目したいところです。生活費の支払いにおすすめしたい三井住友カードを改めてご紹介します。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

Oliveフレキシブルペイ

銀行口座や決済、証券、保険など複数の金融サービスをまとめて管理できる「Olive」。Oliveフレキシブルペイは、4つの支払いモード「クレジット・デビット・ポイント払い・追加したカードでのお支払い」をアプリで簡単に切替えられ、対象のコンビニ・飲食店で最大20%ポイント還元が受けられる1枚です。

Vポイントがもっと貯まる

Vポイントがもっと貯まる

Oliveフレキシブルペイ

(一般)

Oliveフレキシブルペイ(一般)

| 年会費: |

無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

一般カードなら

年会費 永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ(一般)はVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Oliveフレキシブルペイ ゴールド

日本国内在住の満18歳以上の方(※)が利用できるゴールドカードです。Oliveフレキシブルペイ ゴールドは、一般ランク同様に4つの支払いモード「クレジット・デビット・ポイント払い・追加したカードでのお支払い」をアプリで簡単に切替えられる1枚です。

また、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

クレジットモードは満20歳以上のご本人に安定継続収入のある方が対象です。

Vポイントがもっと貯まるゴールドカード

Vポイントがもっと貯まるゴールドカード

Oliveフレキシブルペイ

ゴールド

Oliveフレキシブルペイ

ゴールド

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%

※2・3・4・5

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ ゴールドはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率となります。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

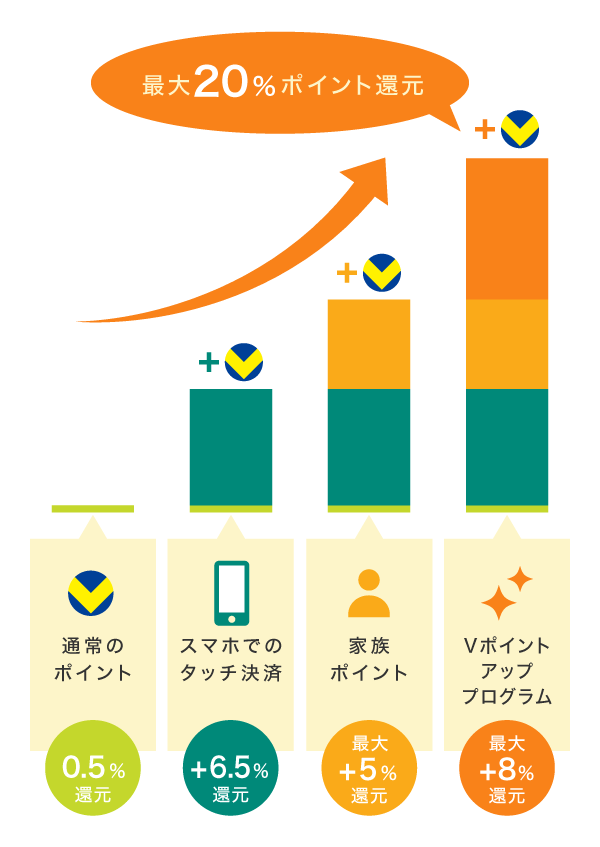

コンビニ・飲食店で最大20%ポイント還元の「Vポイントアッププログラム」

「Vポイントアッププログラム」は対象サービスを利用すればするほど、対象のコンビニ・飲食店でのポイント還元率がアップするサービスです。

通常、毎月のご利用金額合計200円(税込)ごとに、Vポイントが1ポイント(0.5%)貯まるカードを対象のコンビニ・飲食店で利用した場合、Vポイントアッププログラム(最大+7%)とスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用(最大+7.5%)、家族ポイント(最大+5%)を組み合わせることで、通常のポイントを含んだ最大20%のポイントが還元されます!

Vポイントが貯まるカードが対象です。

通常のポイント分を含んだ還元率です。

通常のポイント分が0.5%の対象カードの場合、Oliveフレキシブルペイのクレジットモードでのご利用分は+7.5%ポイント還元(デビットモードでのご利用分は+1%ポイント還元)、Oliveフレキシブルペイ以外の対象カードでのご利用分は+6.5%ポイント還元となります。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

最大20%ポイント還元を受けるには取引条件があります。

一部、カード種別や入会時期・Vポイントアッププログラムのお取引状況などにより、Vポイントアッププログラムの還元率が最大+7%を超える場合があります。

Vポイントアッププログラムのサービス

Vポイントアッププログラムでは三井住友カード(NL)の場合、対象サービスの条件を満たせば、最大17.5%、Oliveの場合は条件を満たせば最大20%のポイントが還元されます。

Vポイントアッププログラムのご利用に、家族ポイント5人以上のご登録と、対象店舗でのスマホのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーをご利用いただくと、あわせて最大20%還元となります。

ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントアッププログラムを利用するには、SMBC IDにご登録のうえ、Vpass連携が必要となります。

Oliveフレキシブルペイについては、クレジットモードでのご利用のみ対象です。また、クレジットモードに設定していたとしても、iD決済は一律デビットモード払いとなるため対象となりません。

Oliveフレキシブルペイと三井住友カード(NL)の両カードをお持ちのうえ、同一のSMBC IDで管理いただいた場合は、三井住友カード(NL)の対象コンビニ・飲食店でのご利用も最大20%のポイント還元率となります。

OliveフレキシブルペイはVisaブランドのみの発行となるため、Mastercardタッチ決済はご利用いただけません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

詳しくはご利用前に以下をご覧ください。

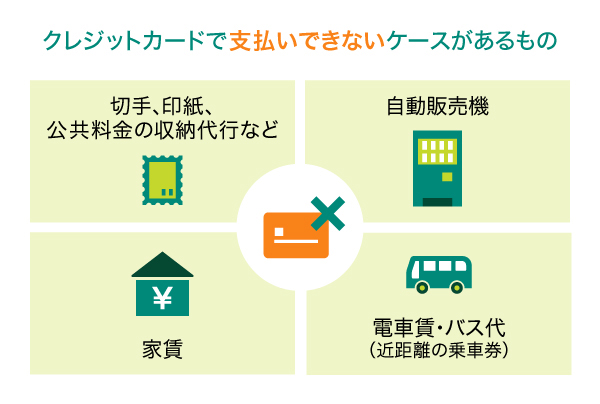

生活費をクレジットカード払いにする際の注意点

注意したいのは、クレジットカードで支払うことができないものがあることです。また、カード払いにしてもポイント付与の対象にならないものもあります。これらについて詳しくご紹介します。

一部の支払いはクレジットカード払い対象外

一般的に以下のものはクレジットカード払いの対象とならない場合が多いので注意しましょう。

ポイント付与の対象とならないものがある

以下はクレジットカード払いの対象ですが、ポイント付与の対象とならない場合がありますので、ご注意ください。

など

ポイント付与の対象とならない支払いは、クレジットカードによっても異なりますのでよく確認しておきましょう。

三井住友カードの場合は、以下リンクからご確認いただけます。

クレジットカード払いにまとめるとお得!

普段のお買い物を少しでもお得にして節約したいのであれば、これまで現金で支払っていた生活費をクレジットカード払いに変えてはいかがでしょうか。

水道光熱費や携帯電話料金、プロバイダー料金など、毎月発生する固定費をクレジットカード払いにすると、年間でかなりのポイントを獲得できます。

また、食費などの変動費の支払いには、コンビニや飲食店などのよくお買い物するお店で還元率がアップするカードを選べば、さらにポイントが貯まりやすくなります。

クレジットカードのポイント還元サービスを上手に活用して、普段のお買い物でもどんどんポイントを貯めましょう!

よくある質問

Q1.生活費をクレジットカードで支払うメリットは?

クレジットカード払いにすると、ご利用金額に応じてポイントが貯まります。また、支払い方法をまとめれば支出が管理しやすくなるのも魅力です。現金を持ち歩かず、手数料や残額を気にせずに支払いが可能なのも大きなメリットです。

詳しくは以下をご覧ください。

Q2.生活費の支払いにはどんなクレジットカードを選ぶべき?

年会費が永年無料で、ポイントの還元率が高いクレジットカードがおすすめです。なかでも、コンビニなどよく利用する店舗でのポイント還元率が高いものを選ぶと、より効率よくポイントが貯まります。

詳しくは以下をご覧ください。

Q3.生活費の支払いにおすすめのクレジットカードは?

「三井住友カード(NL)」、「三井住友カード ゴールド(NL)」、「Oliveフレキシブルペイ」、「Oliveフレキシブルペイ ゴールド」は券面にクレジットカード情報が表記されていない、安心・安全のナンバーレスカードで普段使いにおすすめです。対象のコンビニ・飲食店で利用すると最大8%もポイントが還元されます。

詳しくは以下をご覧ください。

auはKDDI株式会社の商標または登録商標です。

「LINE」はLINEヤフー株式会社の商標または登録商標です。

「iD」は株式会社NTTドコモの商標です。

Google Pay は Google LLC の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

2025年1月時点の情報のため、最新の情報ではない可能性があります。