積立投資ならつみたてNISAのクレジットカード決済が便利!ポイントがお得に貯まるカードも紹介

2025.09.08

積立投資ならつみたてNISAのクレジットカード決済が便利!ポイントがお得に貯まるカードも紹介

積立投資ならつみたてNISAのクレジットカード決済が便利!ポイントがお得に貯まるカードも紹介

2025.09.08

「最近、投資の話題を見かけることが増えた」「NISAくらいやったほうがいいのかな?」と思っている方も多いのではないでしょうか。「三井住友カードつみたて投資」なら、毎月の積立額に応じてクレジットカードのポイントを獲得できるので、お得にNISAのつみたて投資枠で運用を始めることができます。

ここでは、「三井住友カードつみたて投資」の特長と始め方、NISAのつみたて投資枠をクレジットカード決済する際のメリットや注意点について解説します。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

資産運用でVポイントが貯まる!SBI証券と三井住友カードの「三井住友カードつみたて投資」

SBI証券と三井住友カードによる「三井住友カードつみたて投資」は、三井住友カード発行のクレジットカードで投信積立ができるサービスです。

資産運用をしながら、毎月Vポイントを獲得できるため、中長期的な資産形成を考えている方には、ぜひご利用を検討していただきたいサービスです。

■SBI証券×三井住友カード「三井住友カードつみたて投資」の概要

| 対象となるお客さま | SBI証券の証券総合口座をお持ちの個人のお客さま(※1) |

|---|---|

| 対象商品 | SBI証券が取り扱う積立買付が可能な投資信託すべて |

| 利用可能カード | 三井住友カードが発行するクレジットカード(提携カードを含む) (※2) |

| 積立設定可能額 | 毎月100円~10万円 |

| 積立設定締切日および発注タイミング | 毎月10日に積立設定申込を締め切り、翌月7日~9日に買付(積立申込日) |

クレジットカード決済によるポイント付与 |

|

| Vポイント付与日 | 積立設定締切日の翌々月10日頃(※5) |

1:一部の金融商品仲介業者のお客さまは対象となりません。

2:銀聯カード、ビジネスカード(三井住友ビジネスカード for Owners・三井住友カード ビジネスオーナーズを除く)、コーポレートカード、デビットカード、プリペイドカード、クレジットモードの機能がないOliveフレキシブルペイ、家族カード、ETC、iD、Vpassログイン時にセディナビIDを利用するカードなどはご利用いただけません。

3:Vポイント以外の独自ポイントが貯まるカードでは、「三井住友カードつみたて投資」の決済はできますが、Vポイント付与の対象とはなりません。

4:カードによって、ポイント付与率が異なります。

5:「三井住友カード Visa Infinite」「Oliveフレキシブルペイ プラチナプリファード」や「三井住友カード プラチナ」などの年間の「カードご利用金額」による特典については、年間の積立合計金額に対して年に1回付与となります。

上記内容は2025年9月30日(火)時点の情報です。最新情報は三井住友カードのホームページをご確認ください。

三井住友カードのウェブサイト経由で仲介口座を開設すれば、さらにVポイントが貯まりやすい!

三井住友カードのウェブサイト経由で、SBI証券の口座を開設された場合、Vポイントが100ポイント付与されます。また、国内株式では、現物取引の月間の合計手数料に対してポイントが付与、対象投資信託の月間保有金額にポイントが付与されるので、さらにVポイントが貯まりやすくなります。

Vポイントで運用ができる「Vポイント投資」

VポイントをSBI証券の国内株式や投資信託の買付に利用できるため、お買い物などで獲得したポイントを活用して気軽に資産運用を行うことができます。

Vポイント投資では、Vポイント1ポイント=1円分として利用可能。毎月の国内株式や投信積立で貯まったポイントを使って、国内株式や投資信託を購入することができます。

三井住友カードで投信積立をより身近に活用しよう

SBI証券と三井住友カードによる「三井住友カードつみたて投資」によって、投信積立がより身近になります。将来の投資運用にご興味がある方は、ぜひ「三井住友カードつみたて投資」をご活用ください。

<三井住友カードを持っている場合>

三井住友カードを持っている方は、三井住友カードのホームページ経由でSBI証券の口座を新規開設することで、「三井住友カードつみたて投資」がご利用いただけます。

<SBI証券口座を開設している場合>

SBI証券口座を開設している方は、三井住友カードを作ることで、「三井住友カードつみたて投資」のご利用ができます。

SBI証券VポイントサービスでVポイントを貯める・使うためにはコース変更や所定のお手続きが必要です。

<三井住友カード、SBI証券口座、どちらも持っていない場合>

三井住友カードを持っていない方、SBI証券口座を開設していない方は、三井住友カードの入会と同時にSBI証券の口座を新規開設することができます。

SBI証券と三井住友カードによる「三井住友カードつみたて投資」の詳しい情報はこちら

つみたて投資におすすめの三井住友カードと選び方

ここからはつみたて投資におすすめの三井住友カードのクレジットカードをご紹介します。

つみたてNISAをクレカ決済する際のカード選びのポイントは以下のとおりです。

ここからは、つみたて投資にお得な三井住友カードについて解説します。

年間利用額で選ぶ

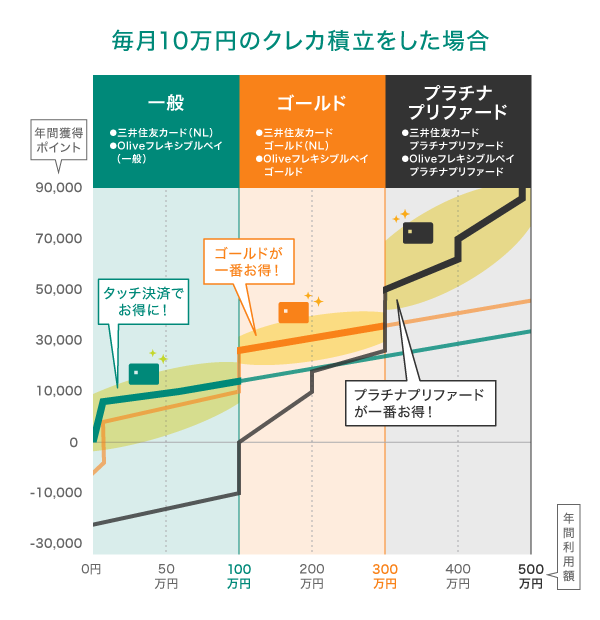

SBI証券のクレカ積立では、カードの種類や年間のカード利用額に応じてポイント付与率が異なるため、自身の年間利用額に合わせてお得なカードを見極める必要があります。

以下の図のとおり、クレジットカードの年間利用額が100万円を超えるならゴールドカード、300万円以上利用するならプラチナプリファードがおすすめです。

上記グラフは2024年8月21日(水)時点での、2024年10月10日(木)積立設定締切分(2024年11月買付分)以降における年間獲得ポイントであり、金額が変更となる可能性があります。

年間獲得ポイントは、クレカ積立に関する特典(毎月10万円クレカ積立をした場合)、お買い物による通常ポイント、継続特典の合算ポイント数から各カードにおける年会費を差し引いたポイントになります。

「三井住友カード つみたて投資」のクレカ積立額は、年間カードご利用金額の集計対象となりません。

今後、特典の内容は変更になる可能性があります。最新の情報はウェブサイトでご確認ください。

上記の比較シミュレーションは、以下表の情報(※1)をもとに作成しております。

1:2024年10月10日(木)積立設定締切分(2024年11月買付分)以降における内容となります。

2:年間100万円以上の利用で翌年以降永年無料になります。

3:毎年、本会員のカード入会月の12ヵ月後末までを利用対象期間として、100万円の利用ごとに10,000ポイント付与します(最大40,000ポイントまで)。

4:毎年、100万円の利用で10,000ポイント付与します。

「三井住友カード つみたて投資」のクレカ積立額は、年間カードご利用金額の集計対象となりません。

ポイント付与率で選ぶ

三井住友カードを利用すると、年間利用額が多いほどポイント付与率が上がります。カードの種類や年間カード利用額によって付与率がどのように変わるのか以下の図にまとめました。

2024年10月積立設定締切分(11月買付分)からの付与率。「三井住友カード つみたて投資」のクレカ積立額は、年間カードご利用金額の集計対象となりません。

上記のとおり、プラチナプリファードは最大3%、ゴールドカードは最大1%、一般カードは最大0.5%付与されます。

自身の年間利用額とポイント付与率を確認して最適なカードを選びましょう。

銀聯カード、ビジネスカード(三井住友ビジネスカード for Owners・三井住友カード ビジネスオーナーズを除く)、コーポレートカード、デビットカード、プリペイドカード、クレジットモードの機能がないOliveフレキシブルペイ、家族カード、ETC、iD、Vpassログイン時にセディナビIDを利用するカードなどはご利用いただけません。

「三井住友カードつみたて投資(SBI証券)」はご利用金額の集計対象となりません。

上記内容は2025年8月6日(水)時点の情報です。最新情報は三井住友カードのホームページをご確認ください。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

Oliveフレキシブルペイ(一般)

銀行口座や決済、証券、保険など複数の金融サービスをまとめて管理できる「Olive」。年会費永年無料のOliveフレキシブルペイは、3つの支払いモード「クレジット・デビット・ポイント払い」をアプリで簡単に切替えられ、対象のコンビニ・飲食店で最大20%ポイント還元が受けられるお得な1枚です。

別ウィンドウで「三井住友銀行」のウェブサイトへ遷移します。

Vポイントがもっと貯まる

Vポイントがもっと貯まる

Oliveフレキシブルペイ

(一般)

Oliveフレキシブルペイ(一般)

| 年会費: |

無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

一般カードなら

年会費 永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ(一般)はVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

Oliveフレキシブルペイ ゴールド

日本国内在住の満18歳以上の方(※)が利用できるゴールドカードです。Oliveフレキシブルペイ ゴールドは、一般ランク同様に3つの支払いモード「クレジット・デビット・ポイント払い」をアプリで簡単に切替えられるお得な1枚です。

また、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

クレジットモードは満20歳以上のご本人に安定継続収入のある方が対象です。

別ウィンドウで「三井住友銀行」のウェブサイトへ遷移します。

Vポイントがもっと貯まるゴールドカード

Vポイントがもっと貯まるゴールドカード

Oliveフレキシブルペイ

ゴールド

Oliveフレキシブルペイ

ゴールド

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%

※2・3・4・5

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ ゴールドはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率となります。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)、三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

ポイント特化型のプラチナカード

ポイント特化型のプラチナカード

三井住友カード

プラチナプリファード

三井住友カード

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~10% |

|---|

限度額: |

~500万円 |

国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎年、継続利用で 1

最大40,000

ポイント

特約店の利用で

獲得ポイント 2

最大+9%

※1 毎年、前年100万円ご利用ごとに10,000ポイントプレゼント。

※2 特典付与の条件は、必ず三井住友カードのホームページをご確認ください。

Oliveフレキシブルペイ プラチナプリファード

Oliveフレキシブルペイのハイステータスカードである「Oliveフレキシブルペイ プラチナプリファード」。他カードランク同様に3つの支払いモード「クレジット・デビット・ポイント払い」をアプリで簡単に切替えられるお得な1枚です。

また、ポイント還元率は1%と、一般ランクおよびゴールドランクよりも高くなっているほか、ポイント還元の特典が充実しています。

別ウィンドウで「三井住友銀行」のウェブサイトへ遷移します。

Vポイントがもっと貯まるプラチナカード

Vポイントがもっと貯まるプラチナカード

Oliveフレキシブルペイ

プラチナプリファード

Oliveフレキシブルペイ

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ プラチナプリファードはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

NISAのつみたて投資枠をクレジットカード決済するメリット

NISAのつみたて投資枠は、証券口座にあらかじめ購入資金を入れておき、定期的にそこから投資商品を購入したり、口座振替を利用したりして購入することができます。しかし、クレジットカード決済だと、それ以外の方法では得られないメリットがあるのです。

続いては、NISAのつみたて投資枠をクレジットカード決済するメリットをご紹介します。

毎月の積立額に応じてポイントが貯まる

多くのクレジットカードでは、利用金額に応じてポイントが貯まります。これは、NISAのつみたて投資枠に利用した場合も同様です。つみたて投資枠は、長期間継続して行う投資ですから、クレジットカード決済を続けることで多くのポイントを得ることができます。

口座振替で決済する場合はポイント付与が行われませんので、資産運用をしながらポイントを貯められるのはクレジットカード決済ならではのものです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ほったらかしOKな「資産運用のしくみ」を作れる

NISAのつみたて投資枠は、長期の継続投資が基本ですので、日々の値動きを意識したり、頻繁に売買注文を出したりする必要はありません。しかし、証券口座へ入金した金額から投資商品の購入を行う場合は、残高が不足しないように、定期的に入金を行わなければいけません。また、銀行口座からの振替も、口座残高を意識しておく必要があるでしょう。

その点、クレジットカード決済であれば、元々利用していたクレジットカードから投資商品の定期的な購入を行うことができるため、管理が簡単です。証券会社と提携しているクレジットカードであれば、カードの更新があった場合も、自動的に有効期限などが変更されます。

NISAのつみたて投資枠をクレジットカード決済する時の注意点

NISAのつみたて投資枠をクレジットカードで決済する時、どのようなことに注意すれば良いのか、ポイントをまとめました。

利用可能なクレジットカードが限られている

NISA口座でクレジットカードの決済に対応している金融機関は限られています。くわえて、各金融機関で利用できるクレジットカードも限られています。事前によく確認しておきましょう。

積立額に上限がある

クレジットカード決済でNISAのつみたて投資枠を利用する時、積立額は10万円が上限となっています。この上限を意識して計画を立てるのがポイントです。

三井住友カードつみたて投資は、毎月100円~10万円(※)まで積立可能です。

2025年4月時点。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

買付日が決められている

クレジットカード決済の場合、買付日を選ぶことができず、金融機関ごとに毎月決められた日付に実施されます。

三井住友カード つみたて投資なら、積立申込日を毎月7日~9日から選択することが可能です。

ポイント付与率が変更になる可能性がある

金融機関とクレジットカードの組み合わせ、クレジットカードの種類、ランクの違いによってポイント付与率が変更になる可能性があります。カードをアップグレードすると通常は付与率が増える傾向にありますが、ただカードを変更するだけの場合はカードの種類によっては、付与率が下がることもあるため、事前に確認しておきましょう。

NISAのつみたて投資枠をクレジットカード決済で始める流れ

つみたて投資枠のクレジットカード決済を始めるには、以下の手順で進めると確実です。

STEP1 クレジットカード決済に対応している証券会社を探そう

クレジットカード決済でNISAのつみたて投資枠を始める際には、まず、クレジットカード決済ができる証券会社を探すところから始めましょう。

STEP2 各証券会社で使えるクレジットカードの種類を確認しよう

クレジットカード決済ができる証券会社を見つけたら、その会社で使えるクレジットカードの種類を確認してください。

STEP3 取引にかかる手数料、取扱銘柄などを確認しよう

NISAのつみたて投資枠で利用できる取扱銘柄や手数料、ポイント付与率などを確認します。証券会社とクレジットカード会社の組み合わせによってポイント付与率が異なるため、自分に合ったものを探すと良いでしょう。

例えば、SBI証券と三井住友カードによる「三井住友カードつみたて投資」は、三井住友カード発行のクレジットカードで投信積立ができます。積立可能な金額は毎月100円~10万円となり、積立額に応じてVポイントが付与されるため、資産形成をしながら、ポイントも獲得することができます。

最新情報は三井住友カードのホームページをご確認ください。

お手続き方法などの詳細はこちらをご覧ください。

なお、獲得したVポイントは、そのままお買い物に利用できたり、景品と交換したりすることができます。

三井住友カードの「VポイントPayアプリ」なら、カードのご利用などに応じて貯まったVポイントをお支払いに使えます。

1ポイント=1円分として、ネットショップ、または店頭でも、VisaもしくはiDが使えるお店であれば「VポイントPayアプリ」でお買い物ができます。

購入したいものに対して、VポイントPay残高が不足している場合は、クレジットカード、または三井住友銀行から、チャージも可能です。

Vポイントの交換については、Vポイントサイトをご確認ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

NISAつみたて投資枠の基礎知識

NISAのつみたて投資枠は、NISAで運用できる投資枠のうちの1つです。ここからはNISAおよび、つみたて投資枠の基礎知識を4つのポイントで解説します。

ポイント1.運用益はずっと非課税

通常、株式や投資信託などに投資する場合、売却益や配当・分配金などに対して約20%の税金がかかります。しかしNISAで買付した株式や投資信託は、これらに税金がかかることなく原則非課税で運用・保有することができます。

ポイント2.つみたて投資枠と成長投資枠が併用できる

NISAには「つみたて投資枠」と「成長投資枠」の2つがあり、それぞれの投資枠は併用することができます。定期的な積立で投資を行う「つみたて投資枠」のほかに、株式や「つみたて投資枠」では対象外のETFなど多くの商品に投資できる「成長投資枠」があり、投資初心者からベテランまで目標や資金に合わせて幅広く活用できます。

ポイント3.つみたて投資枠の年間投資枠は120万円が上限

つみたて投資枠の年間投資枠は120万円付与が上限です。毎月10万円を積立することができ、満額をクレジットカードで決済することもできます。なお、成長投資枠は年間240万円が上限で、つみたて投資枠とあわせて年間最大360万円の投資が可能です。

ポイント4.非課税となるのは最大1,800万円

NISA口座を使って非課税で運用できるのは、生涯を通じて1,800万円が上限(そのうち、成長投資枠は1,200万円が上限)です。なお、株式や投資信託など金融商品を売却した場合は、翌年以降に売却した商品の簿価(取得した金額)の分だけ投資枠が復活し、年間投資枠の範囲内で再利用することもできます。

NISAのつみたて投資枠のメリット

投資初心者でも始めやすいNISAのつみたて投資枠には、多くのメリットがあります。それぞれ詳しく見ていきましょう。

無期限に運用益が非課税となる

最大のメリットは、投資で得られた利益が無期限に非課税になるという点です。

例えば、つみたて投資枠の年間の投資上限枠である120万円を活用して、トータル100万円分の投資信託を購入し、150万円で売却できた場合、利益は50万円です。

この取引を通常の証券口座で行った場合、20.315%にあたる10万1,575円の譲渡益税が課せられ、実際に受け取れる利益は「50万円-10万1,575円=39万8,425円」となってしまいます。

一方、NISA口座で取引をすれば、50万円の利益をそのまま全額受け取ることができるのです。

確定申告をする必要がない

投資を一般口座や源泉徴収なしの特定口座で行う場合は、税金の申告をする必要があり、確定申告をしなければいけません。一方、NISAは非課税なので、原則として申告をする必要はありません。

なお、ほかの理由で確定申告をしなければならない方も、NISAを通じて得られた利益については原則として申告不要です。

ドル・コスト平均法が活用できる

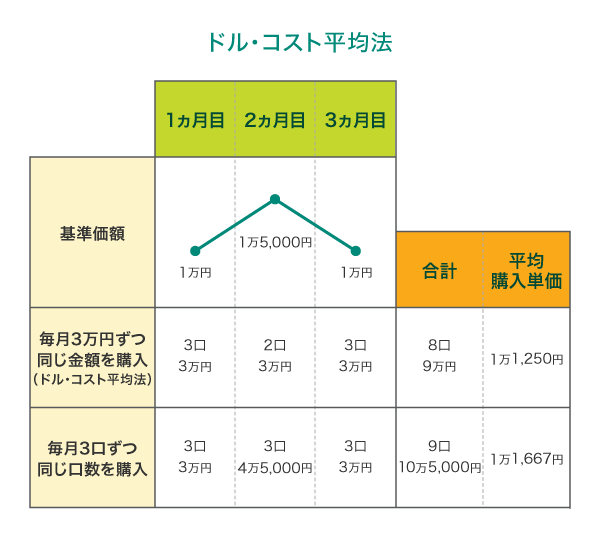

NISAのつみたて投資枠では、投資信託を一定期間ごとに同じ金額ずつ購入します。

同じ口数を購入するのではなく、時間をかけて、同じ金額分を継続して買い続けていくことが「ドル・コスト平均法」と呼ばれる手法です。

例えば、「同じ金額」で毎月3万円ずつ購入した場合と、「同じ口数」で毎月3口ずつを購入した場合を比較してみましょう。

基準価額が1万円のときは、どちらも3口購入することになります。基準価額が1万5,000円のときは、ドル・コスト平均法なら2口購入で3万円の投資です。一方で、同じ口数を購入すると、毎月3口ずつなので、4万5,000円の購入になります。つまりドル・コスト平均法は、長期間、資産を一定額ずつ購入する手法です。

「長期」「分散」「積立」でリスクをコントロールしやすい

投資は、「長期」「分散」「積立」という3つのポイントを押さえることで、リスクのコントロールがしやすくなるといわれています。

NISAのつみたて投資枠では、長期にわたって投資信託を積立形式で購入していきます。また、投資信託というのは、投資の専門家が複数の投資先に分散投資を行う金融商品ですから、1つ買うだけでも複数の投資先に分散投資したのと同じメリットが得られます。

つまり、NISAのつみたて投資枠で投資を行うことで、リスクコントロールに必要な3つの要素をすべてクリアできるのです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

NISAのつみたて投資枠のデメリット

多くのメリットがあるNISAのつみたて投資枠ですが、デメリットも存在します。

損益通算ができない

おもなデメリットは、課税口座との損益通算ができないことです。税金の計算をする際、損失と利益を合わせた「損益通算」ができますが、NISA口座で発生した損失は、損益通算ができません。

例えば、NISA口座で購入した金融商品で損失を出してしまい、課税口座(特定/一般)で購入した金融商品で利益を得た場合は、損益通算をして節税効果を得ることはできません。

口座開設は1つの金融機関のみ

NISAを始めるには、まず金融機関を選ばなくてはならず、すべての金融機関の中から1人1口座のみしか開設できません。また、金融機関によって取扱商品が異なるため、購入したい商品を扱っている金融機関を見つけなければなりません。

NISA口座を開設する金融機関を選ぶ際のポイントは以下のとおりです。

SBI証券は取扱商品数が多く、手数料が安い点が特徴です。

NISA口座は変更することも可能なため、現在取引に利用している証券会社の取扱商品数が少なかったり、手数料が高かったりする場合は、この機会にぜひ検討してみてください。

また、証券会社のウェブサイトやアプリの使い勝手も重要です。

三井住友カードならVpassで資産状況を確認でき、SBI証券口座に遷移して積立設定や口座管理も簡単な操作で行うことができます。

NISAのつみたて投資枠は「三井住友カードつみたて投資」で始めるのがお得!

NISAのつみたて投資枠は、投資で得られた利益が非課税になるお得な制度です。さらに、クレジットカード決済でポイントを貯めながら投資をすれば、より大きなメリットを得ることができるでしょう。

資産形成の1つとして始めてみたい方は、「三井住友カードつみたて投資」でNISAのつみたて投資枠を始めてみてはいかがでしょうか。

よくある質問

Q1.つみたて投資枠(NISA)におすすめの三井住友カードは?

三井住友カード(NL)、三井住友カード ゴールド(NL)、三井住友カード プラチナプリファード、三井住友カード Visa Infinite、Oliveフレキシブルペイがおすすめです。いずれもクレジットカード決済に対するポイント付与率が高く、つみたて投資枠を運用していくのに最適です。

詳しくは以下をご覧ください。

Q2.つみたて投資枠(NISA)をクレジット決済するメリットは?

NISAのつみたて投資枠は、長期間継続して行う投資です。クレジットカード決済を続けることで多くのポイントを貯めることができます。また、元々利用していたクレジットカードから投資商品を定期的に購入でき、管理が簡単で面倒がありません。ほったらかしOKな「資産運用のしくみ」を作れます。

詳しくは以下をご覧ください。

Q3.つみたて投資枠(NISA)のメリットは?

投資初心者でも始めやすいNISAのつみたて投資枠には、「無期限に運用益が非課税」「確定申告の必要がない」「ドル・コスト平均法が活用できる」「リスクをコントロールしやすい」といったメリットがあります。

詳しくは以下をご覧ください。

監修:高柳政道

金融コラムニストとして資産運用・生命保険・相続・ローン商品・クレジットカードなど多岐にわたる執筆業務と監修業務に携わり、関わった記事案件は500を超える。企業に属さないFPとしても活動し、客観的な立場から投資・保険商品の選び方を中心に情報発信を行う。

【保有資格】1級ファイナンシャル・プランニング技能士、CFP®、DCプランナー2級

本記事に掲載されている情報は、投資判断の参考として投資一般に関する情報提供を目的とするものであり、投資の勧誘を目的とするものではありません。また、これらの情報に基づいて被ったいかなる損害についても、弊社、投稿者および情報提供者は一切の責任を負いません。投資に関するすべての決定は、利用者ご自身の判断でなさるようお願いいたします。

「iD」は株式会社NTTドコモの商標です。

Google Pay は、 Google LLC の商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年9月時点の情報のため、最新の情報ではない可能性があります。

〈NISAのご注意事項〉

次に掲げる事項は、それぞれ2024年以降のNISA(成長投資枠・つみたて投資枠)のことをいいます。

・配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。

NISAの口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

・リスク及び手数料について

SBI証券の取扱商品は、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。

・同一年において1人1口座(1金融機関)しか開設できません。

NISAの口座開設は、金融機関を変更した場合を除き、1人につき1口座に限られ、複数の金融機関にはお申し込みいただけません。金融機関の変更により、複数の金融機関でNISA口座を開設されたことになる場合でも、各年において1つの口座でしかお取引いただけません。また、NISA口座内に保有されている商品を他の年分の勘定又は金融機関に移管することもできません。なお、金融機関を変更される年分の勘定にて、既に金融商品をお買付されていた場合、その年分について金融機関を変更することはできません。NISAの口座を仮開設して買い付けを行うことができますが、確認の結果、買付後に二重口座であったことが判明した場合、そのNISA口座で買い付けた上場株式等は当初から課税口座で買い付けたものとして取り扱うこととなり、買い付けた上場株式等から生じる譲渡益及び配当金等については、遡及して課税いたします。

・NISAで購入できる商品はSBI証券が指定する商品に限られます。

SBI証券における取扱商品は、成長投資枠・つみたて投資枠で異なります。成長投資枠の取扱商品は国内上場株式等(現物株式、ETF、REIT、ETN、単元未満株(S株)を含む※)、公募株式投資信託(※)、外国上場株式等(米国、香港、韓国、ロシア、ベトナム、インドネシア、シンガポール、タイ、マレーシア、海外ETF、REITを含む※)、つみたて投資枠の取扱商品は長期の積立・分散投資に適した一定の公募株式投資信託となります。取扱商品は今後変更する可能性があります。

SBI証券が指定する制限銘柄(上場株式等)、デリバティブ取引を用いた一定の商品及び信託期間20年未満又は毎月分配型の商品は除きます。

・年間投資枠と非課税保有限度額が設定されます。

年間投資枠は成長投資枠が240万円、つみたて投資枠が120万円までとなり、非課税保有限度額は成長投資枠とつみたて投資枠合わせて1,800万円、うち成長投資枠は1,200万円までとなります。非課税保有限度額は、NISA口座内上場株式等を売却した場合、売却した上場株式等が費消していた非課税保有限度額の分だけ減少し、その翌年以降の年間投資枠の範囲内で再利用することができます。

投資信託における分配金のうち元本払戻金(特別分配金)は、非課税でありNISAにおいては制度上のメリットは享受できません。

・損失は税務上ないものとされます。

NISAの口座で発生した損失は税務上ないものとされ、一般口座や特定口座での譲渡益・配当金等と損益通算はできず、繰越控除もできません。

・出国により非居住者に該当する場合、原則としてNISA口座で上場株式等の管理を行うことはできません。

出国の際には、事前にSBI証券に届出が必要です。出国により非居住者となる場合には、特例措置の適用を受けるための必要な手続きを完了された場合を除き、NISA口座が廃止され、当該口座に預りがある場合は、一般口座で管理させていただきます。

・つみたて投資枠では積立による定期・継続的な買付しかできません。

つみたて投資枠でのお取引は積立契約に基づく定期かつ継続的な方法による買付に限られます。

・つみたて投資枠では信託報酬等の概算値が原則として年1回通知されます。

つみたて投資枠で買付した投資信託の信託報酬等の概算値を原則として年1回通知いたします。

・NISAでは基準経過日における氏名・住所の確認が求められます。

NISAでは初めてつみたて投資枠を設定してから10年経過した日、及び以後5年を経過するごとに氏名・住所等の確認が必要となります。SBI証券がお客さまの氏名・住所等が確認できない場合にはお取引ができなくなる場合もございますのでご注意ください。

別ウィンドウで「SBI証券」のPDFを開きます。

上記ウェブサイトのコンテンツ内容は、予告なく変更・削除されることがあります。

【金融商品仲介業務に関するご注意事項】

別ウィンドウでSBI証券のウェブサイトへリンクします。

[金融商品仲介業者]

商号等:三井住友カード株式会社

登録番号:関東財務局長(金仲)第941号

別ウィンドウで「三井住友カード」のPDFを開きます。

上記ウェブサイトのコンテンツ内容は、予告なく変更・削除されることがあります。

[所属金融商品取引業者]

商号等:株式会社SBI証券 金融商品取引業者、商品先物取引業者

登録番号:関東財務局長(金商)第44号

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本STO協会、日本商品先物取引協会、一般社団法人日本暗号資産等取引業協会