クレジットカードのポイントのお得な貯め方は?還元率の高い三井住友カードも紹介

2025.05.08

クレジットカードのポイントのお得な貯め方は?還元率の高い三井住友カードも紹介

クレジットカードのポイントのお得な貯め方は?還元率の高い三井住友カードも紹介

2025.05.08

クレジットカードにはカード会社によってポイント付与のしくみがあります。カードの利用金額に応じて、ポイントが還元され、さまざまな商品や金券類と交換できます。これは、現金払いにはないクレジットカード払いのメリットです。

ここでは、クレジットカードのポイントを活用する方法について解説します。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

クレジットカードのポイント還元率とは?

ポイント還元率とは、クレジットカードの利用金額に応じてポイントが還元される割合のこと。一般的なクレジットカードのポイント還元率は0.5%程度ですが、「高還元率カード」と呼ばれるクレジットカードであれば、還元率が1~1.25%程度となります。

ポイント還元率の違い

ポイント還元率は、カードによって異なります。例えば、200円の利用で1ポイントが付与されるクレジットカードでは、ポイント還元率は0.5%です。これは、利用金額の0.5%分がポイントとして戻ってくるという意味です。また、100円の利用につき1ポイントのポイントが付与される場合、ポイント還元率は1%です。

では、還元率の違いにより、貯まるポイントにはどのくらいの差が出るのか比較してみましょう。

例えば、1万円を利用した場合、還元率が0.5%なら50ポイント、1%なら100ポイントとなり、その差はそれほど大きくないように感じるかもしれません。しかし、日常の支払いをクレジットカードにまとめることで、利用額が10万円や100万円になると還元ポイントの差が大きくなります。

さらにカード会社によっては、提携する店舗やサービスでの利用や、条件(タッチ決済利用時など)によって還元率が高くなることもあるので、クレジットカードを選ぶときにはポイント還元率と条件をしっかりと確認するのがおすすめです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

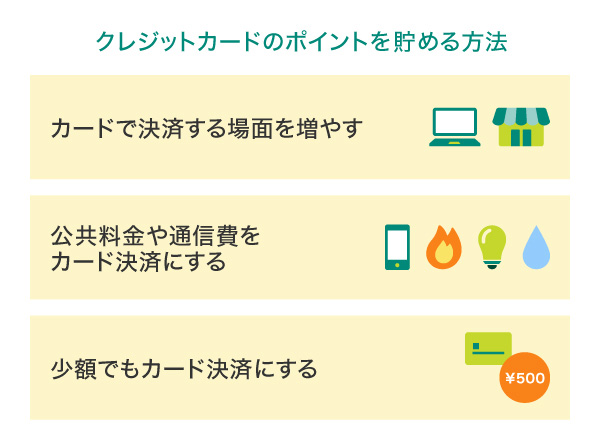

クレジットカードのポイントは、どうしたら貯まるのでしょうか。ポイントを効率的に貯める利用方法の例をご紹介します。

カードで決済する場面を増やす

クレジットカードのポイントを効率よく貯めるには、現金ではなくカードで支払いをする機会を増やすことが基本です。クレジットカードでの決済が増えることで、当然ながらポイントも貯まっていきます。

例えば、店舗やネットショップで、日常的なお買い物をするときにカードで決済する場面を増やせば、ポイントを貯めることができます。

公共料金やサブスクをカード決済にする

毎月決まって支払う、水道光熱費や携帯電話料金、サブスクリプションサービス(サブスク)などの料金をカード決済にすれば、効率よくポイントを貯められます。手続きも一度設定すれば手間がかからず、意識せずとも毎月ポイントが貯まります。

少額でもカード決済にする

クレジットカードでの決済は、高額なお買い物に限らず、コンビニなどでのちょっとしたお買い物にも利用できます。コンビニやカフェなど、数百円単位の支払いもカードで済ませてみましょう。少額でも、普段からカードでの決済を続けることで、ポイントを貯めやすくなります。

ポイント還元のキャンペーン情報をチェックする

カードの発行会社や提携するお店では、定期的にポイント還元率がアップするキャンペーンなどを実施しています。これらの情報をこまめにチェックしてタイミングよく利用することで、通常よりも多くのポイントを貯められるでしょう。カード会社のメールマガジンや公式アプリやなどを活用するのもおすすめです。

2枚持ちで上手に使い分ける

クレジットカードを2枚以上持ち、それぞれの特性を活かして使い分けると、ポイントを効率的に貯められます。例えば、日常の買い物には「高還元率のカード」、旅行や大きな買い物には「特典が充実しているカード」を使うなどです。

なお、クレジットカードを2枚以上持つ際、同じカード会社のクレジットカードであればポイントを合算できる場合もありますので、より効率よく貯めたい場合はその点も踏まえて選ぶのがおすすめです。

ポイントを二重取りする

ポイントを賢く貯める方法に、ポイントの「二重取り」があります。これは、クレジットカードのポイントに加え、ほかのポイントプログラムを併用する方法です。

例えば、ネットショッピングではポイントサイトやアプリを経由して購入することで、カードのポイントと経由先のポイントの両方が貯まります。また、店舗では、カード決済とあわせて店舗独自のポイントプログラムも利用することで、二重でポイントを貯めることができます。さらに、対象の店舗やサービスでのみ還元率がアップするカードを使っていて、その店舗やサービスをよく利用する場合は、より多くのポイントを貯められるでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ポイントを貯めやすいカードの選び方

ポイント還元率の違いで獲得ポイントは変わりますが、ポイント還元率が高いだけでは、「ポイントを貯めやすいカード」とはいえません。

ポイントを貯めやすいカードとは、さまざまな支払いに利用でき、日常的にポイントを貯められ、さらに特定の店舗やサービスでの利用時に、ポイント還元率がアップするクレジットカードです。

ポイントを貯めやすいカードと、ポイントが貯まりにくいカードの特徴を確認しておきましょう。

ここからは、ポイントを貯めやすいカードを選ぶためにはどのような点をチェックしたら良いか、上記で挙げた3つの特徴について詳しく見ていきましょう。

よく利用するお店でポイント還元率が高いカードを選ぶ

ポイントを効率よく貯めるには、ポイント還元率の高い対象店舗のラインナップをチェックすることが重要です。カード会社が提携している店舗では、通常よりも高いポイント還元率が設定されていることがあります。

コンビニや飲食店など日頃よく利用する店舗で高還元になるカードを選ぶと、効率よくポイントを貯められるでしょう。

三井住友カードのよく利用するお店でポイント還元率がアップするサービス

ポイントアッププログラムが充実しているカードを選ぶ

実店舗での買い物のほか、対象のネットショッピングやサブスクでカード決済すると、ポイントがアップするクレジットカードもあります。カード選びの際は、ポイントアッププログラムの充実度をチェックすることが重要です。

三井住友カードのそのほかのポイントアッププログラム

加盟店が多いカードを選ぶ

普段から積極的にクレジットカードを利用している方は、カード加盟店の数を比較することをおすすめします。加盟店が多いほどカード決済できるチャンスが増え、効率的にポイントが貯められるでしょう。

三井住友カードでは、2024年4月から、今までSMBCグループ共通で使われていたVポイントと、日本最初の共通ポイントVポイント(旧名称:Tポイント)が統合しました。全国に15万店舗以上ある提携先が新たにVポイントの加盟店に加わったことで、今まで以上にポイントが貯めやすくなっています。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

お得にポイントを貯められる三井住友カード

ここからは三井住友カードのポイントを貯めやすいカードについてご紹介します。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレスのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されていない安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)、三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

三井住友カードのポイントの特徴

三井住友カードのポイントサービスVポイントは、三井住友カードの利用やSMBCグループ各社の取引で貯まるポイントプログラムのことです。貯まったポイントは、VポイントPayアプリに移行(チャージ)して買い物に使ったり、カードのお支払い金額に充当したり、景品交換や他社ポイントへの移行にも利用できるサービスです。また、SMBCグループ各社のお取引で貯まるVポイントを合算して利用することもできます。

Vポイントの対象とならないカードがあります。

Vポイントのご利用には諸条件・利用店舗の制限があります。

Vポイントの交換については、Vポイントサイトをご確認ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

対象の三井住友カードなら、ポイント還元率が7%!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード ゴールド(NL)をスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

また、三井住友カード プラチナプリファードなら、スマホのVisaのタッチ決済でのお支払いで、「プリファード特約店」として、通常のポイント分1%に加えて+6%ポイント還元となります。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

実際にクレジットカードを活用することで、どのくらいのポイントを貯められるのでしょうか。

ここでは、三井住友カード ゴールド(NL)を例にシミュレーションしてみます。

<三井住友カード ゴールド(NL)の特徴>

1 対象取引や算定期間など実際の適用条件の詳細についてはホームページをご確認ください。

2 ・商業施設内の店舗など、一部ポイント加算の対象とならない店舗および指定のポイント還元率とならない場合があります。 ・通常のポイント分を含んだ還元率となります。

・一定金額を超えると、タッチ決済でなく、決済端末にカードを差しお支払いただく場合があります。その場合のお支払い分は、当サービスポイント加算の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合があります。

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

年間でかかる生活費ともらえるポイントについて、20代で1人暮らしの人を例に見てみましょう。

■年間でかかる生活費の例(20代・1人暮らしの場合)

例えば、年間138万円を三井住友カード ゴールド(NL)で利用した場合

下記のように、付与されるポイントは計約16,900ポイントとなります!

| 通常ポイント(ご利用金額200円(税込)につき1ポイント) | 約6,900ポイント |

|---|---|

| 年間100万円利用の条件達成で付与されるポイント | 10,000ポイント |

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カードでは、個人の好みに合わせておすすめされるクーポンを使ってお買い物したり、サイト経由でネットショッピングをすると、いつもよりお得にお買い物ができます。

特典付与率は予告なく変更になる場合があります。

商品代金のご請求時に通常の0.5%分が付与されますが、上乗せとなる特典につきましては、ご請求月と異なる場合があります。

ご利用の際は、各ショップの特典付与条件とご利用上の注意を必ずご確認ください。

Vクーポンご利用分として付与される上乗せ特典は、カードの商品性にかかわらず、各ショップの特典付与対象のご利用金額200円(税込)につき1ポイントまたは1円として計算されます。

一部の提携カード、法人カードはご利用いただけません。

三井住友カードを持つ学生の皆さまに向けたサービスの「学生ポイント」は、特定加盟店で利用すると最大+9.5%のポイント還元。さらに、分割払いを利用した際に発生する分割手数料を、全額相当ポイントで還元するサービスです。面倒な手続きやエントリーは一切必要なく、対象カードを本会員として保有する学生であれば誰でも適用されます。

また、学生ポイントの対象カードなら、対象のコンビニ・飲食店でスマホでのタッチ決済利用またはモバイルオーダーのご利用でポイントは7%還元されますから、日常の利用でポイントがどんどん貯まっていくでしょう。

ポイント加算には条件・上限があります。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

通常のポイント分を含んだ還元率です。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。

特定加盟店の利用で最大+9.5%ポイント還元!

対象のサブスクの月額利用料金や携帯料金のお支払いを対象のクレジットカードで支払うだけで、ご利用金額の合計200円(税込)につき1ポイント(0.5%)が貯まる通常のポイント分に加え、最大9.5%ポイントが還元されます。

・対象サービス

<サブスクリプションサービス>

Amazonオーディブル、DAZN(※)、dアニメストア、Leminoプレミアム、Hulu、U-NEXT、LINE MUSIC

DAZN for docomoも対象となります。

<携帯料金>

au、povo、UQ mobile、docomo、ahamo、SoftBank、LINEMO、Y!mobile、LINEモバイル、y.u mobile

・分割払いの手数料を全額ポイント還元!

就活の準備や卒業旅行など、高額なお買い物が必要なときに無理なく支払いができるのが分割払いです。通常、分割払いを利用すると、購入した金額に加えて分割手数料を支払わなくてはなりませんが、学生なら、この手数料の全額がポイント還元されます。

購入時に分割払いを指定するほか、三井住友カードで利用できる「あとから分割」でも、分割手数料が全額ポイントとして還元されますので、上手に利用してみましょう。

付与されるポイントは、毎月50,000ポイントが上限となります。

<学生ポイント適用期間例>

2025年3月ご卒業の場合

2025年12月末日までのご利用分:学生ポイント対象期間

2026年1月以降のご利用分:学生ポイント対象期間外

対象サービスは、2024年12月時点のものです。

ポイント加算や特典付与の条件・上限については、三井住友カードのホームページをご確認ください。

学生ポイント対象クレジットカードを家族カードとして保有している場合、もしくはその他ご職業(副業)を「学生」と申告している場合は、当サービスは対象となりません。

すでに対象カードを本会員として保有している方は、ご卒業予定年の12月末日のご利用分まで自動的に当サービスの対象となります。

当サービスは25歳以下の学生が対象となります。詳しくは学生ポイント詳細ページをご確認ください。

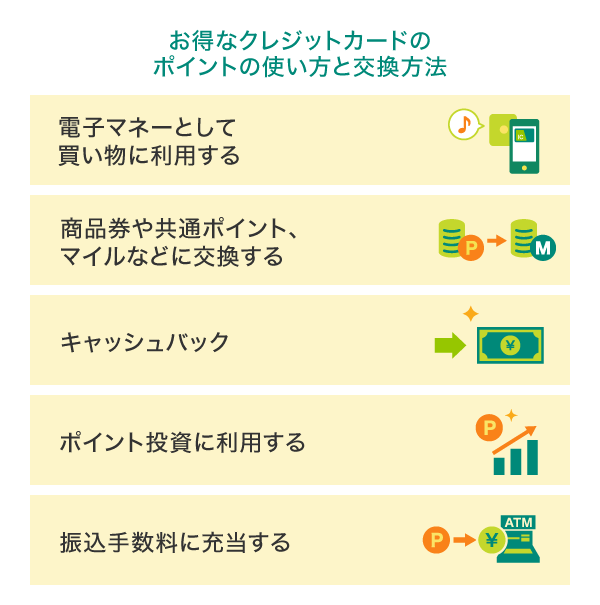

クレジットカードの利用金額に応じて貯まったポイントは、お買い物に利用できるだけでなく、お支払い金額への充当や商品券との交換などさまざまな使い道があります。

なお、クレジットカードのポイントには、一般的に有効期限があります。有効期限を過ぎるとポイント失効となってしまうため、貯めたポイントは有効期限内に使いきるように気を付けましょう。

ここからは、ポイントの使い方と交換方法について詳しく見ていきましょう。

電子マネーとして買い物に利用する

クレジットカードのポイントは、一般的に電子マネーへのチャージが可能です。貯まったポイントを電子マネーに交換することで、コンビニや飲食店など電子マネー対応店舗であればどこでも利用できます。

商品券や共通ポイント、マイルなどに交換する

デパートの商品券やギフトカードに交換したり、複数の企業・店舗が加盟できるポイントプログラムの共通ポイントに移行したりすることで、ポイントの活用方法や利用シーンが広げられます。

出張や旅行などで飛行機に乗る機会が多い人には、航空会社のマイルへの交換がおすすめです。

お支払い金額への充当

クレジットカードのポイントは、カードのお支払い金額に充当できます。充当のタイミングはカード会社によって異なるため、利用する際は必ず適用月を確認しましょう。

ポイント投資に利用する

クレジットカードによっては、貯まったポイントを国内株式、日株積立、投信積立、投資信託などの金融商品の購入代金へ充当できるものもあります。「投資に興味はあるけど、なかなかチャレンジできない」という方は、まずポイント投資から初めてみるのはいかがでしょうか。

例えば、三井住友カードにはSBI証券の投資信託が買える投信積立サービス「三井住友カードつみたて投資」や、SBI証券での取引状況に応じてポイントが貯まる「SBI証券Vポイントサービス」といったサービスがあり、VpassアプリでSBI証券の口座との連携も簡単に行うことができます。

口座連携後はアプリのホーム画面でSBI証券の資産合計を確認することができ、資産詳細画面からは、株式、投資信託などの内訳の確認のほか、指標・株価などのチェックのためにSBI証券のウェブサイトへアクセスする際もスムーズです。

振込手数料に充当する

銀行によってはポイントを振込手数料に充当することができます。三井住友銀行の口座をお持ちの方は、Vポイントを銀行の振込手数料に充てることも可能です。SMBCダイレクトでの振り込み時に「ポイント利用による割引」をお選びください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カードの「VポイントPayアプリ」は、貯めたポイントは使いやすい!

カードのご利用などで貯まったVポイントを、VポイントPayアプリ内でVポイントPay残高に移行(チャージ)後に1ポイント=1円分として使用できます。VポイントPay残高とは、アプリ内で移行・チャージしたあとの金額のことで、VポイントPayアプリ内ホーム画面の残高欄に表示される金額を指します。

VポイントPay残高は、Apple Payや Google Pay に設定のうえ、Visaのタッチ決済またはiDで決済可能です。店頭での買い物やVisa加盟店のネットショッピングなどのお支払いに利用できます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ポイント付与の対象とならない支払いは?

クレジットカードには、ポイント付与の対象とならない支払いがあります。対象とならない支払いは、クレジットカードの種類やカード会社によって変わってきますが、次の支払いは、ほとんどのクレジットカードでポイント付与対象となりません。

また、電子マネーのチャージ分も、クレジットカードによってはポイント付与対象とならないことがあります。クレジットカードのポイントを効率的に貯めたい人は、カード選びの際にポイント付与の対象となる支払いと、対象とならない支払いについて確認することをおすすめします。

クレジット払いでポイントを貯められるしくみを理解してお得に利用しよう!

ポイントを貯めやすいカードの選び方には、「よく利用するお店でポイント還元率が高いカードを選ぶ」「ポイントアッププログラムが充実しているカードを選ぶ」「加盟店が多いカードを選ぶ」といった点が挙げられます。普段のお買い物などをクレジットカード払いにすれば、利用金額に応じてポイントが還元されるしくみです。

三井住友カードなら、ポイント還元の特典が充実しているカードがありますので、この機会にぜひ検討してみてください。

よくある質問

Q1.クレジットカードのポイント還元率とは?

ポイント還元率とは、クレジットカードの利用金額に対してポイントが還元される割合のこと。一般的なクレジットカードのポイント還元率は0.5%程度ですが、「高還元率カード」と呼ばれるクレジットカードであれば、還元率1~1.25%程度となります。

詳しくは以下をご覧ください。

Q2.クレジットカードのポイントをお得に貯める方法は?

毎月決まって支払う水道光熱費などの公共料金やサブスクをクレジットカード払いにしたり、店舗やネットショップで日常的なお買い物をするとき、少額でも普段からクレジットカードでの決済をすることで、ポイントを貯めやすくなります。

詳しくは以下をご覧ください。

Q3.ポイント付与の対象とならない支払いは?

ポイント付与の対象とならない支払いは、クレジットカードの種類やカード会社によって変わってきますが、クレジットカードの年会費や再発行手数料は、ほとんどのクレジットカードでポイント付与対象となりません。

詳しくは以下をご覧ください。

「iD」は株式会社NTTドコモの商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

Google Pay は、 Google LLC の商標です。

Apple、Apple Payは、Apple Inc.の商標です。

Amazon、Amazon.co.jpおよびこれらのロゴはAmazon.com, lnc.またはその関連会社の商標です。

「LINE」はLINEヤフー株式会社の商標または登録商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年5月時点の情報のため、最新の情報ではない可能性があります。

【金融商品仲介業務に関するご注意事項】

別ウィンドウでSBI証券のウェブサイトへリンクします。

【金融商品仲介業者】

商号等:三井住友カード株式会社

登録番号:関東財務局長(金仲)第941号

別ウィンドウで「三井住友カード」のPDFを開きます。

上記ウェブサイトのコンテンツ内容は、予告なく変更・削除されることがあります。

【所属金融商品取引業者】

商号等:株式会社SBI証券 金融商品取引業者、商品先物取引業者

登録番号:関東財務局長(金商)第44号

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本STO協会、日本商品先物取引協会、一般社団法人日本暗号資産等取引業協会