副業用にクレジットカードは必要?持つべき理由とメリットを解説

2023.03.01

副業用にクレジットカードは必要?持つべき理由とメリットを解説

副業用にクレジットカードは必要?持つべき理由とメリットを解説

2023.03.01

働き方の多様化が進むにつれ、昨今ではクレジットカードを毎日の生活だけでなく、副業を行う中で利用する人が増えてきています。本業だけでなく、副業にもクレジットカードを活用することで、どのようなメリットが得られるのでしょうか。

ここでは、副業用のクレジットカードを持つべき理由とメリット、活用方法のほか、副業におすすめのクレジットカードについて解説します。

こちらもあわせてご覧ください

副業を行うときは、確定申告について正しく知っておかなくてはなりません。確定申告が必要になるのはどのようなケースなのかを、詳しくご説明します。

そもそも日本では、基本的に「申告納税制度」が採用されています。申告納税制度とは、税金を納める人がそれぞれ自分の課税所得金額と支払うべき税額を算出し、自己申告して納税する制度です。会社員の場合は、その手続きを会社が代行してくれます。しかし、個人事業主は、自分自身で確定申告をする必要があります。

確定申告の方法は大きく分けて「青色申告」「白色申告」の2種類です。申告の方法や控除内容が異なるため、それぞれの特徴を事前に確認しておきましょう。

青色申告は税務署への開業届の提出と事前の承認が必要な方法です。「複式簿記で帳簿を作る」「貸借対照表と損益計算書を添付する」などの義務がある代わり、最大で65万円の特別控除が受けられます。

一方の白色申告は事前申請が不要で簡易帳簿での申告が可能ですが、青色申告のような控除はありません。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

納税は、国民の義務です。本業でも副業でも、所得を得ていればそのことを税務署に申告して、相当分の納税をしなくてはなりません。確定申告を行わないまま放置していると「無申告」という状態になり、納めるべき税金を徴収されることに加えて、「無申告加算税」や「延滞税」を課されることがあります。

確定申告が必要かどうかは、副業で得た「収入」や「所得」の金額によって決まります。ここで、収入と所得の違いについて確認しておきましょう。

個人事業主は、事業で得た売上の額がそのまま収入となります。毎月給料を受け取る会社員の場合は、源泉徴収税額や社会保険料が天引きされる前の額です。

事業をしているなら、収入(売上)から経費を差し引いた額が所得となります。一方、会社員の場合は原則として、必要経費は認められません。代わりに、給与収入金額に応じた「給与所得控除額」が定められており、これを差し引いた額が「給与所得」となります。

会社員を本業としながら副業をしていても、確定申告が不要となる場合があります。

これは、副業で年間20万円の収入や所得を得ているかどうかが基準になりますので、「20万円ルール」と呼ばれています。それぞれのケースについて詳しくご説明します。

2ヵ所以上から給与の支払いを受けている人で、主たる給与(年末調整を受けた給与)ではない副業の給与の「収入」の合計が年間20万円以下の人は、確定申告をする必要はありません。

例えば、副業で飲食店や販売スタッフなどのアルバイトやパートの収入が、1年間で20万円以下の人なら確定申告は不要です。

アルバイトやパート以外の副業をしていて、その「所得」の合計が20万円以下の人も確定申告をする必要はありません。

例えば、副業としてアフィリエイト、手作り品の販売、ウェブライティングなどで収入を得ており、必要経費を差し引いた所得が1年間で20万円以下の人なら確定申告は不要です。

アルバイト+アフィリエイトなど、複数の副業による収入源があって、それらの収入と所得の合計金額が1年間で20万円以下の人も確定申告は不要です。

上述した「20万円ルール」は、あくまでも「所得税」に限ることなので注意が必要です。

税金には、都道府県および市区町村に支払う住民税もあります。こちらには、20万円ルールのような特例措置はありません。そのため、住民税に関しては、たとえ収入や所得の合計が年間20万円以下であっても、住民税の申告をしなくてはなりません。

なお、確定申告をしていればその申告書のデータが自動的に共有されるため、改めて住民税の申告をする必要はありません。

確定申告では、「いつどんな仕事で」「いくらの収入を得た」のかを、帳簿に記載しなければなりません。また、「何にどれだけの経費を使ったか」も、同様に記帳します。

その際、副業を始めて間もない人がやりがちなのが、生活の口座と仕事用の口座を分けていないために、両方のお金の流れがわかりづらくなってしまうことです。税務署から経費の説明を求められた場合も説明しづらく、信用度も低くなってしまうでしょう。

こうした事態に陥らないよう、副業の収入が振り込まれる銀行口座は別に作り、副業用のクレジットカードも併せて持つのがおすすめです。副業に必要なものはなるべくそのカードを使って購入するようにすることで、収入や経費の管理・計算が楽になります。

■こちらも合わせてご覧ください(法人カード活用ガイド)

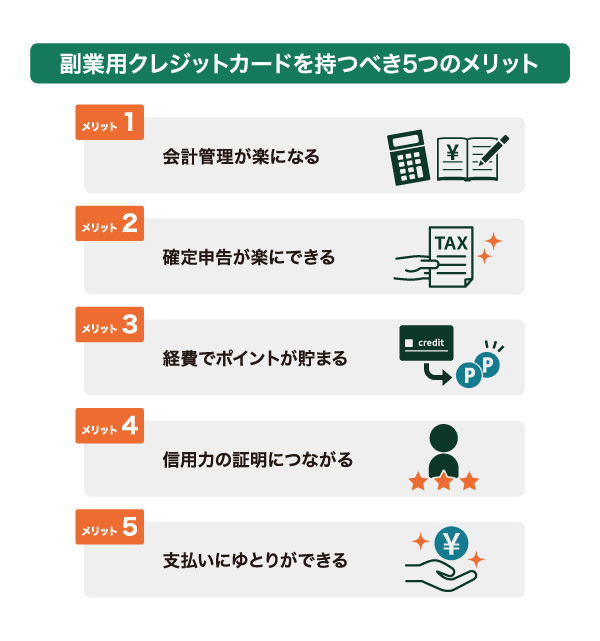

副業を行う際、具体的に副業用クレジットカードを持つことにどのようなメリットがあるのでしょうか。現金払いにはないメリットについて、詳しく紹介していきます。

副業の規模が大きくなれば、それだけ会計管理の負担も増えるでしょう。そんなときでも、クレジットカードを使用すれば、WEB明細で利用状況を確認することが可能です。利用日、利用店名、支払い金額などの情報を簡単に得られるので、会計管理がしやすくなります。

プライベートと副業用のクレジットカードが同じだと、プライベート用の支払いと副業用に購入した商品やサービスの支払いとの切り分けが難しくなります。また、プライベート用のクレジットカードを事業用に利用することは原則として禁止されていることが多いため、クレジットカードの利用規約に違反する恐れもあります。

こうした理由から、副業用に専用のクレジットカードを用意するのがおすすめです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

雑所得、事業所得、不動産所得などの必要経費が認められる副業の所得がある場合は、クレジットカードを利用することで確定申告の際の経費計算が楽になります。

使用する会計ソフトによっては、クレジットカードや金融機関の口座、Amazonアカウントなどとの連携が可能です。この機能を利用すれば、会計ソフトから未払金(次回のクレジットカード引き落とし額)と預金残高の関係を確認することができるため、仕訳処理なども容易になり、ミスを減らすことが可能です。確定申告においても会計ソフトが帳簿を自動生成してくれるため、自分で細かい計算をする必要がなくなります。

2022年1月に施行された改正電子帳簿保存法では、見積書や請求書、領収書、証憑類の取引明細などを紙で印刷する必要がなくなりました。反対に、オンライン取引の証憑類はデジタルのまま保存することが必須となりましたが、この場合はクラウドでの保存・管理、もしくはタイムスタンプの付与が必要です。

今後は、改正電子帳簿保存法を正しく理解し、ルールに沿った対応をするようにしましょう。正しい対応を怠ってしまうと、青色申告の取り消しにつながる恐れがあるため、注意が必要です。その対応のためにも、会計ソフトとクレジットカードの連携が役立ちます。

■こちらも合わせてご覧ください(法人カード活用ガイド)

事業で使用するために要した水道光熱費や通信費、交通費、広告宣伝費、接待交際費などの経費をクレジットカードで支払うことによって、支払い額に応じたポイントを貯めることができます。

現金で支払った場合は特にメリットは生じませんが、ポイント還元率が高いカードを使うことでその分プラスになります。

副業といえども、個人事業主がビジネスカードなどのクレジットカードを所有して事業に使用していれば、取引先などに対する信用につながる可能性があります。

クレジットカードを所有するには、必ず審査に通過しなければならず、利用限度額が高く設定されているほどその人の信用力の証明となります。特に、ゴールドカードやプラチナカードを発行する際には、勤続年数や収入の安定度、過去の利用履歴といった細かい部分も審査されたうえで、発行可否が決まります。

そのため、個人事業主が副業用クレジットカードを所持していることは所有者の信用力の証明になり、そのカードがゴールドカードやプラチナカードなどハイクラス向けのものであればあるほど、高い信用力の証明になるといえるでしょう。

クレジットカードは、現金と違って毎月決まった日に銀行口座から使った分の引き落としとなるため、その日数分だけ支払いが先延ばしとなります。継続的なビジネスでは売掛金が発生するため、この支払いまでの猶予があることは大きな意味を持ちます。1回払いではその日数は1~2ヵ月程度ですが、ボーナス一括払いが利用できるクレジットカードであれば、さらに長い日数のゆとりを持つことが可能です。

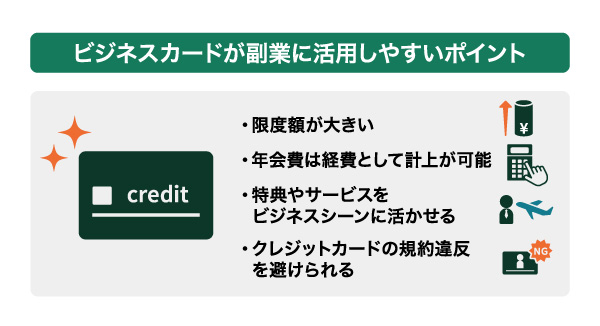

継続的に副業をする場合は、個人カードよりもビジネスカード(法人カード)を選んでおくと活用の範囲が広がります。その理由について、詳しく紹介していきます。

ビジネスカードは、個人カードよりも利用限度額が大きいのが一般的です。カード会社にもよりますが、個人カードの限度額は低いときは10万~30万円程度ということもあります。

これに対し、ビジネスカードの限度額は200万~300万円であることも珍しくありません。必要なときに余裕を持って借りられるのは、大きなアドバンテージとなるでしょう。

ビジネスカードの年会費は、確定申告の際、経費として計上することが可能です。これは、仮に副業であっても、ビジネスで利用しているのであれば同じです。

対して、個人カードの年会費を経費として計上すると、税務署から指摘される可能性があります。

■こちらも合わせてご覧ください(法人カード活用ガイド)

ビジネスカードは、付帯する特典やサービスが充実しており、さまざまなビジネスシーンで活かすことができます。

例えば、飛行機を利用する際の空港での各種サービスや、新幹線のネット予約&チケットレスサービスが利用可能など、出張時に活用できる特典が豊富です。また、多くのビジネスカードには、国内・海外の旅行傷害保険やショッピング補償が付帯していますので、補償額などをチェックしておきましょう。

プライベートの支払いに利用しているクレジットカードを「事業目的の支払い」に使うことは、各カード会社の規約で原則禁止されています。多くのクレジットカードは申し込む際に「生計費決済」「事業費決済」などの名称でカードの利用目的を選択します。生計費決済はプライベートでの利用、事業費決済は事業での利用が目的です。つまり、仕入れや経費といった事業に関することを、生計費決済を目的としているクレジットカードで支払うのは基本的にNGということです。

売上(利益)が年間数十万円程度にとどまっているのであれば、実際にそのことでペナルティを課せられることはないかもしれませんが、売上が年間100万円を超えるような場合は、カード会社から警告を受けてクレジットカードの会員資格を失う可能性もあります。規約違反を避けるためにも、ビジネスカードを持つことがおすすめです。

ひとくちにクレジットカードといっても、さまざまな種類があります。どんなクレジットカードが副業に向いているのでしょうか。副業に向くクレジットカードの選び方について、詳しく紹介していきます。

副業向けのクレジットカードを探すなら、年会費とサービスのバランスがいいカードを選びましょう。

クレジットカードは年会費無料のものから有料のものまで、幅広いラインナップがあります。副業で得た利益をできるだけ手元に残すには、経費節減のためにも年会費無料のクレジットカードがおすすめです。一方、副業の働き方によっては年会費がかかってもサービスが充実したカードが向いている場合もあります。

例えば商品の仕入れのために、週末に国内・海外を移動する可能性がある人なら、旅行傷害保険が付帯したクレジットカードが向いています。付帯保険の内容が充実していれば、年会費が有料でも選ぶ価値は十分にあるでしょう。年会費を経費として計上すれば節税にもつながります。

副業の仕事内容とクレジットカードのサービス内容を比較して、コストパフォーマンスに優れているカードを選ぶようにしましょう。

ポイント還元率が高いほど、同じ支払い額でも手元に入るポイントが多くなります。

例えば、月の仕入れが10万円として、還元率が0.5%と1%のカードでは得られるポイントが以下のように異なります。

仕入れの金額が大きくなったり副業期間が長くなったりするほど得られるポイントに差がでるため、本格的に副業をするなら少しでも還元率が高いクレジットカードがおすすめです。

クレジットカードには、空港ラウンジの無料利用や旅行傷害保険をはじめとして、さまざまな付帯サービスがあります。選ぶクレジットカードによって特典内容が全く異なるので、副業に役立つ特典が得られるクレジットカードを選びましょう。

付帯サービスが充実するほど年会費が高額になる点を踏まえ、年会費とサービス内容のバランスが取れたカードを探して選びましょう。

高校生を除く満18歳以上の法人代表者、個人事業主(副業・フリーランスを含む)の方向けの法人カードです。カードランク別に三井住友カード ビジネスオーナーズ(一般)、三井住友カード ビジネスオーナーズ ゴールド、三井住友カード ビジネスオーナーズ プラチナプリファード(満20歳以上が対象)の3種類があります。

ベンチャーやスモールビジネスシーンに必要な経費管理の一元化といった法人カード機能とともに、ビジネスユースでのご利用もお得になるポイント還元や年会費永年無料(※)などの特典も付帯します。

スタートアップ企業やフリーランス、副業で活躍される方のビジネスを後押しする、利便性とメリットを兼ね備えています。

三井住友カード ビジネスオーナーズ(一般)は年会費永年無料となります。

三井住友カード ビジネスオーナーズ ゴールドは条件達成で翌年以降、年会費永年無料となります。

三井住友カード ビジネスオーナーズ プラチナプリファードは年会費33,000円(税込)となります。

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

副業用クレジットカードにおすすめ!

三井住友カード

ビジネスオーナーズ(一般)

年会費:永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~1.5%

三井住友カード

ビジネス

オーナーズ(一般)

副業用クレジットカードにおすすめ!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大16,000円相当プレゼント!

最大16,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

登記簿謄本・決算書

提出不要

個人カードと2枚持ちで

ポイント

最大

1.5%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

あらゆるビジネスシーンでサポート!

三井住友カード

ビジネスオーナーズ ゴールド

年会費:5,500円

※条件達成で翌年以降永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~2%

三井住友カード

ビジネス

オーナーズ ゴールド

あらゆるビジネスシーンでサポート!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大55,000円相当プレゼント!

最大55,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

年間100万円のご利用※1で

毎年10,000ポイント還元

+

翌年以降年会費永年無料

条件達成で

ポイント

最大

2%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

ポイント特化型ビジネスカード!

三井住友カード

ビジネスオーナーズ

プラチナプリファード

年会費:33,000円(税込)

限度額:~9,999万円

※所定の審査有り

国際ブランド:

ポイント還元率:1%~10%

三井住友カード

ビジネスオーナーズ

プラチナプリファード

ポイント特化型ビジネスカード!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大65,000円相当プレゼント!

最大65,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

ポイント

最大10%還元※1

利用特典

最大

40,000円

相当進呈

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

副業用のクレジットカートを持つべき理由やメリット、活用方法などについて解説しました。副業用のビジネスカードを持つことで、副業を今よりスムーズに行うことができます。さらに、経費の支払いでポイントを貯めることができたり、ビジネスシーンで使える各種サービスが付帯していたりと、特典も満載です。

副業をしている方で、まだ副業用クレジットカードをお持ちでない方は、この機会にぜひ発行してみてはいかがでしょうか。

■こちらも合わせてご覧ください(法人カード活用ガイド)

よくある質問

Q1.副業をするには、副業用のクレジットカードは必要?

絶対に必要というわけではありませんが、本格的に副業を始めるのであれば、副業用クレジットカードが役立つでしょう。事業に必要なものなどを購入する経費にあたる支払いは、私用のクレジットカードではなく副業用のクレジットカードで決済するのがおすすめです。そうすることで、明確に公私の区別をつけることが可能になり、お金の流れを正確に把握することができます。

詳しくは以下をご覧ください。

Q2.副業用にクレジットカードを作るメリットは?

会計管理と確定申告が楽になることが、メリットとして挙げられます。さらに、ポイントが貯まる、信用力の証明につながる、支払いにゆとりができることもメリットです。また、改正電子帳簿保存法が施行されたことにより、紙の領収書がクレジットカードの利用明細データで代替できるようになったため、現在ではオンライン上で取引の記録を残したいと考える個人事業主が増えています。利用記録がすべてデータで記録できる点においても、副業用のクレジットカードを持つメリットになるといえます。

詳しくは以下をご覧ください。

Q3.副業用のクレジットカードをビジネスカードにすると良い理由は?

ビジネスカードのほうが個人用カードと比べて限度額が大きく、ビジネスで使いやすいのが最も大きな理由です。ほかにも、年会費を経費に計上できる、特典・サービスをビジネスに活用できる、規約違反を避けられるといった点も理由として挙げられます。

詳しくは以下をご覧ください。

岐阜県大垣市出身。1996年一橋大学卒業。税理士としてのキャリアは20年以上。税理士法人みらいサクセスパートナーズの代表として、会計・税務を軸に複数の会社取締役・監査役にも従事。

【保有資格】CFP® 、税理士

税理士法人みらいサクセスパートナーズ

Amazonは、Amazon.com, Inc.またはその関連会社の商標です。

2023年3月時点の情報なので、最新の情報ではない可能性があります。

あわせて読みたい記事