銀行系クレジットカードの特徴やメリットとは?

2025.07.02

銀行系クレジットカードとは?特徴やメリット・デメリット、おすすめの理由を解説

銀行系クレジットカードの特徴やメリットとは?

2025.07.02

クレジットカードはさまざまな企業から発行されています。比較的簡単に作れるものもあれば審査が厳しいものもあり、それぞれメリットや付帯するサービスも異なります。その中で銀行系クレジットカードには、どんなメリットや注意点があるのでしょうか。

まずは、クレジットカードの種類を確認し、銀行系クレジットカードの特徴を詳しく見ていきましょう。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

クレジットカードの系統

クレジットカードは、日本国内だけでも1,000種類以上あるといわれており、カードに付帯する特典やサービスも、さまざまです。

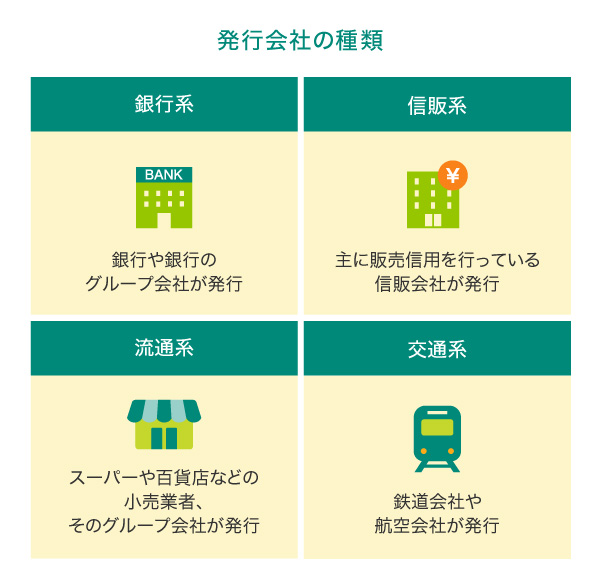

クレジットカードの種類は多様ですが、発行元会社の系統によって「銀行系」「信販系」「流通系」「交通系」の4タイプに大きく分けることができます。

系統ごとにクレジットカードの特徴は異なるため、選ぶ際にはこの4つの系統の違いを知っておくことが大切なポイントです。

ここでは、銀行系クレジットカードを含む4つの系統について、どのような特徴があるのかをご紹介しましょう。

銀行系クレジットカード

銀行や銀行のグループ会社によって発行されているクレジットカードです。銀行系クレジットカードは、メガバンクから地方銀行まで、全国の多くの銀行から発行されています。

銀行系クレジットカードならではの特徴

銀行系クレジットカードならではの特徴は、信頼性が高い点です。また、セキュリティ面が充実しているカードが多く、安心して使えるでしょう。流通系や交通系に比べるとポイントの還元率は低めな印象がありますが、ポイント還元率がアップするキャンペーンやサービスも行っており、そのうえ安心・安全に使えることが最大のメリットです。

また、銀行系クレジットカードのゴールドカードやプラチナカードは、特典が充実しているので、検討してみてもいいでしょう。

そのほか、銀行系クレジットカードは、発行元の銀行口座を引き落とし口座に設定して連携すると、ATM手数料が優遇されるといった特典もあります。

デビットカードとの違い

クレジットカードとデビットカードの最大の違いは支払いのタイミングです。デビットカードは買い物と同時に銀行口座から即時引き落としされる「即時支払い」方式で、口座残高の範囲内でしか利用できません。一方、クレジットカードは、カード発行会社が設定している期日にまとめて支払う「後払い」方式です。

クレジットカードは、利用限度額内なら口座残高を超える買い物も可能で、分割払いやリボ払いなどの支払い方法を選べます。一般的に銀行系クレジットカードのほうが旅行保険や各種優待サービスなど特典が充実していますが、使い過ぎが心配な場合はデビットカードを選ぶのもよいでしょう。

どちらも銀行が発行するカードですが、目的や使い方によって選び分けることがポイントです。

信販系クレジットカード

信販会社が発行会社となっているクレジットカードです。信販会社は、主に販売信用を行っている会社です。販売信用とは、商品およびサービスの代金を立て替えて支払い、後から利用者に請求する形式のことです。

信販系クレジットカードならではの特徴

信販会社は、日本で本格的にクレジットカードの発行が始まった1960年代からクレジットカード事業に参入し、ノウハウを積み重ねてきました。長い歴史を通して培われた安定感と、さまざまなニーズに応える多彩なラインナップが、信販系クレジットカードの特徴です。提携店でポイントが加算されたり優待価格で利用できたり、保険が充実していたりなど、カードのグレードや特典・付帯サービスが幅広く、ライフスタイルに合ったカード選びができます。

流通系クレジットカード

スーパーや百貨店などの小売業者およびそのグループ会社が発行するクレジットカードです。

流通系クレジットカードならではの特徴

流通系クレジットカードの一番の魅力は、生活密着型であることです。

例えば、日用品や食料品のお買い物によく利用するスーパーや、セールの時期にまとめ買いすることが多いデパートのクレジットカードなら、割引やポイント還元といったサービスを受けられます。また、利用額によってクレジットカードの年会費が無料になる場合もあります。

流通系クレジットカードは、そのお店を利用するお得意さまの満足度向上や、顧客のリピーター化を目的に発行されていることが多いため、サービス内容や審査基準がほかのカード会社と異なる場合もあります。

交通系クレジットカード

鉄道会社や航空会社が発行している交通系クレジットカードです。

交通系クレジットカードならではの特徴

ICカード乗車券の機能が付いている交通系クレジットカードの場合、オートチャージ機能を利用することで、自分でICカードにチャージをする必要がなくなります。改札機にタッチした際、ICカードのチャージ残高が設定した金額以下になっていると、自動的にクレジットカードからチャージされます。

これにより、金額不足で改札を通れないことも起きなくなります。

また、航空会社発行のクレジットカードであれば、ショッピングでマイルを貯めることもできます。国内・海外の旅行傷害保険が付帯していることも多いので、出張や旅行などで飛行機に乗る機会が多い人なら、1枚は持っておくと安心です。

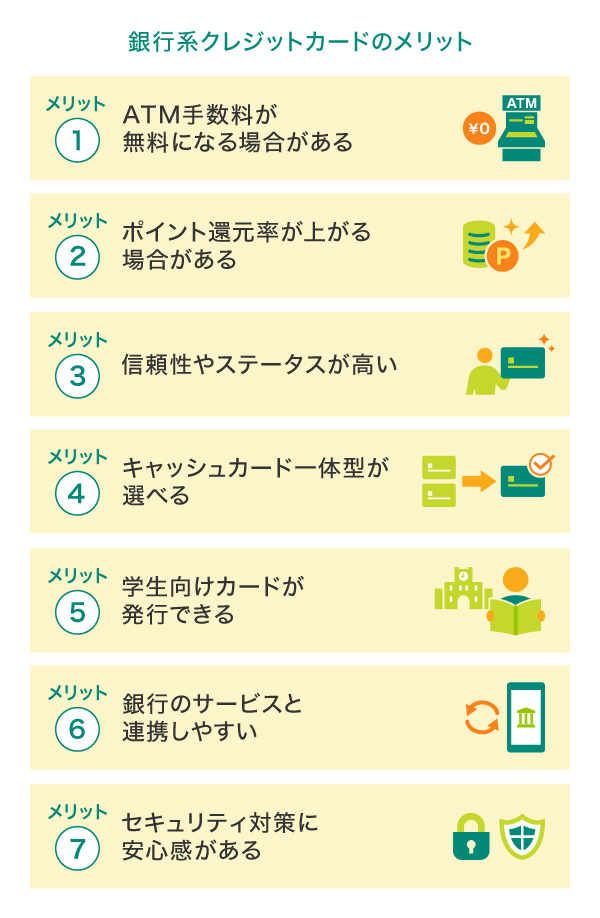

銀行系クレジットカードのメリットとは?

ここからは、銀行系クレジットカードのメリットについて詳しくご紹介します。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

1.ATM手数料が無料になる場合がある

銀行系クレジットカードでは、引き落とし口座を系列銀行に設定するとATM手数料が無料になるなど、特典がついている場合があります。

ATMの利用手数料や時間外手数料は、1回の金額は安くても、余計な出費となります。特に、日中の時間帯は仕事が忙しく、なかなかATMに行けないという人には、時間外手数料が無料なのはうれしい特典でしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

2.ポイント還元率が上がる場合がある

最近は、銀行系クレジットカードでもポイント還元率を上げる動きがみられています。入会時にポイントがプレゼントされたり、コンビニなど特定の店舗での利用でポイント還元率がアップしたりするサービスを展開していることがあり、便利で使いやすくなっています。

また、クレジットカードの種類によっては、給与や年金の受取口座を指定銀行に設定したり、住宅ローンの契約を指定銀行で行ったりすることで、ポイント還元率が高くなることもあります。

3.信頼性やステータスが高い

銀行系、信販系、流通系、交通系の4つの系統に分けられるクレジットカードの中でも、銀行系クレジットカードは特に入会時の審査が厳しいため、信頼性があるカードといえます。

一般カードよりもランクの高い、ゴールドカードやプラチナカードが用意されている銀行系クレジットカードも多くあります。カードによっては銀行名またはその名称の一部がカードの名前に入っているため、信頼感やステータス感が高いと感じられることが多いようです。

将来的にステータスのあるカードを持ちたいと考えている人は、早めに銀行系クレジットカードを作っておくといいでしょう。

4.キャッシュカード一体型が選べる

銀行系のクレジットカードには、銀行のキャッシュカードとクレジットカードが1枚になっている、キャッシュカード一体型のものもあります。2枚分の役割が1枚のカードになりますので、財布の中でカードがかさばりません。

5.学生向けカードが発行できる

銀行系クレジットカードでは、学生向けカードが発行できることもあります。学生は収入が安定していないこともあり、利用限度額が低く設定されていたり、キャッシングに制限があったりすることが多いですが、見方を変えると、学生が安心して利用できるクレジットカードだといえます。

学生のうちから、利用履歴であるクレジットヒストリー(クレヒス)を積むことができるのもメリットのひとつです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

6.銀行のサービスと連携しやすい

銀行系クレジットカードの魅力的なメリットには、発行元の銀行サービスとスムーズに連携できることもあげられます。同じ銀行の口座と紐付けることで、ATMの時間外手数料や他行振込手数料の優遇などの特典を受けられます。また、給与振込や公共料金の引き落とし口座として利用すると、ポイント還元率がアップするプログラムも多くあります。

インターネットバンキングやスマホアプリから口座残高とカード利用状況を一元管理できるため、普段から利用している銀行のサービスをより便利に活用できるのも魅力です。

7.セキュリティ対策に安心感がある

銀行系クレジットカードは、金融機関ならではの堅固なセキュリティ体制が特徴的です。

多くの銀行系カード会社では、24時間体制での不正利用モニタリングを実施し、普段と異なる利用パターンを検知すると迅速に対応します。オンラインショッピングの安全性を高める「本人認証サービス(3Dセキュア)」やワンタイムパスワードも一般的に導入されており、第三者によるなりすまし利用を防止します。

また、フィッシング詐欺などの新たな脅威に対する会員向け啓発活動にも積極的です。万が一不正利用された場合の補償制度も整備されているため、高い安心感を持ってカードを利用できることは、銀行系クレジットカードの大きなメリットといえるでしょう。

銀行系クレジットカードのデメリットとは?

銀行系クレジットカードにはさまざまなメリットがありますが、いくつかのデメリットも存在します。導入の際にはこれらのポイントを踏まえた上で、総合的に判断することをおすすめします。

銀行系クレジットカードのデメリットについて詳しく見ていきましょう。

引き落とし口座が選べない場合がある

銀行系クレジットカードの注意点として、引き落とし口座を自由に指定できないケースがあります。一般的なクレジットカードではさまざまな金融機関の口座を設定できますが、銀行系クレジットカードは選択できる引き落とし口座が限定されている場合があります。

特にキャッシュカード一体型では、引き落とし口座が発行元または提携先の銀行口座に限定されるケースがほとんどです。また、銀行系クレジットカードの種類によっては、特定の金融機関の口座しか設定できないものもあります。

年会費がかかる場合がある

信販系や流通系カードなど他系統のカードと比較すると、銀行系クレジットカードは年会費が必要なカードが多い傾向にあります。近年は年会費無料のクレジットカードも増えていることから、この点は銀行系カードのデメリットといえるでしょう。

ただし、多くの銀行系クレジットカードでは「年間で一定回数以上の利用」や「特定のサービスへの加入」などの条件を満たせば年会費が無料になるケースもあります。また、旅行保険や優待サービスなど、年会費以上の価値があるサービスや補償が付帯していることが一般的です。

クレジットカードを選ぶ際には、年会費の有無だけでなく、自分の利用スタイルに合ったサービス内容や特典も含めて総合的に検討することが大切です。

審査が厳しい

銀行系クレジットカードは、ほかの系統のカードと比較して審査基準が厳格な傾向があります。属性情報と信用情報が審査されるといわれており、これは銀行が金融機関として顧客の返済能力を重視する姿勢の表れです。

利用限度額が高めに設定されていることが多く、支払い滞納時のリスクも大きいため、収入や職業、役職、クレヒスなどをより厳密に審査します。そのため、安定した収入がない方や信用情報に問題がある方は、審査に通りにくい場合があります。

ただし、厳しい審査を通過して発行されるという点は、そのカード保有者の信用度が高いことの証明にもなります。審査のハードルは高いものの、それだけ信頼性の高いカードといえるでしょう。

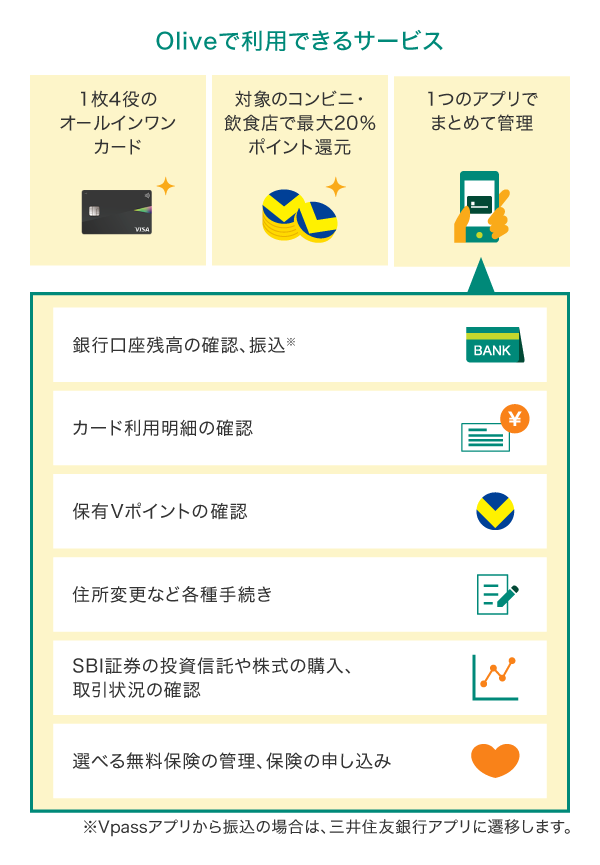

モバイル総合金融サービス「Olive(オリーブ)」で口座や決済をまとめて管理

Oliveは三井住友フィナンシャルグループが提供するモバイル総合金融サービスです。専用アカウント(Oliveアカウント)を作成することで、1つのアプリで口座・決済・証券・保険・ローンなどをまとめて管理できます。

OliveにはOlive専用アプリが特にないため、「三井住友銀行アプリ」または三井住友カードの「Vpassアプリ」のどちらからもアクセスが可能です。

アプリやカード、サービスが増えて把握が難しくなったキャッシュレスを1つにまとめ、管理や適切な使い分けを助けてくれます。以下がOliveでご利用いただけるサービスです。

別ウィンドウで「三井住友銀行」のウェブサイトに遷移します。

Oliveアカウントを作成すると、クレジット・デビット・ポイント払いを切替えできる「Oliveフレキシブルペイ」が発行されます。後払いの「クレジットモード」、カード支払いと同時に口座から即時引き落とされる「デビットモード」、貯まったVポイントで支払う「ポイント払いモード」の3つの支払い機能が一体となり、三井住友銀行のキャッシュカードとしても機能するオールインワンカードです。

Visaが開発した新機能(複数の支払い方法を1つのカードに集約・決済方法選択)を使用することについて世界初(2023年1月時点/Visa調べ)

3つの支払い機能(クレジット・デビット・ポイント払い)の切替えは、アプリ上でボタンをタップするだけ。持ち歩くカードも1枚にまとまるのでお財布がかさばりません。

Oliveフレキシブルペイは券面にカード番号・有効期限・セキュリティコード、そして口座番号が表記されていないナンバーレスカード。セキュリティ面がより強固になり、安心・安全です。カード情報はアプリから簡単に確認できます。

Vポイントがもっと貯まる

Vポイントがもっと貯まる

Oliveフレキシブルペイ

(一般)

Oliveフレキシブルペイ(一般)

| 年会費: |

無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

一般カードなら

年会費 永年無料

毎月選択可能な

4つの特典

Vポイントアップ

プログラムで

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ(一般)はVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるゴールドカード

Vポイントがもっと貯まるゴールドカード

Oliveフレキシブルペイ

ゴールド

Oliveフレキシブルペイ

ゴールド

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

毎月選択可能な

4つの特典

Vポイントアップ

プログラムで

ポイント還元最大20%

※2・3・4・5

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ ゴールドはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率となります。

※5 スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるプラチナカード

Vポイントがもっと貯まるプラチナカード

Oliveフレキシブルペイ

プラチナプリファード

Oliveフレキシブルペイ

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎月選択可能な

4つの特典

Vポイントアップ

プログラムで

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ プラチナプリファードはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

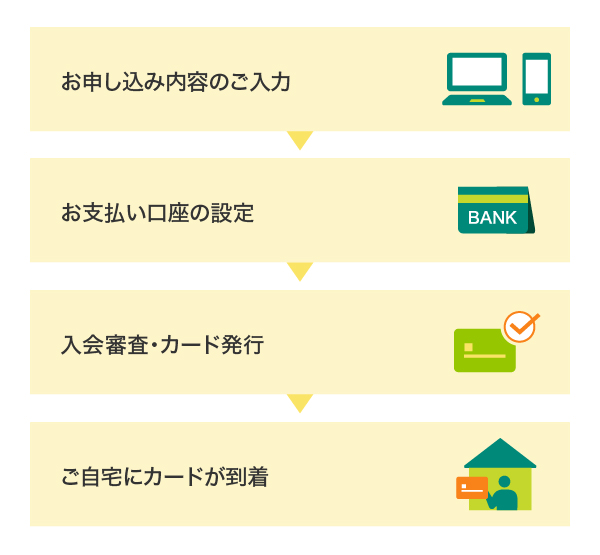

銀行系クレジットカードの作り方

一般的なクレジットカードと同様に、銀行系クレジットカードはインターネットや店頭でお申し込みをして審査を通過すると、発行されるようになっています。お申し込み手順は、一般的なクレジットカードとほとんど変わりません。

銀行系クレジットカードにお申し込みが可能な人は、学生や専業主婦の方も含まれている場合がほとんどです。クレジットカードの種類によっては収入の有無や金額はさほど重視されておらず、過去のクレジットカードの利用履歴や、信用情報に問題がなければ審査に通過しやすいといわれています。無事審査に通り、手元にクレジットカードが届けば、問題なく利用を開始することができます。

ただし、ほかの系統のカードよりも審査が厳しく、発行まで時間がかかる場合があります。特にキャッシュカード一体型など複数の機能を持つクレジットカードの場合は、一般的なカードよりも発行まで時間がかかる傾向があるため、使う予定がある場合は早めに申し込むようにしましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ここからは、お申し込みに必要なものや、お申し込みから利用開始までの流れについて見ていきましょう。

銀行系クレジットカードのお申し込みに必要なもの

銀行によって詳細は異なりますが、一般的に銀行系クレジットカードを申し込むにあたって必要なものには、下記のようなものがあります。クレジットカード会社によって必要書類は異なりますので、事前にホームページで確認しておきましょう。

本人確認書類

また、クレジットカードを申し込む際に、利用代金を引き落とすための口座情報が必要になるため、キャッシュカードや通帳を準備しておくといいでしょう。

なお、銀行系クレジットカードを申し込む際、クレジットカードの発行元である銀行の口座開設が必須となるケースは多くあります。引き落とし口座として指定できるのは、発行元の銀行に限るという制約がある場合もあります。

さらに、郵送や店頭で申し込む際は、従来どおり引き落とし口座の銀行届出印が必要となります。インターネット申し込みであれば、印鑑不要なケースが増えており、とても便利です。

インターネット申し込み

郵送・店頭申し込み

インターネットでのお申し込みからご利用までの流れ

インターネット経由でクレジットカードを申し込む場合の、カード選びから発行までの流れは以下のとおりです。

まずはクレジットカードの特徴を比較・検討し、作りたいカードを決めたら、申し込み専用ページを開き入力欄に必要事項を入力します。引き落とし口座の設定もオンラインで行うことができます。

インターネットによる申し込みが完了すると、必ず行われるのがカード会社による審査です。なお、カード会社のサイトで、クレジットカードの発行状況が確認できることもありますので、進捗が気になる場合はチェックしてみましょう。

カード会社の審査を通過すると、指定した受け取り住所へクレジットカードが発送されます。

郵送でのお申し込みからご利用までの流れ

各カード会社に郵送で申込書を提出して、クレジットカードを申し込むこともできます。申込書はインターネットや電話でカード会社に資料を請求するか、銀行や提携先の店舗で配布しているパンフレットなどで入手可能です。

申込書に記入する内容は、インターネットと変わりはありません。口座振替用紙に、カード利用代金を支払う口座情報を記入し、本人確認書類のコピーを添付して送付します。カード会社に郵送物が到着すると審査が行われ、審査通過後にクレジットカードが発送されます。

店頭でのお申し込みからご利用までの流れ

店頭でお申し込みの際は、事前に来店予約をしましょう。待ち時間の短縮につながり、スムーズに手続きができます。

窓口では銀行員の説明に従って申込書に記入し、その場で仮審査を受け、仮カードを受け取ります。支払い口座を設定したら、申し込みは終了です。本審査を経て、クレジットカードが発送されます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

申し込み方法別の本人確認方法とメリット・デメリット

「インターネット」「郵送」「店頭」について、それぞれ本人確認の方法やメリット・デメリットに違いがあります。それぞれの特徴を比較して、ご自身に合った方法での申し込みを検討してみましょう。

三井住友カードのメリットとは?

銀行系クレジットカードの代表格である、三井住友カードのメリットをご紹介します。銀行系クレジットカードを検討中の人は、ぜひ参考にしてみてください。

セキュリティ性が高くて安心

三井住友カードは、徹底したセキュリティ対策によって安心してカードを利用できる環境を整えています。24時間365日体制の不正利用モニタリングシステムが不審な取引を即座に検知し、お客さまの資産を守ります。

革新的な「ナンバーレス(NL)」カードは、券面にカード番号などを表示せず、情報の盗み見を防止。カード情報はVpassアプリで安全に確認できます。また、「カードレス(CL)」は、スマホの操作だけで完結するため、物理的なカード紛失のリスクがありません。

さらに、リアルタイム利用通知や利用制限サービスなど、お客さまご自身で設定できるセキュリティ機能も充実しています。万が一のトラブル発生時の対応体制も整っており、安心・安全にカードライフを楽しめます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

最短10秒の即時発行に対応!

三井住友カードでは、インターネット上でお申し込みいただくと「最短10秒」でクレジットカード番号を発行するサービスを提供しており、発行されたクレジットカード番号は、すぐにネットショッピングでご利用いただけます。さらに、Apple Payや Google Pay™ などのモバイル決済などに登録することで、実店舗でのお買い物も可能となります。なお、プラスチックカードは後日郵送されます。

即時発行できない場合があります。

最短10秒で審査が完了されない場合があります。

三井住友カードでは現在クレジットカードの店舗受け取りは行っておりません。

お得なポイント制度が盛りだくさん

三井住友カードは、ご利用金額の合計200円(税込)につき「Vポイント」が1ポイント(0.5%)貯まります。Vポイントは、カードのご利用などに応じてポイントがもらえ、貯まったポイントはVポイントPayアプリを利用したお買い物で使用したり、お支払い金額への充当のほか、景品との交換や他社ポイントプログラムへ移行したりすることができます。

お得なポイント制度

こちらもあわせてご覧ください

こちらもあわせてご覧ください

対象の三井住友カードなら、ポイント還元率が7%!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード ゴールド(NL)をスマホでのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

また、三井住友カード プラチナプリファードなら、スマホのVisaのタッチ決済でのお支払いで、「プリファード特約店」として、通常のポイント分1%に加えて+6%ポイント還元となります。

Oliveフレキシブルペイについて、クレジットモードのご利用のみ対象です。

OliveフレキシブルペイはVisaブランドのみの発行となるため、Mastercardタッチ決済はご利用いただけません。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

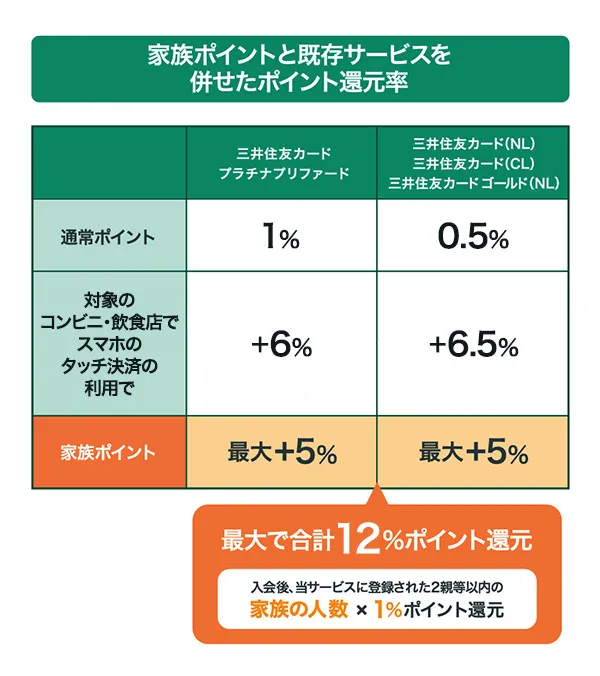

家族ポイントなら、対象のコンビニと飲食店でスマホでのタッチ決済利用でポイント還元率が最大12%!

「家族ポイント」は、三井住友カードの対象のクレジットカードを持っている家族を登録して、対象のコンビニ・飲食店で利用すると、登録した家族の人数分×1%のポイント還元率がアップするサービスです。登録できる家族は2親等までで、最大+5%のポイントが還元されます。

最大9人まで登録ができますが、6人以上の場合でも+5%還元となります。

さらに、対象の三井住友カードなら、通常のポイント200円(税込)につき1ポイント(0.5%)に加えて、対象のコンビニ・飲食店でスマホでのVisaのタッチ決済、Mastercardタッチ決済またはモバイルオーダーのご利用で+6.5%が還元されるので、家族ポイントと合わせれば、最大で12%のポイント還元!

三井住友カード プラチナプリファードなら、通常のポイント還元率1%に加えて、対象のコンビニ・飲食店での利用で+6%還元されるので、同じく家族ポイントと合わせて最大12%のポイント還元率となります。

スマホのタッチ決済またはモバイルオーダーのご利用で7%ポイント還元が適用された場合の還元率です。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。 Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

通常のポイント分を含んだ還元率です。

スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくは「家族ポイント」のサービス詳細ページをご確認ください。

最大12%ポイント還元を受けるには取引条件があります。

対象カードを登録したバーコードなどのスマホ決済アプリのご利用分は、ポイント加算の対象となりません。

対象店舗のネットショッピング、配達サービスなどのご利用は、ポイント加算の対象となりません。

詳細は以下ホームページをご確認ください。

三井住友カードでは、個人の好みに合わせておすすめされるクーポンを使ってお買い物したり、サイト経由でネットショッピングをしたりすると、いつもよりお得にお買い物ができます。

特典付与率は予告なく変更になる場合があります。

商品代金のご請求時に通常の0.5%分が付与されますが、上乗せとなる特典につきましては、ご請求月と異なる場合があります。

ご利用の際は、各ショップの特典付与条件とご利用上の注意を必ずご確認ください。

Vクーポンご利用分として付与される上乗せ特典は、カードの商品性にかかわらず、各ショップの特典付与対象のご利用金額200円(税込)につき 1ポイントまたは1円として計算されます。

一部の提携カード、法人カードはご利用いただけません。

三井住友カードでは、つみたて投資をすることで資産形成と同時にVポイントも貯まります。

毎月の積立金額に応じて最大3%のVポイントが付与されます。例えば、ポイント付与率最大3%の三井住友カード プラチナプリファードで毎月10万円を積み立てた場合、1年間で最大36,000ポイントが貯まります(年間のカード利用金額が500万円以上の場合)。

貯まったVポイントは1ポイント=1円として、国内株式や投資信託の購入、ポイント投資にも利用可能。日常利用では店舗での買い物やカードのお支払い金額への充当、振込手数料の割引にも使えます。つみたて投資とカード利用を組み合わせることで、効率的な資産形成が実現できる魅力的なサービスです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

銀行系クレジットカードの三井住友カードが発行している、おすすめのカード

ここからは、三井住友カードが発行しているプロパーカードの中から、おすすめの3種類のカードをご紹介します。銀行系クレジットカードの信頼性はそのままに、利便性に富んだカードが用意されています。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)、三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

ポイント特化型のプラチナカード

ポイント特化型のプラチナカード

三井住友カード

プラチナプリファード

三井住友カード

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~10% |

|---|

限度額: |

~500万円 |

国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎年、継続利用で 1

最大40,000

ポイント

特約店の利用で

獲得ポイント 2

最大+9%

※1 毎年、前年100万円ご利用ごとに10,000ポイントプレゼント。

※2 特典付与の条件は、必ず三井住友カードのホームページをご確認ください。

1枚持っていると安心な銀行系クレジットカード

銀行系クレジットカードは信頼性が高く、初めて持つクレジットカードにおすすめです。また、同じ系列の銀行口座と連携することで、ATM手数料が無料になるなど、優遇条件がある点も大きな魅力といえるでしょう。

銀行系クレジットカードを検討する際には、口座をお持ちの銀行グループでクレジットカードを取り扱っているかどうか、まずは確認してみてください。

よくある質問

Q1.銀行系クレジットカードの定義とは?

銀行系クレジットカードとは、銀行や銀行のグループ会社によって発行されているクレジットカードのことです。銀行系クレジットカードは、メガバンクから地方銀行まで、全国の多くの銀行から発行されています。

詳しくは以下をご覧ください。

Q2.銀行系クレジットカードのメリットは?

銀行系クレジットカードのメリットは多岐にわたります。ATM手数料無料の特典や、銀行取引との連携でポイント還元率アップの可能性もあります。キャッシュカード一体型のタイプを選べば財布がかさばりません。また、高い信頼性と銀行サービスとの連携のしやすさも魅力です。さらに24時間モニタリングなどセキュリティ対策が充実しているため、安心して利用できます。

詳しくは以下をご覧ください。

Q3.銀行系クレジットカードの作り方は?

銀行系クレジットカードは、インターネットまたは店頭、郵送で申し込むことができます。銀行の店頭にお申込用紙が用意されており、記入後に郵送して申し込める場合もあります。

詳しくは以下をご覧ください。

Visaが開発した新機能(複数の支払い方法を1つのカードに集約・決済方法選択)を使用することについて世界初(2023年1月時点/Visa調べ)

Apple、Apple Payは、Apple Inc.の商標です。

Google Pay は Google LLC の商標です。

「iD」は株式会社NTTドコモの商標です。

MastercardはMastercard International Incorporatedの登録商標であり、2つ連なる円のデザインは同社の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年7月時点の情報のため、最新の情報ではない可能性があります。

【投資信託に関するご注意事項】

「手数料について」

各商品等への投資に際してご負担いただく手数料等につきましては、SBI証券WEBサイトの当該商品等のページをご確認ください。

【金融商品仲介業務に関するご注意事項】

別ウィンドウでSBI証券のウェブサイトへリンクします。

【金融商品仲介業者】

商号等:三井住友カード株式会社

登録番号:関東財務局長(金仲)第941号

別ウィンドウで「三井住友カード」のPDFを開きます。

上記ウェブサイトのコンテンツ内容は、予告なく変更・削除されることがあります。

【所属金融商品取引業者】

商号等:株式会社SBI証券 金融商品取引業者、商品先物取引業者

登録番号:関東財務局長(金商)第44号

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本STO協会、日本商品先物取引協会、一般社団法人日本暗号資産等取引業協会