専業主婦(主夫)におすすめのクレカと審査のポイントを解説

2025.12.08

専業主婦(主夫)におすすめのクレジットカードと審査のポイントや選び方などを紹介!

専業主婦(主夫)におすすめのクレカと審査のポイントを解説

2025.12.08

ショッピングの機会が多い専業主婦/専業主夫にも、クレジットカードがおすすめです。クレジットカードを利用すると、ポイントが貯まる、利用明細を家計簿代わりできるなど、さまざまなメリットが得られます。

ここでは、無収入の専業主婦でもクレジットカードの審査に通るのか、専業主婦のクレジットカードの選び方や、専業主婦におすすめのカードをご紹介します。

この記事でわかること

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

専業主婦でもクレジットカードは作れる?

結論からいうと、専業主婦で収入がなくても、新しいクレジットカードを作成することは可能です。専業主婦がクレジットカードを作る場合、主に以下の2つのケースがあります。

本会員カードとは、申し込んだ本人が審査対象となるカードです。一方、家族カードは本会員の追加カードなので、家族カードの利用枠は本会員に含まれます。本会員と家族会員の利用金額は、まとめて本会員名義の銀行口座から引き落とされるしくみです。

なお、本会員・家族会員に関係なく、各カードの名義は個人となるため、家族同士でもカードの貸し借りをしてはいけません。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

専業主婦でもクレジットカードの審査に通る?

専業主婦の方も本会員カードを作ることができますが、審査に通るには、本人に一定以上の支払い能力があるかどうかが重要なポイントとなります。

クレジットカードを申し込むと、カード会社は支払い能力を確かめるために申込者の審査を実施します。これは貸し倒れのリスクがないことを判断することが主な目的です。

しかし、ほとんどのカード会社では、配偶者など家族の年収を含めた世帯年収や預貯金、信用情報など、申込者本人の収入以外の項目も審査のうえ、専業主婦でもクレジットカードを発行できるかが判断されます。

なお、基本的に、各カード会社から審査の内容が開示されることはありません。

三井住友カードの場合、「審査状況照会」ページから、審査状況や結果を確認することができます。また、インターネット入会の方には、審査結果をメールにてご連絡します。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

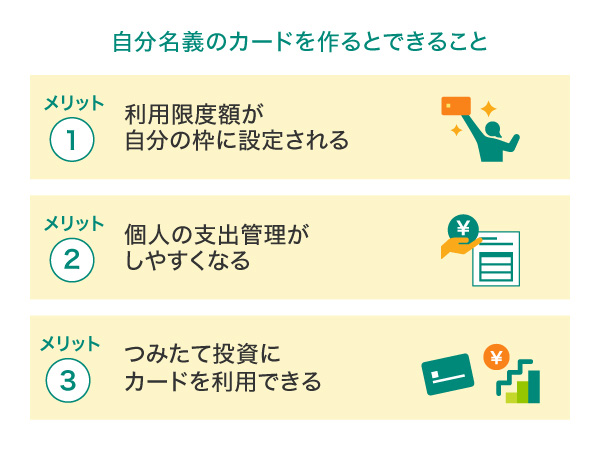

専業主婦が本会員カードを作るとできること

先述したとおり、家族カードの場合、お支払い口座の名義は本会員になります。家族名義ではなく本会員カードを作ることにより、以下のようなことが可能になります。

利用限度額が自分の枠に設定される

本会員カードを作ると、利用限度額(利用枠)もご自身の枠で設定されます。

家族カードは本会員の利用限度額の範囲内でしか利用ができません。「自分用のパソコンを分割払いで購入したい」など、高額な商品の購入を検討しているときなどは、自分の利用限度額の範囲で自由に利用しやすい本会員カードの方が使いやすいでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

個人の支出管理がしやすくなる

本会員カードを持つと、利用明細も個別に発行されるので、個人の支出も管理しやすくなります。家族カードの利用分は、本会員カードの利用明細にまとめられるのが一般的です。そのため、自分の利用分を本会員に知られることなく個別で管理したい方などは、本会員カードを検討するとよいでしょう。

なお、カードの利用明細は、カード会社のウェブサイトやアプリから簡単に確認することが可能です。

つみたて投資にカードを利用できる

本会員カードを作ると、つみたて投資にクレジットカードを利用することもできます。投資信託などの積立投資をクレジットカードで支払う「クレカ積立」では、家族カードの登録は基本的にできません。本会員カードが必要になることを押さえておきましょう。

なお、クレカ積立では、決済額や保有額によってポイントが貯まるのが一般的です。現金よりもお得に積み立てることができます。

例えば、三井住友カードの「三井住友カードつみたて投資」では、SBI証券の投信積立サービスを三井住友カードのクレジットカードで支払うことが可能です。毎月の積立額に応じて最大4%相当(※)のVポイントが貯まるためお得です。

上記内容は2025年10月28日(火)時点の情報です。最新情報は三井住友カードのホームページをご確認ください。

さらに、クレジットカードのなかには、もともと年会費が永年無料のカードもあります。年会費のコストを抑えるために家族カードにするか検討している方などは、年会費が無料のクレジットカードを選んで、本会員カードを作るのもおすすめです。

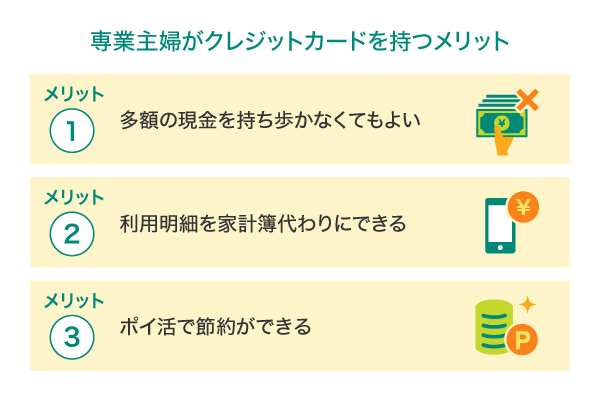

専業主婦がクレジットカードを持つメリット

専業主婦の方がクレジットカードを持つことで、以下のようなさまざまなメリットを得られます。

それぞれ詳しく見ていきましょう。

メリット1.スムーズに支払える

キャッシュレス決済が主流になり、日頃利用する多くの店舗がクレジットカード決済に対応しています。クレジットカード払いなら、会計時に小銭などを準備する手間が省け、スムーズに支払いができます。また、クレジットカードをメインの支払い方法にすることで、多額の現金を持ち歩く必要がなくなるので安心です。

メリット2.ポイントが貯まる

よく利用するスーパー、コンビニなどでもクレジットカード払いにすることで、ポイントが還元されます。一度に支払う金額が少なくても、トータルではある程度の利用額になりますし、還元率が高くなるカードを利用すれば、毎日の支払いで効率よくポイントを貯めることができるでしょう。

メリット3.特典やポイントを活用して節約できる

クレジットカードは支払い額に応じてポイントが貯まる「ポイ活」ができるのでお得です。水道光熱費、携帯料金、投資信託などの支払いもクレジットカードにまとめれば、ポイントが貯まりやすくなり、家計が節約できます。ポイ活をすると、貯まったポイントを景品に交換したりキャッシュバックできたりする楽しみが増えるのが魅力です。

また、カードによっては、特典を利用することで、特定の商品が割引になったりするなど、節約につながる場合もあります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

メリット4.付帯サービスを利用できる

クレジットカードは、旅行傷害保険やショッピング保険などさまざまなサービスが付帯しています。ライフスタイルに合った付帯サービスがあるカードを選びましょう。

メリット5.家計管理が楽になる

クレジットカードの利用明細は、いつどのようにお金を使ったかが分かるので、家計簿としても使えます。カードでの支払いをメインにすれば、毎月の家計管理もスムーズになるでしょう。

三井住友カードのVpassで、家計管理をスムーズに

三井住友カードではVpassに登録することで、オンライン上でカード利用明細を確認することができます。さらに、「WEB明細」にご登録いただくと、次回お支払い金額の確定をメールで受け取ることもできるので便利です。

また、Vpassアプリをインストールすることをおすすめします。VpassアプリとMoneytreeを連携することで、毎月の収支を確認できる家計管理機能を搭載。クレジットカードも銀行も、ポイントも電子マネーも、これひとつで管理することができます。

メリット6.キャッシュレス決済が便利に使える

クレジットカードを持てば、電子マネーやQRコード決済の自動チャージ、スマホ決済アプリにクレジットカードを設定することも可能です。使えるキャッシュレス決済の種類が増えることで、より便利に支払いに利用することができるでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

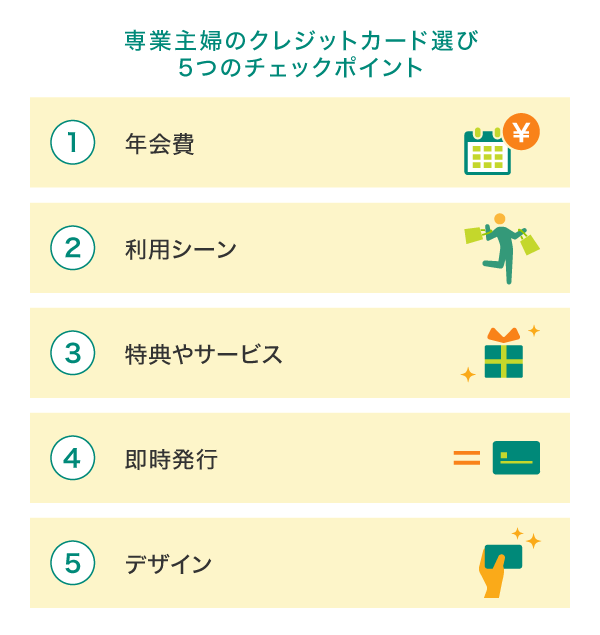

専業主婦におすすめのクレジットカードの選び方

続いて、専業主婦がクレジットカードを選ぶ際のポイントを7つ見ていきましょう。

年会費が無料

クレジットカードを所有していると、毎年、カード会社へ支払う年会費が発生する場合があります。年会費の金額はクレジットカードの種類によってさまざまですが、条件を満たすことで年会費が無料になったり、割引を受けられたりするカードもあります。

できるだけ出費を抑えて節約したい専業主婦には、条件などがなく、年会費が永年無料のクレジットカードがおすすめです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ポイント還元率

クレジットカードのポイント還元率は、カード会社やカードの種類によって異なります。また、対象の店舗などによってポイント還元率が高くなるクレジットカードもあります。

基本のポイント還元率のほか、ポイント還元率がアップする対象の店舗をチェックして、効率よくポイントが貯まるのはどのクレジットカードか、比較して選びましょう。

利用シーンに合っている

クレジットカードをどんなシーンで利用したいか、用途を考えてみましょう。スーパーやコンビニでのお買い物、公共料金の支払い、ネットショッピングなど、ご自身がよく利用するシーンが分かると、クレジットカードを選びやすくなります。

お得な特典やサービスがある

クレジットカードの特典や優待サービスにも注目してみましょう。クレジットカードによって、新規入会時にキャッシュバックがある、特定の店舗やネットショップの利用でポイントがお得に貯まる、チケット予約やツアー旅行、宿泊などで優待を受けられるなど、さまざまなサービスが用意されています。

また、旅行好きの方なら、付帯保険も忘れずに確認しましょう。国内・海外旅行傷害保険が付帯しているクレジットカードなら、より利用価値が高いといえます。

カードの種類にもよりますが、一般的なカードに付帯されている国内・海外旅行傷害保険は、航空チケットやツアー代金などをクレジットカード払いにした場合にのみ適用される「利用付帯」が多いです。ゴールド以上のハイクラスなクレジットカードは、カードを持っているだけで適用される「自動付帯」の場合もあります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

即日発行ができる

家事や子育てなどで忙しい専業主婦のなかには、クレジットカードの申し込みから発行までの手続きや、利用開始までにかかる時間を気にされる方もいるかもしれません。そのような場合は、即日発行が可能なクレジットカードを選ぶとよいでしょう。急な出費が必要なときにも活用できます。

例えば、三井住友カードであれば、インターネット上で申し込むと最短10秒でカードの番号が発行されて、ネットショッピングやスマホ決済ですぐに使える「即時発行」に対応しています。

発行されたクレジットカード番号は、すぐにネットショッピングで利用できるのをはじめ、Apple Payや Google Pay™ などのスマホ決済アプリに登録することで、実店舗でのお買い物も可能となります。即時発行のカードは通常、3営業日後に発行されて、後日お手元に到着します。

即時発行ができない場合があります。

最短10秒で審査が完了されない場合があります。

三井住友カードでは現在クレジットカードの店舗受け取りは行っておりません。

デザインがおしゃれ

クレジットカードは、「財布に入れておきたい」「人にみせたい」と思えるデザインかどうかも選ぶうえで大事なポイントです。なかには色鮮やかなカードや、かわいらしいキャラクターがデザインされたカードもあるので、好みのデザインを探してみてください。

華やかなデザインの「オーロラ」

三井住友カード(NL)は「オーロラ」デザインも選べます。パステル調のカラーが特徴で、財布のなかを華やかにし、お買い物を楽しくしてくれます。かわいいデザインのクレジットカードをお探しの方におすすめです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

家族カードを作る

家族カードは、本会員カードの申込者が審査対象となるカードです。申込者の信用で発行できるため、「本会員カードに申し込むのは、審査が心配」という方も作りやすいといえます。

また、本会員カードと家族カードのランクは基本的に同じものが発行されます。本会員カードがゴールド以上のステータスカードの場合、特典をよりお得に活用できるでしょう。

ただし、家族カード利用分のポイントは本会員のポイントに合算されて管理されるのが一般的です。さらに、「家族カードのデザインは自由に選択できない」といった制限も珍しくありません。自分で利用した分のポイントを個別で貯めたい、気に入ったデザインのカードを選びたい、といった方は、本会員カードに申し込むとよいでしょう。

また、三井住友カードでは「家族カード」もご用意しております。本会員さまのご家族として申し込みたい方におすすめです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

専業主婦におすすめ!三井住友カードのクレジットカード

三井住友カードでは、家計を預かる専業主婦におすすめしたいクレジットカードをご用意しています。

年会費が永年無料!専業主婦も使いやすい「三井住友カード(NL/ナンバーレス)」

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。

クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

4つの支払いモードに対応!「Oliveフレキシブルペイ」

銀行口座や決済、証券、保険など複数の金融サービスをまとめて管理できる「Olive」。年会費永年無料のOliveフレキシブルペイは、4つの支払いモード「クレジット・デビット・ポイント払い・追加したカードでのお支払い」をアプリで簡単に切替えられ、対象のコンビニ・飲食店で最大20%ポイント還元が受けられる1枚です。

別ウィンドウで「三井住友銀行」のウェブサイトへ遷移します。

Vポイントがもっと貯まる

Vポイントがもっと貯まる

Oliveフレキシブルペイ

(一般)

Oliveフレキシブルペイ(一般)

| 年会費: |

無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

一般カードなら

年会費 永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ(一般)はVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

三井住友カードなら、ポイントがお得に貯まる

三井住友カードでは、ポイントがお得に貯まる下記のようなサービスをご利用いただけます。

対象の三井住友カードなら、ポイント還元率が7%!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)をスマホでのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

Oliveフレキシブルペイについて、クレジットモードのご利用のみ対象です。

OliveフレキシブルペイはVisaブランドのみの発行となるため、Mastercardタッチ決済はご利用いただけません。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

全国のショップやネットでお得にお買い物できる「Vクーポン」

三井住友カードでは、個人の好みに合わせておすすめされるクーポンを使ってお買い物をしたり、サイト経由でネットショッピングをしたりすると、いつもよりお得にお買い物ができます。

特典付与率は予告なく変更になる場合があります。

商品代金のご請求時に通常の0.5%分が付与されますが、上乗せとなる特典につきましては、ご請求月と異なる場合があります。

ご利用の際は、各ショップの特典付与条件とご利用上の注意を必ずご確認ください。

Vクーポンご利用分として付与される上乗せ特典は、カードの商品性にかかわらず、各ショップの特典付与対象のご利用金額200円(税込)につき1ポイントまたは1円として計算されます。

一部の提携カード、法人カードはご利用いただけません。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

結婚前に持っていたクレジットカードは使える?

結婚前から利用している自分名義のクレジットカードがある場合、姓や住所が変わったり、会社を辞めて専業主婦になったりした場合は、カード会社に連絡して変更手続きを行う必要がありますが、カード番号などはそのまま使えます。

三井住友カードの名義変更は、オンラインで手続きすることが可能です。ただし、一部のカードについては書面での手続きが必要な場合や、提携先窓口での手続きが必要な場合がありますので、お問い合わせください。

名義変更によるクレジットカードの再発行は、手数料無料です。名義変更の手続きをした後、氏名表記を変更したクレジットカードを新たに発送します。

主婦もクレジットカードを活用してお得に買い物を楽しもう!

専業主婦のなかには、「クレジットカードを作りたいけれど自分の収入がないと無理なのでは?」と考える方もいるでしょう。しかし、配偶者など家族の年収を含めた世帯年収や預貯金、信用情報などと合わせた審査となり、支払い能力に問題がないと判断されれば本会員カードを作成することは可能です。また、家族カードを発行するという選択肢もあります。

クレジットカードがあれば、日頃の支払いが便利になるなどさまざまなメリットが得られるため、この機会にぜひ検討してみてください。

よくある質問

Q1.無収入の専業主婦でもクレジットカードを作れますか?

専業主婦で収入がなくても、新しいクレジットカードを作成できます。専業主婦がクレジットカードを持つには、申し込んだ本人が審査対象となる本会員カードを作るか、本会員の追加カードである家族カードを発行するかの、2つのケースがあります。

詳しくは以下をご覧ください。

Q2.専業主婦はクレジットカードの審査に通りますか?

基本的に、カード会社から審査の内容が開示されることはありませんが、ほとんどのカード会社では、配偶者など家族の年収を含めた世帯年収や預貯金、信用情報など、申込者本人の収入以外の項目も審査のうえ判断しているため、専業主婦の方でもクレジットカードを発行できる可能性はあります。

詳しくは以下をご覧ください。

Q3.専業主婦がクレジットカードを持つメリットは?

専業主婦がクレジットカードを持つことで、「スムーズに支払える」「ポイントが貯まる」「特典やポイントを活用して節約できる」「付帯サービスを利用できる」「家計管理が楽になる」「キャッシュレス決済が便利に使える」といった多くのメリットが得られ、毎日の支払いが便利でお得になります。

詳しくは以下をご覧ください。

監修:高柳政道

金融コラムニストとして資産運用・生命保険・相続・ローン商品・クレジットカードなど多岐にわたる執筆業務と監修業務に携わり、関わった記事案件は500を超える。企業に属さないFPとしても活動し、客観的な立場から投資・保険商品の選び方を中心に情報発信を行う。

【保有資格】1級ファイナンシャル・プランニング技能士、CFP®、DCプランナー2級

QRコードは株式会社デンソーウェーブの登録商標です。

Apple、Apple Payは、Apple Inc.の商標です。

「iD」は株式会社NTTドコモの商標です。

Google Pay は、 Google LLC の商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年12月時点の情報のため、最新の情報ではない可能性があります。

【投資信託に関するご注意事項】

【金融商品仲介業務に関するご注意事項】

別ウィンドウでSBI証券のウェブサイトへリンクします。

【金融商品仲介業者】

商号等:三井住友カード株式会社

登録番号:関東財務局長(金仲)第941号

別ウィンドウで「三井住友カード」のPDFを開きます。

上記ウェブサイトのコンテンツ内容は、予告なく変更・削除されることがあります。

【所属金融商品取引業者】

商号等:株式会社SBI証券 金融商品取引業者、商品先物取引業者

登録番号:関東財務局長(金商)第44号

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本STO協会、日本商品先物取引協会、一般社団法人日本暗号資産等取引業協会