クレジットカードの選び方とは?利用シーン・目的別に作るおすすめカードについて紹介

2024.11.18

クレジットカードの選び方とは?利用シーン・目的別に作るおすすめカードについて紹介

クレジットカードの選び方とは?利用シーン・目的別に作るおすすめカードについて紹介

2024.11.18

監修:高柳政道

金融コラムニストとして資産運用・生命保険・相続・ローン商品・クレジットカードなど多岐にわたる執筆業務と監修業務に携わり、関わった記事案件は500を超える。企業に属さないFPとしても活動し、客観的な立場から投資・保険商品の選び方を中心に情報発信を行う。

【保有資格】1級ファイナンシャル・プランニング技能士、CFP®、DCプランナー2級

クレジットカードは種類が豊富なので、どのカードを選べばよいか、決め方に迷うものです。ここでは、お金と金融商品のプロであるFP(1級ファイナンシャル・プランニング技能士・CFP)の意見をもとに、クレジットカードの基礎知識や選び方を解説します。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

クレジットカードの選び方のポイント

それでは早速、クレジットカードを選ぶコツから見ていきましょう。

年会費

クレジットカードの「年会費」は「無料」のものと「有料」のものとがあり、カードの種類やランクによって異なります。なかには、以下のように条件を満たせば年会費無料になる条件付き無料のクレジットカードもあります。

年会費無料の条件の例

初心者や、できるだけコストをかけずにクレジットカードを使いたい方には、利用金額などの条件のない、年会費が永年無料のカードがおすすめです。

例えば「三井住友カード(NL)」は、年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

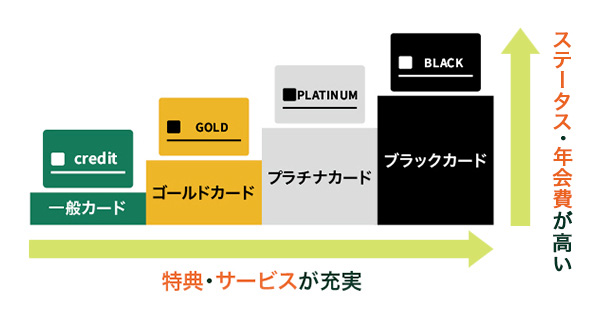

クレジットカードのランク

クレジットカードにはランクがあり、一般カード、ゴールドカード、プラチナカードの順でランクが高くなります。なかには、プラチナカードよりもランクが高い、ブラックカードを用意しているカード会社もあります。

基本的に、クレジットカードはランクが上がるほど年会費が高くなる一方、ポイント還元率や付帯保険といったサービスが手厚くなるのが特徴です。「クレジットカードをどのように使いたいか」と、「カードの特徴」を比較しながら、申し込むランクも決めましょう。

ゴールドカードの特徴

ゴールドカードには、「空港ラウンジの利用」や「充実した旅行傷害保険」など、旅行に便利なサービスを受けられるものがあります。

「三井住友カード ゴールド(NL)」なら、国内主要空港やハワイ ホノルルの空港内にあるカードラウンジが無料でご利用可能。最高2,000万円の海外・国内旅行傷害保険が付帯されます(※)。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

プラチナカードの特徴

プラチナカードを最高ランクとするカード会社も多くあります。ゴールドカードで受けられるようなサービスに加えて、専用のコンシェルジュがつく、利用可能な優待サービスが多くなるといった点がプラチナカードの魅力といえるでしょう。

例えば「三井住友カード プラチナプリファード」は、ポイント還元サービスの特典が充実しているプラチナカードです。ポイント還元率が1%と高いだけでなく、プリファードストア(特約店)でご利用いただくと、通常ポイント1%に加え、特約店ごとに定められた追加ポイント(+1~9%)がプレゼントとなります。

そのほかにも、Visaが提供する「Visaプラチナ・コンシェルジュ・センター(VPCC)」が24時間365日ご利用いただけ、レストランの予約案内やご旅行のサポートをご相談いただけるサービスなど、さまざまな特典があります。

キャッシュレス決済の手段としてクレジットカードを選ぶなら、年会費が永年無料の一般カードだけでも十分にメリットを受けられます。

ゴールドカードやプラチナカードを選ぶなら、年会費の高さを上回るほど特典・優待を使いこなせるかを考えましょう。海外旅行傷害保険の内容を充実させたい方や空港の無料ラウンジを利用したい方はゴールドカードを、秘書のようなコンシェルジュサービスやテーマパーク優待など、さらにサービスを追加したい方はプラチナカードを検討してみるのもおすすめです。

ポイント還元率

カードに設定された「ポイント還元率」は、クレジットカード選びに重要です。

上の図は、ポイント還元率が0.5%のカードと、1%のカードで、還元されるポイントを比較したものです。ご利用金額が1万円の場合、そこまで大きな差には感じられないかもしれません。しかし、ご利用金額が100万円まで上がると、その差は5,000ポイントまで開きます。

また、カードのなかには、対象のコンビニや飲食店でカードを利用することでポイント還元率がアップする、ポイントサービスがあります。カード選びの際は、ポイントサービスも合わせてチェックしてみましょう。

「ポイント付与率」と「ポイント還元率」は違う意味であることにも注意しましょう。ポイント付与率とは、「利用額に対してどのくらいポイントが付与されるのか」を数値化したものです。一方、ポイント還元率とは利用額に対して「何円分」のポイントが還元されるかを数値化したもの。100円で1ポイントが付与されるならポイント付与率は1%ですが、お金に換算するとどのくらいの価値があるかは分かりません。クレジットカードのお得度を比較するなら、ポイント還元率を見るのがおすすめです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

対象のコンビニ・飲食店で7%ポイント還元!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード(CL)・三井住友カード ゴールド(NL)をスマホでのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

また、三井住友カード プラチナプリファードなら、スマホのVisaのタッチ決済でのお支払いで、「プリファードストア(特約店)」として、通常のポイント分1%に加えて+6%ポイント還元となります。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

国際ブランド

クレジットカードごとに異なる「国際ブランド」も、カード選びの重要なポイントのひとつです。国際ブランドはその名前のとおり、世界の国や地域の決済に利用できるクレジットカードのブランドのことです。

国際ブランドごとに国際的なネットワークがあり、ネットワークの利用ライセンスをカード会社に発行しています。Visaのブランドと提携するクレジットカードならVisaの加盟店で、Mastercardと提携するクレジットカードではMastercardの加盟店での決済にそれぞれ利用できます。

世界にはさまざまな国際ブランドがありますが、よく知られているのは「5大国際ブランド」と呼ばれている以下の5つです。

| 国際ブランド | 特徴 |

|---|---|

| VISA |

|

| Mastercard |

|

| JCB |

|

| American Express |

|

| Diners Club |

|

特典・付帯サービス

旅行傷害保険や空港ラウンジの利用、コンシェルジュサービスなど、クレジットカードには基本的な機能に加えた特典や付帯サービスがあります。年会費が無料のカードよりも有料のカードの方が、またランクが高いカードになればなるほど、特典や付帯サービスが充実しています。こうした特典内容を重視して、クレジットカードを選ぶのもおすすめです。

国内・海外旅行傷害保険

クレジットカードの「旅行傷害保険」は、急な病気やケガなどで治療費が発生した場合や、トラブル発生時の損害賠償に対応しています。旅行傷害保険には、国内旅行と海外旅行に対応したものがありますが、カードによっては、「海外旅行傷害保険は付帯しても国内旅行傷害保険は付帯されない」というケースもあるので注意しましょう。

なお、三井住友カードの場合、お客さまのライフスタイルに合わせて付帯保険を選択できる「選べる無料保険」があります。選べる無料保険の補償プランは、以下の7つです。

毎月20日までに選択したプランが翌月1日午前0時から補償開始となり、補償期間は補償開始から1年です。補償期間の更新時には、再度好きなプランに変更することも可能です。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づきます。

空港ラウンジの利用

空港ラウンジの利用は、ゴールドカード以上のランクのクレジットカードで、人気の特典のひとつです。カード会社が提携している空港ラウンジを、無料で利用することができます。搭乗時間までの空き時間を有効活用できるため、ビジネスパーソンに特におすすめです。

■こちらもあわせてご覧ください(タビサポ)

コンシェルジュサービス

プラチナカードを契約すると、専属秘書のように「飛行機チケットや宿泊先を手配してほしい」「レストランの予約をしてほしい」と依頼することができる、コンシェルジュサービスを利用できます。さまざまな要望を聞いてもらえるため、仕事もプライベートもさまざまな手続きが楽になります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

レストランの優待サービス

プラチナランクのクレジットカードの場合、特定のレストランを2名以上で利用した場合に1名の料金が半額になるようなサービスもあります。グルメ好きの方や、仕事やプライベートでレストランを頻繁に利用する方に人気のサービスです。ただし、東京や大阪といった都市部のレストランがおもな割引対象となる場合もあるため、利用できる店舗やエリアについては確認しておきましょう。

チケット&エンターテインメント

コンサートや演劇などの、カード会社専用の先行チケットに申し込めるサービスもあります。なかには、カード会員向けの貸し切り公演もあるため、エンターテインメント好きには魅力的なサービスといえるでしょう。カード会社によって、優待される公演内容に特徴があるので、興味のある公演があるかどうかという視点で探してみるのもおすすめです。

ウェブサイトやアプリの見やすさ・使いやすさ

カード会社のウェブサイトやアプリが使いやすいかどうかも重要です。カード会社の公式サイトには、ウェブサイトやアプリの使い方が紹介されています。クレジットカードの利用履歴などを、ウェブサイトやアプリで確認したいという方は、以下のような点をチェックしてみましょう。

ウェブサイトやアプリのチェックポイント

なお、三井住友カードでは、「Vpassアプリ」からカードの利用状況や保有ポイントがいつでも確認できます。さらに、VpassアプリとMoneytreeを連携することで、毎月の収支を確認できる家計管理機能を搭載。クレジットカードも銀行も、ポイントも電子マネーも、これひとつで管理することができます。

セキュリティ

クレジットカードを持つうえで、特に怖いのが盗難や紛失・フィッシング詐欺などによるカードの不正利用です。こうした不正利用を防ぐセキュリティシステムを、カード会社がきちんと用意しているかどうかは重要です。

例えば、三井住友カードがおすすめする三井住友カード(NL)や三井住友カード ゴールド(NL)のNLは「Numberless(ナンバーレス)」を意味しており、カード番号・有効期限・セキュリティコードといった情報がクレジットカードの券面に記載されていません。利用する際にカード情報を盗み見されるといった心配がなく、クレジットカード利用者への安心・安全を提供します。

また、三井住友カードの場合、業界最高水準の「不正利用検知システム」によって、クレジットカードが不正利用されていないかどうか、24時間365日体制でモニタリングしています。不審なカード取引があった場合は、その取引を停止したり、会員さまへ直接連絡して、ご本人の利用かどうかを確認したりします。

ほかにも、お客さまご自身で行えるセキュリティ対策として、不正利用に備えて即時にカード利用の制限・解除をVpassで行うこともできます。使わないときは制限することで安心してカードがご利用いただけます。

急増しているフィッシング詐欺などの不正利用被害に遭わないためにも、手口と対処法をしっかりと確認しておきましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

カード情報の漏えいを防ぐには、カードの表裏両面にカード番号や有効期限の記載がない「ナンバーレス」が安心です。カード裏面に情報が集約されたカードもありますが、決済時に盗み見られるリスクは少ない反面、盗難の際には重要な個人情報が漏えいするリスクがあります。

デザイン

せっかくクレジットカードを持つなら、色やデザインを重視したいという方もいるでしょう。カード会社によってデザインは千差万別です。特に、申し込みを検討しているクレジットカードの機能や特典に、あまり差がないと感じる場合などは、デザイン面から選んでみてもいいでしょう。

例えば、「三井住友カード(NL)」と「三井住友カード ゴールド(NL)」には、パステル調カラーが特徴の新デザイン「オーロラ」があります。

オーロラは、リサイクル素材であるPET-G、PCT-Gを使用していて、従来のカードと比べ、CO2排出量を1枚あたり9.0g削減できる、地球に優しいカードとなっています。デザインだけでなく、素材にもこだわりがあるのが特徴です。

クレジットカードは毎日の生活で利用するものですから、デザインが好みに合っているかは意外と重要です。ただ、デザインがよくても機能が自分に合っていないと意味がありません。クレジットカードの機能や特典で重視したい部分を絞り込み、残ったカードのなかから好きなデザインを決めるとよいでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

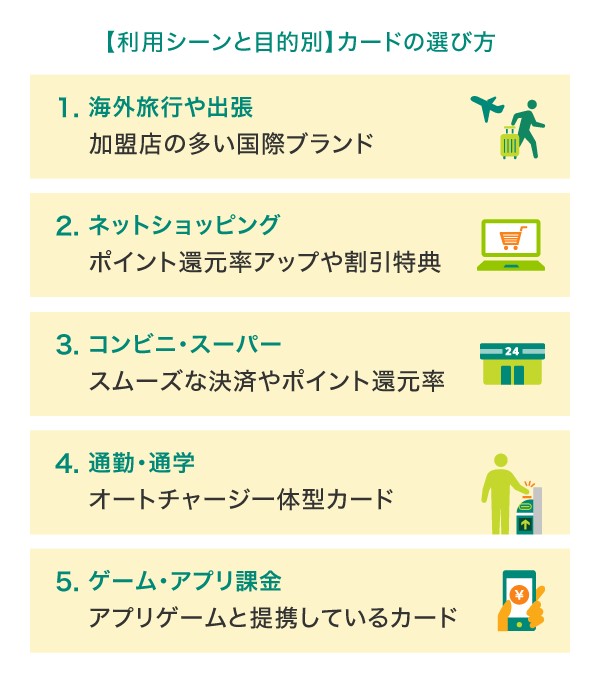

【利用シーンと目的別】クレジットカード選びの基準

ここからは、5つの利用目的別に、クレジットカード選びのポイントをご紹介します。

1 海外旅行や出張で利用したい

海外で利用するクレジットカードなら、加盟店の多い国際ブランドを選ぶとよいでしょう。

世界的にシェア率が高く、加盟店の多さでトップを誇るのはVisaとMastercardです。国際ブランドごとに得意とする地域が分かれている場合もあるので、せっかくクレジットカードを作ったのに旅先で利用できなかった、なんてことのないように注意して選びましょう。

また、空港ラウンジを無料で利用できるなど、さまざまな旅行向けの特典や優待サービスが付帯されているカードもおすすめです。例えば、海外旅行や出張の際に欠かせないWi-Fiルーターの貸し出し、レンタカーの優待価格での利用、チケットレスで飛行機に搭乗できるといったサービスがあります。旅先であると便利なサービスを想定して、メリットの大きいクレジットカードを選びましょう。

国際ブランドでおすすめなのは、やはり「Visa」「Mastercard」の2つです。日本人の旅行先として人気のハワイやアジア各国はもちろん、北米・南米からヨーロッパまでどこに行っても通用度が高いため、安心して使えます。また、片方の国際ブランドが使えないときに備え、VisaとMastercardのクレジットカードを2枚持っておくと、なお安心できるでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

2 ネットショッピングで利用したい

よくネットショッピングをする場合、特定のネットショップでお買い物をする頻度が高い方も多いでしょう。カードのなかには、対象のネットショップでクレジットカード決済をするとポイント還元率が高くなったり、割引特典を受けられたりするものがあります。

全国のショップやネットでお得にお買い物できる「Vクーポン」

三井住友カードでは、個人の好みに合わせておすすめされるクーポンを使ってお買い物をしたり、サイト経由でネットショッピングをしたりすると、いつもよりお得にお買い物ができます。

特典付与率は予告なく変更になる場合があります。

商品代金のご請求時に通常の0.5%分が付与されますが、上乗せとなる特典につきましては、ご請求月と異なる場合があります。

ご利用の際は、各ショップの特典付与条件とご利用上の注意を必ずご確認ください。

Vクーポンご利用分として付与される上乗せ特典は、カードの商品性にかかわらず、各ショップの特典付与対象のご利用金額200円(税込)につき1ポイントまたは1円として計算されます。

一部の提携カード、法人カードはご利用いただけません。

3 コンビニ・スーパーでも利用したい

コンビニやスーパーでもクレジットカードを利用したい方は、スムーズな決済やポイント還元率を重視するのがおすすめです。

最近のコンビニやスーパーでは、専用端末にカードをかざして決済が完了する「タッチ決済」に対応した店舗が増えています。カードのなかには、対象のコンビニなどでVisaのタッチ決済やMastercardタッチ決済で支払うと、ポイント還元率がアップするものもあります。スムーズにお買い物できるだけでなく、ポイントも貯まりやすいので、チェックしてみましょう。

クレジットカードには、通常のポイント還元率が高いカードのほかに、特定の店舗でポイント還元率が大幅にアップするカードもあります。対象のスーパーやコンビニでよくお買い物する方の場合、利用頻度の高い店舗で大きなポイント還元を受けられるカードを選ぶとお得です。

4 通勤・通学でオートチャージ一体型クレジットカードを利用したい

オートチャージ機能付きの電子マネーやIC乗車券と、クレジットカードが一体となった「オートチャージ一体型カード」。オートチャージ一体型カードを作りたい場合は、利用頻度の高い路線や店舗から選びましょう。クレジットカードの種類によって、お得に利用できる路線や店舗なども変わります。

ライフスタイルに合ったオートチャージ一体型クレジットカードを持つことができれば、毎日の通勤・通学だけでも、効率的にポイントを貯められるでしょう。

5 ゲーム・アプリ課金で利用したい

ソーシャルゲームなどでのアプリゲーム課金の支払いでも、クレジットカードの利用ができます。クレジットカード決済は特にスムーズな課金ができるうえ、ショッピングなどと同様に、利用額に応じたポイントが貯まります。

また、カード会社によっては、各アプリゲームと提携しているクレジットカードを発行しています。クレジットカードへの入会で特典がつく場合もあるため、課金したいアプリゲームとコラボしたクレジットカードがないかも確認してみましょう。

【ユーザー属性別】クレジットカード選びの基準

クレジットカード選びに悩んだら、「学生」「新社会人」など、ご自分の属性に応じて選ぶ方法もおすすめです。ここではおもな6つの属性別に、クレジットカードの選び方をご紹介します。

属性別のクレジットカードを選ぶポイント

初めてのクレジットカードを持ちたい方

初めてクレジットカードを持つ場合は、シェア率の高い国際ブランドと、セキュリティ性の高いカード会社を選ぶのがおすすめです。国際ブランドについては、さまざまなお店やサービスで使いやすいVisaかMastercardがよいでしょう。

年会費は無料、もしくは低額のもので、まずはクレジットカードの基本的な機能から慣れ親しんでみてください。

また、海外旅行のために初めてクレジットカードを持つという方は、海外旅行傷害保険が付帯しているかと、その補償内容を必ず確認しましょう。カードが手元に欲しい日が決まっている場合は、申し込んでから届くまでどれくらいかかるのかも、合わせてご確認ください。

初めてクレジットカードを作るときに避けたいのが、「何となく作った」という理由で作るケースです。周囲が持っているカードと同じものを自分も持ちたくなるものですが、自分に合う機能が付帯しているかは分かりません。利用目的を明確にすれば、自分に合うカードが絞れます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

新社会人の方

新社会人の方が持つクレジットカードは、年会費やポイント還元率に注目してみてください。20代の方におすすめのクレジットカードとして、年会費が無料のものや、ポイント還元率が通常のクレジットカードよりも高いものがあります。

また、仕事や旅行で飛行機に乗る機会が増えるのであれば、マイルが貯まりやすいクレジットカードもおすすめです。

新社会人の方は、ポイントの還元が受けられる範囲ができるだけ広いクレジットカードを選ぶといいでしょう。公共料金や携帯利用料金など、さまざまな支払いをクレジットカードにまとめられますが、ポイントが還元されないものがあると魅力が半減してしまいます。例えば、一部のクレジットカードでは、税金の支払いでポイントが付かないこともあるため注意が必要です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

25歳以下の方

三井住友カードでは、25歳以下の皆様に向けたサービス「リワードアップストア (特約店)U25」があります。

「リワードアップストア(特約店)U25」ならポイント最大+9.5%還元

学生ポイントが「リワードアップストア(特約店)U25」にリニューアル!対象が25歳以下に拡大し、PayPayお支払い時のご利用で最大+0.5%ポイント還元、特定加盟店で利用すると最大+9.5%のポイントが還元されます。(※1)面倒な手続きやエントリーは一切必要なく、対象カードを本会員として保有する25歳以下の方であれば誰でも適用されます。さらに学生のお客さまなら、分割払いを利用した際に発生する分割手数料が、全額相当ポイントで還元(※2)されます。

1 ポイント加算には条件・上限があります。詳しくはリワードアップストア(特約店)U25詳細ページをご確認ください。

2 2026年4月30日(木)までのご利用分が対象です。「分割払い・あとから分割にかかる手数料のポイント還元サービス」は、2026年4月30日(木)をもってサービスの提供を終了いたします。

サブスクリプションサービス

ポイント還元率

最大+9.5%還元

対象サービス

携帯料金

ポイント還元率

最大+1.5%還元

対象サービス

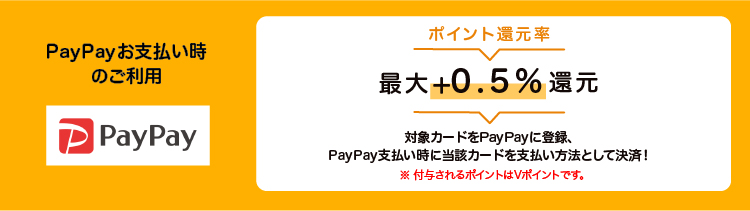

■PayPayのお支払い時のご利用で最大+0.5%ポイント還元!

対象カードをPayPayに登録し、PayPay支払い時に当該カードを支払い方法として決済すると最大+0.5%ポイント還元されます。

※付与されるポイントはVポイントです。

■特定加盟店の利用で最大+9.5%ポイント還元!

対象のサブスクリプションサービス(サブスク)の月額利用料金や携帯料金のお支払いを対象のクレジットカードで支払うだけで、通常のポイント分に加え、最大9.5%ポイントが還元されます。

<対象サービス>

・サブスクリプションサービス

NETFLIX、Amazonオーディブル、DAZN(※)、dアニメストア、Leminoプレミアム、Hulu、U-NEXT、LINE MUSIC

※DAZN for docomoも対象となります。

・携帯料金

au、povo、UQ mobile、docomo、ahamo、SoftBank、LINEMO、Y!mobile、LINEモバイル、y.u mobile

対象サービスは、2026年2月時点のものです。

当サービスは対象カードを本会員として保有されている25歳以下の会員が対象となります。

すでに対象カードを本会員として保有している方は、自動的にサービスの対象となります。

特典付与には条件・上限があります。詳しくはリワードアップストア(特約店)U25詳細ページをご確認ください。

学生向けのクレジットカードは年会費無料のものが多く、ポイントがお得に貯まるサービスが充実しているのが特徴です。ポイントアップになる対象も「サブスク」をはじめ「携帯料金」など、若者になじみのあるサービスが中心です。普段の生活に学生向けクレジットカードを利用すれば、効率的にポイントが貯められるでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

専業主婦(主夫)の方

専業主婦(主夫)の方で、普段のショッピングでクレジットカードを利用したい場合は、ポイント重視で選ぶといいでしょう。利用頻度の高い店舗でのポイント還元率が高かったり、特典が受けられたりします。

また、家計管理の効率化にもクレジットカードは役立ちます。その場合、利用明細サービスやアプリの使いやすさのほか、家計管理機能の有無などもチェックしてみましょう。

収入のない主婦の方の場合、「夫(本会員)の家族カードを作る」という方法もあります。収入がない専業主婦の方でも審査に通りやすく、本会員が持つクレジットカードと同じ内容のサービスを受けられます。審査に不安がある方は、家族カードも選択肢に加えてみてはいかがでしょうか。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

2枚目のクレジットカードを持ちたい方

2枚目のクレジットカードを探している方は、「1枚目とは異なる国際ブランド」がおすすめです。店舗によっては、Visaが使えてもMastercardが使えないといったケースもあるため、シーンに応じて使い分けられるように、複数の国際ブランドを合わせ持つとよいでしょう。

また、特典や付帯サービスが1枚目のクレジットカードとは異なり、明確に使い分けられるものを選ぶようにすると、両方のクレジットカードを上手に活用することができます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

法人・個人事業主の方

法人や個人事業主は、ビジネス用のクレジットカードである「法人カード」を作ると便利です。法人カードによっては、支払い口座に会社名義の法人口座を指定できます。なかには、利用限度額を最大数百万円に設定できるカードもあります。日々の経費精算を法人カードにまとめると、効率的な事業運営に役立つでしょう。

法人向けクレジットカードを選ぶ際は、目的を明確に決めておくことが大切です。特に会計ソフトと連携できるかどうかは、会社の経理を効率化させるうえで重要な要素です。クレジットカードを利用する部署と管理する部署で話し合い、会社に最も都合のよいクレジットカードを選びましょう。

■こちらもあわせてご覧ください(ビジドラ)

ポイントが貯まりやすくて便利!おすすめの三井住友カード

ここでは、おすすめの三井住友カードを4つピックアップしてご紹介します。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード(CL/カードレス)

お申し込みから決済、利用状況の管理まで、すべてをスマートフォンからの操作で完結できるのが大きな特徴。カード番号・有効期限といったカード情報の確認や利用状況の管理は、Vpassアプリから可能です。Vpassアプリは生体認証ログインにも対応しているため、なりすましや不正利用を防ぎ、安心・安全にご利用いただけます。

スマホ一台で身軽にお買い物

スマホ一台で身軽にお買い物

三井住友カード

(CL/カードレス)

三井住友カード

(CL/カードレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

即時発行可能!

最短10秒1

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

海外旅行傷害保険 6

最高

2,000万円

※1 即時発行ができない場合があります。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)、三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

ライフスタイルにぴったりのクレジットカードを選ぼう

クレジットカード選びでは、年会費やポイント還元率、付帯保険や特典など、自分にとって「これだけは欠かせない!」という機能やサービスを決めることが重要です。そのうえで、ご紹介してきたような利用目的やユーザー属性別の選び方をふまえてカードを探せば、ぴったりの1枚が見つかるでしょう。

よくある質問

Q1.クレジットカードを選ぶときのポイントは?

クレジットカードは、年会費、カードのランク、ポイント還元率などで選ぶのがおすすめです。年会費が永年無料のカードだけでなく、利用金額に応じて年会費が無料になるものもお得です。また、対象のコンビニや飲食店でカードを利用することでポイント還元率がアップするサービスもあります。カード選びの際は、ポイントサービスも合わせてチェックしてみましょう。

詳しくは以下をご覧ください。

Q2.海外向けのクレジットカードを選ぶポイントは?

海外で利用するクレジットカードを選ぶなら、加盟店の多いVisaやMastercardといった国際ブランドがおすすめです。また、空港ラウンジを無料で利用できるなど、さまざまな旅行向けの特典や優待サービスが付帯されているカードもチェックしましょう。

詳しくは以下をご覧ください。

Q3.新社会人がクレジットカードを選ぶポイントは?

新社会人の方が持つクレジットカードは、年会費やポイント還元率に注目してみましょう。20代の方におすすめのクレジットカードとして、年会費が無料のものや、ポイント還元率が通常のクレジットカードよりも高いものがあります。

詳しくは以下をご覧ください。

Google Pay は Google LLC の商標です。

「iD」は株式会社NTTドコモの商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

Wi-Fiは、Wi-Fi Allianceの登録商標です。

Amazon、Amazon.co.jpおよびこれらのロゴはAmazon.com, lnc.またはその関連会社の商標です。

「LINE」はLINEヤフー株式会社の商標または登録商標です。

PayPayは、PayPay株式会社の登録商標または商標です。

2024年11月時点の情報のため、最新の情報ではない可能性があります。