高齢者でも作れるおすすめのクレジットカードをご紹介

2025.12.25

高齢者でもクレジットカードは作れる!定年後や年金暮らしの方におすすめのカードを紹介

高齢者でも作れるおすすめのクレジットカードをご紹介

2025.12.25

定年後や年金暮らしでも、安定した収入があれば新しくクレジットカードを作ることはできます。高齢者でもキャッシュレス決済は決して難しくありません。

年金は収入として認められるのかどうかや、年齢制限の有無などの疑問にお答えし、高齢者がクレジットカードを利用するメリットや注意点も詳しく解説します。

この記事でわかること

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

クレジットカードを作れるのは何歳まで?

ひと昔前までは、定年退職後のシニア世代はクレジットカードを作ることは難しいとされていました。しかし近年では、年齢による明確な制限はないのが一般的です。

なお、クレジットカードを作るためには「安定した収入があること」という条件は変わりません。定年退職をしたあとでも何らかの収入を得ている必要があります。

総務省の「統計からみた我が国の高齢者」(2025年9月14日(日))によると、高齢者就業率は増加しており、65歳~69歳は53.6%、70歳~74歳は35.1%、75歳以上は12.0%と、いずれも過去最高となっています。

(出典)総務省「統計からみた我が国の高齢者」を参考

別ウィンドウで「総務省」のPDFを開きます。

上記PDFは予告なく変更、または削除される可能性があります。その場合は総務省のホームページからご確認ください。

別ウィンドウで「総務省」のウェブサイトへ遷移します。

このような年金を含む一定の収入がある高齢者は、「安定した収入があること」という条件をクリアしています。そのため、80歳以上でもカード会社の審査基準を満たせば新しくクレジットカードを作ることが可能です。ただし、年齢だけではなく就業状況や健康面なども考慮して、申し込むタイミングをはかることが大切です。

年金は収入として認められる?

クレジットカードの条件である「安定した収入」には、原則として年金による収入も含まれます。年金は一般的に「2ヵ月に1回」など決まった頻度で支給されることから、「安定した収入がある」と判断されやすいためです。

もちろんカード会社の判断によるところが大きいものの、仕事による収入を得ていない場合でも年金収入の範囲内で生活を送っていれば、審査に通ることも十分考えられるでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカードのメリットとは

ここで、60~80代の高齢者がクレジットカードを利用するメリットをご紹介します。

手持ちの現金がなくても買い物ができる

もし財布に現金が入っていなくても、クレジットカードさえあれば買い物ができます。代金は後日口座から引き落とされます。

年金支給日や給料日のあとに支払い日があるカードを利用すれば、残高不足による支払い遅延を防ぐことができます。また、多額の現金を持ち歩かなくてすむ点も安心です。

使っただけポイントが貯まる

クレジットカードは使えば使うほどポイントが貯まります。カード会社によってポイントの還元率や使い方は変わりますが、基本は利用金額に応じてポイントが還元され、それを支払いに割り当てたり、いろいろな商品や金券と交換したりできます。現金払いで買い物をしていると当然ポイントは付かないので、これはクレジットカード払いならではのメリットと言えるでしょう。

コンビニやスーパーなどでの食品や日用品の買い物代は、1回ごとの支出は少なくても、1ヵ月の生活費の中では意外と大きな割合を占めます。コンビニやスーパーなどでのちょっとした買い物でクレジットカード払いを積極的に利用すれば、その分ポイントが貯まります。

支払いがラク

クレジットカード払いは、カードを店員に提示したり、専用の決済端末に差し込んだりかざしたりすれば完了します。高齢者でも簡単にキャッシュレス決済できる点が魅力です。

また、かつて公共料金の支払いは口座引き落としや振り込みが一般的でしたが、今では、ほとんどの公共料金がクレジットカード払いに対応しています。

電気代やガス代、水道代のほか、固定電話料金や携帯電話料金、プロバイダー料金など、毎月必ず支払わなくてはいけない固定費はクレジットカード払いを利用すると便利です。支払いのために銀行やコンビニなどへ出向く必要もなく、払い忘れによる滞納を防ぐこともできます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

お金の管理がラク

クレジットカードを使えば、家計を管理することもできます。毎月届く明細書で支出が把握できるので、何にどれだけ使っているかが分かります。さらに、生活費をすべてクレジットカード払いにまとめれば、レシートを整理して計算する手間が省け、明細書が家計簿の代わりになるためおすすめです。

紙の明細書の場合、カード会社によっては発行手数料がかかります。

付帯サービスが充実

クレジットカードには、カードに付帯されているさまざまなサービスがあります。例えば、提携の飲食店、映画館、宿泊施設などを特別価格で利用することができたり、クレジットカードで購入した商品が盗難被害に遭った場合は購入代金が補償されたりするものもあります。

カードの種類によっては、旅行関連の付帯サービスが充実しているものもあります。空港のラウンジが無料で利用できたり、旅先でトラブルに見舞われて急な出費が発生した際に補償をしてくれたりと、旅好きにはうれしいサービスが受けられます。

定年後に新規でクレジットカードを作る際の選び方

ここからは、定年後の生活に便利さとお得感をもたらす、クレジットカード選びのポイントをご紹介します。

ポイント還元

カード会社やクレジットカードの種類によって、ポイント還元率が変わってきます。よく利用するお店でどのくらいポイントが還元されるのか、さまざまな支払いで効率的にポイントが貯まり幅広いシーンで利用できるか、といった点を確認しておきしょう。

三井住友カードの対象カードなら、対象のコンビニ・飲食店でスマホVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーの利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3ヵ月以内に付与されます。

詳細は以下ホームページをご確認ください。

特典内容

「特定の店舗や施設で割引になる」「優待割引で演劇やコンサートのチケットを買える」といった、特典内容でクレジットカードを選ぶこともおすすめです。利用したい施設や旅行などの趣味を振り返りつつ、ご自身にぴったりの特典を受けられるクレジットカードがないか調べてみましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

年会費

クレジットカードの年会費は、初年度無料で翌年度有料のものや、翌年度以降も条件付きで無料となるものなど、カードの種類によってさまざまです。

定年後は不要な出費を避けてお金を有意義に使うためにも、日常使いには年会費が永年無料のカードをおすすめします。ゴールドカード以上のステータスカードは、年会費と付帯サービスのバランスを考えて、お得感のあるカードを選びましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

付帯保険

クレジットカードの種類によっては、国内・海外の旅行傷害保険や、ショッピング保険などの付帯保険があります。安心・安全に旅行やお買い物を楽しむためにも、こうした付帯保険の内容も確認してみましょう。

なお、三井住友カードでは「選べる無料保険」として、付帯保険を自由に選ぶことができます。初期設定は旅行傷害保険ですが、ライフスタイルに合わせてスマホの補償や日常生活賠償など7種類の保険から選んで変更ができます。あなたにぴったりの無料保険を見つけてみましょう。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

セキュリティ面

「盗難被害に遭った」「紛失してしまった」「不正利用されてしまった」など、クレジットカードを利用していて何かしらの問題が発生した場合、クレジットカード会社のサポートが必要になります。

万が一、問題が起きてしまったときにどんなサポートがあるのか、どのようなセキュリティサービスを行っているかを確認しておきましょう。また、電話でも相談できるのかを確認しておくとよいでしょう。

三井住友カードでは、以下のようなセキュリティサービスを行っています。

三井住友カードのセキュリティサービス

こちらもあわせてご覧ください

こちらもあわせてご覧ください

シニア世代におすすめの三井住友カード

ここで三井住友カードから、年金を含む一定の収入があるシニア世代の方におすすめのクレジットカードをご紹介します。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

高齢者自身が管理するのに不安があれば家族カードがおすすめ

高齢者でもクレジットカードを作ることはできますが、近年では悪質な詐欺も増えているため、ご自身で管理することに不安を感じる方も多いと思います。そこでおすすめなのが「家族カード」の利用です。

家族カードとは、クレジットカードを申し込んだ本会員の家族に対して発行されるクレジットカードのことで、主契約のクレジットカードと同じサービスを受けることができます。利用明細やその支払いも本会員と一括で行われるため、万が一不正利用などの詐欺に遭った場合でも、家族がすぐに気付くことができるので安心です。

また、申し込みの審査は本会員のみに必要で、家族カードを持つことになる方に対しては審査不要となっています。そのため、まったく所得がない高齢者でもクレジットカードを持つことができるというメリットもあります。

家族カード

家族カード

こちらもあわせてご覧ください

こちらもあわせてご覧ください

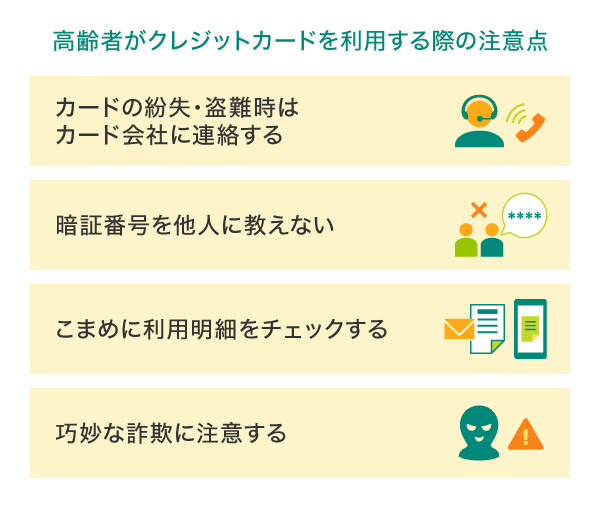

高齢者がクレジットカードを利用する際の注意点

高齢者がクレジットカードを利用する場合には、カードの不正利用や詐欺などの犯罪被害に遭わないように注意しましょう。

カードの紛失・盗難時はカード会社に連絡する

もしもクレジットカードをなくしたり盗難に遭ったりした場合は、すみやかにカード会社へ連絡をしてください。悪意ある第三者がカードを取得した場合、不正利用されてしまうリスクがあるためです。

カード会社に紛失・盗難の旨を届け出ればカードを利用停止してもらえますので、不正利用されるおそれもなくなります。連絡方法はカード会社によって異なりますが、電話や公式サイトの会員ページ、アプリなどから行えることが一般的です。

なお、三井住友カードの場合、「Vpassアプリ」上からカードの無効化や一時停止のお手続きができます。

暗証番号を他人に教えない

クレジットカードには4桁の数字の暗証番号を設定します。この暗証番号は支払いのときに必要なものですので、家族を含む他人には絶対に教えないようにしてください。

なお、三井住友カードでは、誕生日や電話番号、「0000」などの簡単な番号は設定できないようになっています。他人が類推しにくいような暗証番号を設定するようにしましょう。

こまめに利用明細をチェックする

「どこでどれくらいの金額をクレジットカードで払ったか」を把握したい場合は、利用明細で確認できます。「いつの間にか使いすぎてしまった」ということにならないように、定期的に利用明細をチェックするようにしましょう。定期的にチェックすることで、覚えのない支払いに気付ける可能性もあります。

例えば「毎週月曜日に利用明細をチェックする」など、日々の習慣として確認のタイミングを決めておくことがおすすめです。

巧妙な詐欺に注意する

クレジットカードではさまざまなセキュリティ対策が行われていますが、詐欺の被害に遭うリスクもゼロではありません。特に、振り込め詐欺やフィッシング詐欺、電子ギフト券詐欺には注意が必要です。

振り込め詐欺

振り込め詐欺というと、ATMから直接お金を振り込むことをイメージしがちですが、クレジットカード払いを要求してくる場合もあります。

例えば、「自動車税の納付ができていないので、指定のURLからクレジットカード払いの手続きをしてください」といったメールを送りつけ、クレジットカードの番号や有効期限、暗証番号を入力させることで、クレジットカードの情報を不正に入手しようとするなどです。

こういった事例も増えてきているので、不用意にクレジットカード情報を入力しないように気をつける必要があります。

フィッシング詐欺

フィッシング詐欺は、ショッピングサイトやクレジットカード会社など実在の企業を装ってメールを送りつけ、本物とよく似た偽物のウェブサイトへ誘導してアカウント情報などを盗む手口のことです。偽物のウェブサイトにアカウント情報やクレジットカードなどの情報を入力してしまうと、不正利用されてしまうおそれがあります。

ウェブサイトのURLやメールアドレスの一部を、アルファベットの「O」(オー)や数字の「0」(ゼロ)など判別しにくい文字と入れ替えたり、ウェブサイトのデザインが本物とそっくりだったり、巧妙な手口が特徴です。メールに記載されたURLを安易にクリックしないなど、被害に遭わない対策を心掛けることが重要です。

電子ギフト券(プリペイドカードや電子マネー)詐欺

インターネットでクレジットカード払いができる電子ギフト券(プリペイドカードや電子マネー)を購入させて、そのID番号をだましとるという詐欺も近年では急増しています。架空の料金請求や「高収入を得られる」といったメッセージをメール、SMSやSNSなどで送りつけるケースが多く、電子ギフト券での支払いを要求するケースはかなり怪しいと考えて間違いないでしょう。

どのような場合であっても、簡単に応じず、警察などに相談することをおすすめします。

クレジットカードを活用してシニアライフを楽しもう

クレジットカードは、年齢による明確な制限はないことが一般的です。そのため、高齢者でも年金を含む安定した収入があれば、クレジットカードを作ることはできます。

クレジットカードを作ることで、支払いや家計管理がラクになったり、ポイントがお得に貯まったりするなど多くのメリットがあります。

ぜひご自身のニーズに合ったクレジットカードを選び、シニアライフの楽しみに役立てていきましょう。

よくある質問

Q1.高齢者がクレジットカードを作れるのは何歳まで?

年齢による明確な制限はないというのが一般的です。ただし、クレジットカードを作るためには「安定した収入があること」という条件があります。したがって、定年退職を迎えたあとでも何らかの収入を得ている必要があります。

詳しくは以下をご覧ください。

Q2.年金受給者でもクレジットカードは作れる?

クレジットカードの条件である「安定した収入」には、原則として年金による収入も含まれます。もちろんカード会社の判断によるところが大きいものの、仕事による収入を得ていない場合でも年金収入の範囲内で生活を送っていれば、審査に通ることも十分考えられるでしょう。

詳しくは以下をご覧ください。

Q3.高齢者におすすめのクレジットカードは?

高齢者におすすめのクレジットカードは、三井住友カード(NL)や三井住友カード ゴールド(NL)です。いずれも券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、安心・安全に利用できます。

詳しくは以下をご覧ください。

Google Pay は Google LLC の商標です。

「iD」は株式会社NTTドコモの登録商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年12月時点の情報のため、最新の情報ではない可能性があります。