海外への出張や赴任におすすめのクレジットカードを解説

2025.02.17

海外出張や赴任でおすすめのクレジットカードは?カードの選び方・使う際の注意点

海外への出張や赴任におすすめのクレジットカードを解説

2025.02.17

海外への出張や赴任では、現地での仕事をスムーズに行うためにも、事前にしっかりと準備をしておきたいもの。仕事に集中できる海外生活を送るためにも、ぜひこだわって選んで欲しいのがクレジットカードです。

ここでは、海外出張や赴任の際にクレジットカードを持っていくメリット、おすすめのクレジットカードやカードを選ぶ際のポイント、そして海外でクレジットカードを使う際の注意点について詳しく紹介していきます。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

海外出張におすすめのクレジットカードを選ぶポイント

ビジネスパーソン向けのクレジットカードにはさまざまな種類がありますが、出張の際に持っていくクレジットカードはどんなものが良いのでしょうか。チェックポイントを確認してみましょう。

日本で使っているクレジットカードや引き落とし口座が海外でも使えるか

まずは、日本で使っていたクレジットカードや銀行口座が海外出張・赴任先で使えるかどうか、あらかじめ確認しておきましょう。クレジットカードによっては日本以外の銀行口座をお支払い口座(引き落とし口座)に設定できない場合があります。現地の口座をお支払い口座に設定するなら、現地で新たにクレジットカードを作ることも検討しましょう。

なお、お支払い口座を別に作るべきかどうかは、海外赴任中の給与の振り込み口座に合わせると良いでしょう。企業によって、日本の銀行口座に振り込まれることもあれば、赴任先の銀行口座に現地通貨で振り込まれることもあります。

また、海外赴任する方を対象としたインターネットバンキングサービスを提供している日本の銀行もあります。ウェブ上の手続きで日本の銀行口座から海外の銀行口座へ送金することができるので、現地で口座を開設した後に便利です。利用している銀行が対応しているか事前に確認しておきましょう。

海外出張の場合は加盟店が多い国際ブランドを選択する

海外への出張が多い場合には、加盟店の多い国際ブランドのクレジットカードを選択するようにしましょう。加盟店の多い「Visa」と「Mastercard®」の両方を持っておくと安心です。

海外ではキャッシュレス決済が日本よりも早い時期から普及し、現在はすでに多くの支払いがキャッシュレス決済、そしてカードやスマホをかざすだけのタッチ決済で行われています。

ところが、日本国内でシェアを獲得しているスマホ決済や電子マネーは、海外ではほとんど使えないのが現状です。そのため、海外での支払いで使える国際ブランドのクレジットカードがおすすめということになります。

さらにVisaやMastercardのタッチ決済対応カードなら、スマホに登録することで、より便利にスピーディーに使えます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

■こちらもあわせてご覧ください(タビサポ)

クレジットカードの優待・付帯サービスの内容を考慮する

海外出張の際の優待・付帯サービスの内容を確認しておきましょう。クレジットカードには便利なサービスやお得な優待制度、海外旅行傷害保険など付帯していることが一般的です。

例えば、Wi-Fiルーターのレンタルサービス、空港ラウンジの利用、手荷物宅配サービスなど、さまざまな特典があります。

優待・付帯サービス内容は、クレジットカードによって異なります。出張先での行動計画に従って、利用するメリットの高いクレジットカードを選択するようにしましょう。

高額な海外旅行傷害保険がついていると思い込んでいて、実際に海外でケガや病気になってしまったときに実は思っていたような保険は付いていなかったり、補償範囲や金額が想定より少なかったり…というケースもあり得ます。どのような補償が自分に必要かを考え、それをカバーできるクレジットカードを選ぶとよいでしょう。

■こちらもあわせてご覧ください(タビサポ)

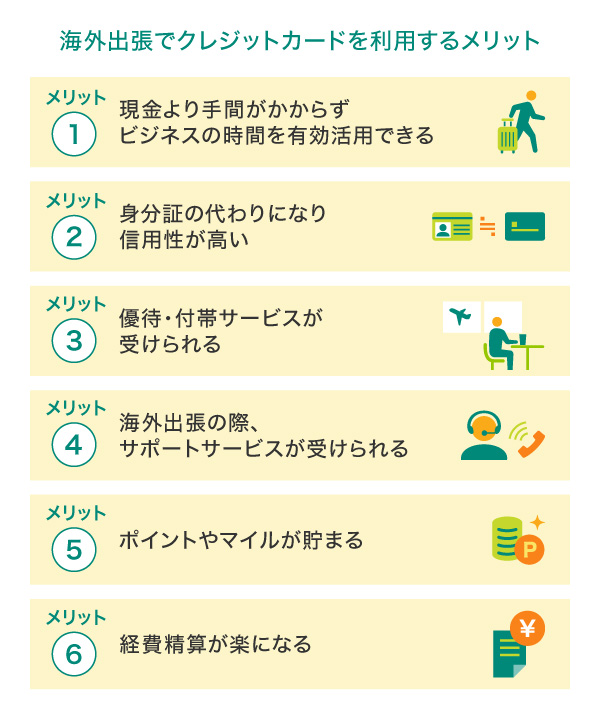

海外出張でクレジットカードを利用するメリット

出張先へクレジットカードを持っていくことにはどのようなメリットがあるのでしょうか。いくつかご紹介します。

メリット1 現金より手間がかからずビジネスの時間を有効活用できる

クレジットカードがあると、支払いにかかる手間や時間を省けます。現金払いの場合には出張先でのホテル代や飲食代など必要な費用をあらかじめ用意しておかなければいけませんが、クレジットカードなら1枚持っておけばお金を下ろしたり、換金をしたりする必要もありません。

メリット2 身分証の代わりになり信用性が高い

クレジットカードは社会的信用がないと作れないことから、海外では身分証の代わりになる場合もあります。

また、例えばホテルのチェックインやレンタカーの手続きの際、デポジット(保証金)を求められることがあります。この際、現金での支払いに対応しておらず、クレジットカードのみの指定にしている場合もあるため、海外旅行の際はクレジットカードを携帯すると便利です。

■こちらもあわせてご覧ください(タビサポ)

メリット3 優待・付帯サービスが受けられる

クレジットカードの種類によっては、国内外のレンタカーを優待価格で利用できたり、チケットレスで飛行機に搭乗できたりするなど、さまざまな優待サービスを受けることができます。ゴールドやプラチナの場合は、空港のラウンジサービスも利用できます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

メリット4 海外出張の際、サポートサービスが受けられる

海外出張時には急な計画変更などもあるでしょう。そんなときは、海外でのサポート体制がしっかりしているカード会社であれば安心です。

三井住友カードであれば、「VJデスク」というサービスを利用できます。電話窓口でのガイドや通訳、ホテルやレストランの案内・予約などに日本語で対応してくれます。面会や接待などのセッティングにも便利ですし、パスポートの紛失・盗難時にもサポートが受けられます。

また三井住友カードでは、「海外生活ヘルプデスク」としてクレジットカード、利用明細、情報誌を海外に送付するサービスを提供しています。更新カードや再発行カード、紙の利用明細を海外の住所で受け取れるため、特に海外赴任など長期にわたり滞在する際に便利なサービスです。

カードの種類、渡航される国・地域によりお申し込みいただけない場合もありますので、あらかじめご了承ください。

国内ご連絡先の登録が必要です。

退会のお申し出がない限り毎年自動継続されます。

メリット5 ポイントやマイルが貯まる

交通機関の利用代金やホテルの宿泊代などをクレジットカード払いにすることで、ポイントやマイレージを貯めることができます。遠方や長期の出張に行く度に、その分のポイントを貯めることができます。

ところで、出張時のカード払いで貯まるポイントはどう取り扱うべきか、個人のポイントとして加算してもいいのかどうかわからない人もいるかもしれません。企業によっては個人のクレジットカードを利用することを禁止している場合もあるため、社内ルールを事前に必ず確認しておくようにしましょう。

■こちらもあわせてご覧ください(法人活用ガイド)

メリット6 経費精算が楽になる

個人ではなく、社用のクレジットカードを持たせてもらえるようであれば、経費精算が楽になるというメリットもあります。会計ソフトと連携していたり、明細を自動で記録してくれたりする機能があれば、手間のかかる会計処理を省くことができます。

■こちらもあわせてご覧ください(タビサポ)

海外への出張や赴任、移住でおすすめのクレジットカード

ここでは海外への出張、長期間の赴任や滞在予定、移住により在住中の方に使いやすい、おすすめの三井住友カードを紹介します。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)、三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードおよびプラチナカードよりも高くなっているほか、ポイント還元の特典が充実しています。

海外出張・赴任時のクレジットカードに必要な手続きと注意点

海外赴任が決まったら必要になるクレジットカードに関する手続きを4つ紹介します。

発行カードの住所変更が必要

海外赴任となった場合、カード会社からの郵送物を受け取れなくなるため、基本的には住所変更の手続きが必要です。一方で、現在登録している住所に家族が引き続き住んでいるなど、郵送物を今後も受け取れるなら住所変更の手続きは不要です。カード会社によっては海外への郵送も対応しているので確認してみましょう。

詳しくは以下をご覧ください。

カードの更新時期と更新方法を確認しておく

海外赴任期間とクレジットカードの更新時期が重なると、更新カードが国内の住所に発送されて受け取れないリスクがあります。現地でクレジットカードが使えなくなってしまうため、更新時期は必ず確認しておきましょう。

更新カードの事前発行を受け付けているカード会社もあります。赴任期間中に期限が切れそうな場合は事前にカード会社に問い合わせをしておきましょう。三井住友カードでは海外への転勤や留学などの理由がある場合に限り、事前更新を受け付けています。

オンライン明細に切替える

利用明細を紙で確認しているなら、海外赴任前にWEB明細に切替えておきましょう。

国内の住所に利用明細が届いても確認に手間がかかり不便です。海外への郵送を受け付けていれば良いですが、カード会社によっては利用明細の海外への発送は対応していないこともあります。WEB明細にしておくと転送や郵送の到着を待たずにいつでも確認できるので便利です。

三井住友カードではお支払い金額の確定をメールでお知らせし、WEBで明細をご確認いただける「WEB明細」のサービスを提供しています。

また、カードのご利用明細は、Vpassアプリでも手軽に確認できます。Vpassアプリはスマホでいつでも確認できるため、忙しい人やパソコンよりもスマホで済ませたい人にもおすすめです。

Vpassアプリでの確認方法はQ 利用明細の確認方法が知りたいです。を参照

海外ではクレジットカード決済に手数料がかかる

海外ではクレジットカードを利用した際、1回払いの場合でも手数料がかかります。これは、海外での決済金額が日本円から現地通貨に換算される際、その手続きにかかる手数料がカード会社によって請求されるためです。手数料は決済の度に発生します。

金額はカード会社によって異なります。

さらに、VisaやMastercardなどの国際ブランドが定める為替レートも適用された事務手数料が加算されるため注意が必要です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

■こちらもあわせてご覧ください(タビサポ)

海外出張や赴任のためのクレジットカード準備はお早めに!

短期、長期問わず海外出張の際は使いやすいクレジットカードを持っていきましょう。海外で加盟店の多い国際ブランドやサポートサービスが充実したカードがおすすめです。海外赴任など長期の滞在となる際は、住所変更や事前更新などが必要になることもあるので注意してください。海外出張や赴任の際には、上記の内容を参考にして最適な1枚を選びましょう。

よくある質問

Q1.海外出張向けのクレジットカードを選ぶポイントは?

まずは日本で使っていたクレジットカードや銀行口座が海外出張・赴任先で使えるかどうか、あらかじめ確認しておきましょう。また、国際ブランドは「Visa」や「Mastercard」など加盟店の多い国際ブランドを選ぶのがおすすめです。Wi-Fiルーターのレンタルや空港ラウンジの利用、手荷物宅配サービスなど海外で便利なサービスが付帯しているかもポイントになります。

詳しくは以下をご覧ください。

Q2.海外出張でクレジットカードを利用するメリットは?

現地通貨の準備が不要で支払いの手間が省けること、ポイントやマイルが貯まるのでお得なことがまずメリットとして挙げられます。そのほか、身分証代わりに使用できることや付帯サービスなどが充実していること、経費精算が楽になることもメリットです。また、海外で利用できるサポートサービスが充実しているカードならより安心です。

詳しくは以下をご覧ください。

Q3.海外赴任時に必要なクレジットカードの手続きは?

これまでの住所で郵送物が受け取れなくなる場合は住所変更の手続きをしておきましょう。また、カードの更新時期が海外赴任期間と重なる際は事前更新の問い合わせをしておくと安心です。

もし、利用明細を紙で確認しているなら、海外でも確認しやすいオンライン明細に変更することをおすすめします。

詳しくは以下をご覧ください。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

Wi-Fiは、Wi-Fi Allianceの登録商標です。

「iD」は株式会社NTTドコモの商標です。

2025年2月時点の情報のため、最新の情報ではない可能性があります。