クレジットカードで究極のメインカードの選び方を解説

2024.11.25

クレジットカードで究極の1枚は?メインカードのお得な選び方を解説!

クレジットカードで究極のメインカードの選び方を解説

2024.11.25

どのクレジットカードに申し込むか、選び方で悩んでいる人は多いのではないでしょうか。年会費やポイント還元率、付帯サービスなど、重視するポイントは人によってさまざまです。

ここでは、自分にぴったりの究極の1枚を選ぶポイントや、1枚に絞るメリット・デメリットを解説します。年間のご利用金額からわかる、おすすめの三井住友カードもご紹介しますので、ぜひ参考にしてみてください。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

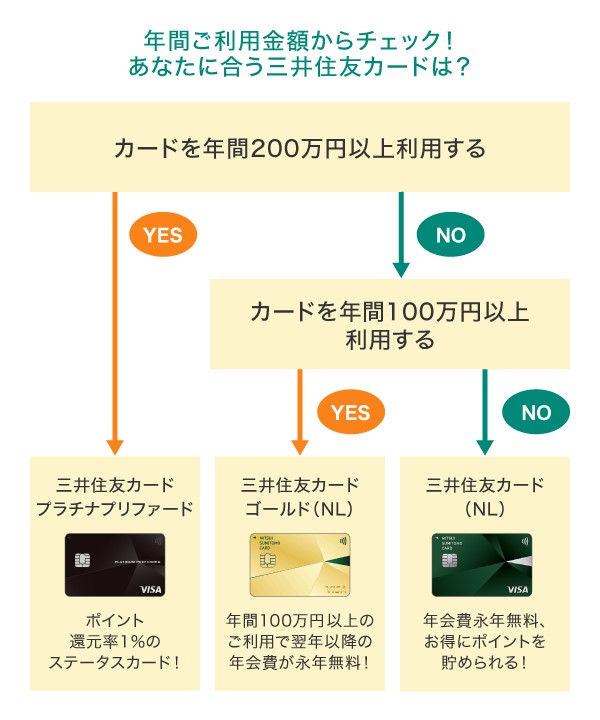

年間ご利用金額からチェック!あなたに合う三井住友カードは?

「クレジットカードは種類が多くて、どのカードが自分に合うかわからない」という方は、まず、年間ご利用金額からチェックしてみるのも手です。どのくらいカードを利用するかは、最強の1枚を見つけるうえで、重要なポイントになります。

三井住友カードの場合を例に見てみましょう。下の図では、年間のご利用金額からおすすめの三井住友カードをチェックすることができます。

年間ご利用金額が100万円未満の方は、年会費永年無料の三井住友カード(NL)が使いやすいでしょう。

年間ご利用金額が100万円以上200万円未満の方は、三井住友カード ゴールド(NL)がおすすめです。年間100万円以上のご利用で、翌年以降の年会費が永年無料となる、お得なゴールドカードです。

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

ステータス性の高いカードを探していて、年間200万円以上ご利用になるお買い物好きの方は、三井住友カード プラチナプリファードがぴったりです。カードのポイント還元率が1%と高いうえに、対象加盟店ではさらに効率よくポイントを貯めることができます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

あなたの究極の1枚に!おすすめの三井住友カード

年間ご利用金額からおすすめの三井住友カードがわかったところで、続いてはそれぞれのカードの特徴を見ていきましょう。

年会費永年無料!三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

ご利用金額に応じた特典も!三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、安心・安全のナンバーレス。クレジットカード情報はVpassアプリから確認できるので、ネットショップでもスムーズにお買い物ができます。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

ポイント特化型で特典充実のステータスカード!三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)、三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

究極のクレジットカードを選ぶポイント

はじめに年間のご利用金額からクレジットカードを見つける方法を、三井住友カードを例にご紹介しました。ここからは、さらに詳しく究極の1枚を選ぶために必要な条件やポイントをご紹介します。

ポイント還元率

クレジットカードのポイント還元率は、支払った金額に対して0.5%~1%付与されるのが一般的です。そのため、より還元率の高いカードを選んだ方がお得といえます。

毎月5万円分クレジットカードを利用した場合、還元率0.5%と1%でどの程度差があるか下記表で確認してみましょう。

クレジットカードは長期間、継続的に利用するものです。1ヵ月では小さな差に見えるポイント還元率による違いも、長期間の積み重ねを考慮すると大きな差になってきます。カードによっては対象店舗の利用でポイント還元率がアップする場合もあり、対象店舗が自宅近くにあるとポイントが貯めやすいです。そのため、自分にとってポイントが貯めやすいカードを選ぶとよいでしょう。

例えば、三井住友カード プラチナプリファードは、ポイント還元率が1%で日々のお買い物やお支払いでポイントが貯めやすいカードです。さらに、対象の「リワードアップ」の対象加盟店でご利用いただくと、 通常ポイントに加え、対象加盟店に応じてご利用金額の1~9%の追加ポイントが付与されます。

対象のコンビニ・飲食店で7%ポイント還元!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード ゴールド(NL)をスマホでのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

三井住友カード Visa Infiniteについては、通常のポイント分1%に加えて+6%ポイント還元となります。

また、三井住友カード プラチナプリファードなら、スマホのVisaのタッチ決済でのお支払いで、「リワードアップ」の対象加盟店として、通常のポイント分1%に加えて+6%ポイント還元となります。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

資産運用への対応もチェックしておきたいポイントです。なかには、投資信託を購入する際の決済に利用できたり、金融商品の保有残高や購入額に応じてポイントが付与されたりするクレジットカードがあります。

資産運用を行いながらクレジットカードのポイントを貯められるため、資産形成を始めたい人やNISA制度の利用を検討している人はぜひ活用したい特典です。提携している証券会社やポイントの還元率はクレジットカードによって異なるため、複数のカードを比較したうえで選定するとよいでしょう。

三井住友カードならスムーズにSBI証券の口座が開設できる

三井住友カードならクレジットカードの申し込みと同時にSBI証券の口座開設が可能です。カードのオンライン申込手続きのなかに「SBI証券口座の開設」の項目が用意されており、選択することでカードの申込完了後にそのまま証券口座の開設に進むことができます。クレジットカード申し込みの際に入力した情報がSBI証券の開設画面に引き継がれるため、手続きが簡単です。

また、既に三井住友カードをお持ちの方も三井住友カードのホームページ経由でSBI証券口座の開設が可能です。

SBI証券と三井住友カードによる「三井住友カードつみたて投資」は、三井住友カード発行のクレジットカードで投信積立ができるサービスです。毎月100円から10万円まで積立が可能です。

また、クレジットカードでの積立額に応じてポイントが毎月貯まる点もメリットです。三井住友カードつみたて投資の対象カードなら最大4%のポイントが貯まります。

ポイント付与率は三井住友カードの種類によって異なり、以下のようになっています。

■三井住友カードで資産運用する場合のポイント付与率

1:銀聯カード、ビジネスカード(三井住友ビジネスカード for Owners・三井住友カード ビジネスオーナーズを除く)、コーポレートカード、デビットカード、プリペイドカード、クレジットモードの機能がないOliveフレキシブルペイ、家族カード、ETC、iD、Vpassログイン時にセディナビIDを利用するカードなどはご利用いただけません。

2:「三井住友カードつみたて投資(SBI証券)」はご利用金額の集計対象となりません。

上記内容は2025年9月30日(火)時点の情報です。最新情報は三井住友カードのホームページをご確認ください。

■SBI証券×三井住友カード「投信積立サービス」の概要

| 対象となるお客さま | SBI証券の証券総合口座をお持ちの個人のお客さま (※1) |

|---|---|

| 対象商品 | 積立買付が可能な投資信託 |

| 利用可能カード | 三井住友カードが発行するクレジットカード(提携カードを含む)(※2) |

| 積立設定可能額 | 毎月100円~10万円 |

| 積立設定締切日および発注タイミング | 毎月10日に積立設定申込を締め切り、翌月7~9日に買付(積立申込日) |

| クレジットカード決済によるポイント付与(※3・4) |

|

| V ポイント付与日 | 積立設定締切日の翌々月10日頃(※5) |

1:一部の金融商品仲介業者のお客さまは対象となりません。

2:銀聯カード、ビジネスカード(三井住友ビジネスカード for Owners・三井住友カード ビジネスオーナーズを除く)、コーポレートカード、デビットカード、プリペイドカード、クレジットモードの機能がないOliveフレキシブルペイ、家族カード、ETC、iD、Vpassログイン時にセディナビIDを利用するカードなどはご利用いただけません。

3:Vポイント以外の独自ポイントが貯まるカードは、「三井住友カードつみたて投資」の決済はできますが、Vポイント付与の対象となりません。

4:カードによって、ポイント付与率が異なります。

5:「三井住友カード Visa Infinite」「Oliveフレキシブルペイ プラチナプリファード」や「三井住友カード プラチナ」などの年間の「カードご利用金額」による特典については、年間の積立合計金額に対して年に1回付与となります。

上記内容は2025年9月30日(火)時点の情報です。最新情報は三井住友カードのホームページをご確認ください。

投信積立サービスやお買い物で貯めたVポイントは1ポイント=1円分としてSBI証券での株式、投資信託の購入に利用できます。投資信託なら100ポイント以上保有していれば、現金を使わずに手軽に始められるため、投資初心者の方にもおすすめです。Vポイントで購入した株式、投資信託の売却代金や配当金・分配金は、Vポイントではなく現金で受け取れます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ポイントの使いやすさ

貯まるポイントがカード会社ごとに異なるように、利用できる範囲も異なります。1ポイント=1円相当でそのままお買い物に利用できるポイントもありますが、他社のポイントに交換しないと使えないケースもあります。そのため、カード申し込み時はポイントが何に使えるのかきちんと確認することが必要です。

なかには、貯まったポイントをマイルに交換できるカードもあります。旅行や出張で飛行機移動が多く、普段の生活でもマイルを貯めたい方はチェックしましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カードの「VポイントPayアプリ」は使いやすい!

三井住友カードの「VポイントPayアプリ」は、カードの利用などに応じて貯まったVポイントをお支払いに使えます。

1ポイント=1円分として、ネットショップ、または店頭でも、VisaもしくはiDが使えるお店であれば「VポイントPayアプリ」でお買い物ができます。

購入したいものに対して、残高が不足している場合は、クレジットカード、または三井住友銀行から残高をチャージして使用できます。

Vポイントの交換については、Vポイントサイトをご確認ください。

年会費

一般的にランクの高いカードほど付帯サービスが手厚く、年会費も高い傾向にあります。申し込みの際は、支払いに無理がない年会費か確認しましょう。

三井住友カード(NL)は、年会費が永年無料のカードです。特に、年間のご利用金額が100万円未満の方にとって使いやすいカードといえます。また、三井住友カード ゴールド(NL)の年会費は5,500円(税込)ですが、年間100万円のご利用で翌年以降、年会費が永年無料になる特典があります。

対象取引や算定期間など実際の適用条件の詳細についてはホームページをご確認ください。

付帯サービスの種類もクレジットカードを選ぶ際に確認しておきたいポイントの1つです。付帯サービスの例として、以下が挙げられます。

付帯サービスの例

このように、旅行や出張などで移動が多い方が「持っているだけでお得」と感じられるような手厚いサービスが付帯されたクレジットカードがあります。付帯サービスの内容をしっかり確認するとよいでしょう。

例えば、三井住友カード ゴールド(NL)や三井住友カード プラチナプリファードには、「お買物安心保険」や「トラベル・空港ラウンジサービス」などが付帯しています。

また、三井住友カードでは「選べる無料保険」として、カードに付帯する無料保険を選択できるサービスを提供しています。初期設定の旅行安心プラン(海外・国内旅行傷害保険)だけでなく、スマホ安心プラン(動産総合保険)、弁護士安心プラン(弁護士保険)、ゴルフ安心プラン(ゴルファー保険)など7つのプランからご自身のライフプランに合わせて必要な保険を選べることも魅力です。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

カード入会後に、ご希望に応じて旅行傷害保険をお好きな保険に変更いただけます。

カード付帯保険は、カードの種類により補償内容や補償金額、適用条件などが異なります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

■こちらもあわせてご覧ください(タビサポ)

セキュリティ・サポート体制

セキュリティが不十分だと不正利用をはじめ、トラブルが起こるリスクが高くなります。不正利用に対しては保証があるケースも多い一方で、カードを止めたり、盗難届を出したりなど手続きも大変です。

近年では不正利用されにくい「ナンバーレスカード」が登場しています。ナンバーレスカードは券面にカード番号・有効期限・セキュリティコードの記載がありません。カード番号などはスマホアプリで確認するため、盗用されるリスクが低くなっています。

三井住友カードのセキュリティ

三井住友カードでは不正利用を未然に防ぐため、業界最高水準の不正利用検知システムを導入しています。24時間365日モニタリングを行っており、不正利用の可能性のある取引を事前・早期に発見できる体制が整えられています。

また、インターネットショッピングをご利用の際、ご登録いただいているメールアドレスあてに届いた認証コード(ワンタイムパスワード)を入力することで決済が完了するネットショッピング認証サービス(EMV 3-Dセキュア)を取り入れており、安心して決済することができます。

Vpassへのメールアドレスの登録が必要です。

■三井住友カードの不正利用防止に役立つサービス

| サービス名 | 概要 |

|---|---|

| ご利用通知サービス | カードを使う度にリアルタイムに通知が届きます。第三者による利用があった場合もすぐに気付けるので、素早い対応が可能です。 |

| あんしん利用制限サービス | すべての利用を制限することはもちろん、シーンに応じて海外での利用やネットショッピングでの利用などを、アプリ上から簡単に制限することができます。 |

| オートロックサービス | カードを利用しないときは利用を制限(オートロック)しておき、 利用するときだけVpassアプリから一時的に制限を解除することができます。解除30分後に自動で制限された状態に戻ります。 |

国際ブランド

国際ブランドとは、国際的に利用可能なクレジットカードブランドを指します。以下が「世界5大ブランド」とよばれる代表的な国際ブランドです。

1枚だけカードを持つのであれば幅広い店舗で使用できる「Visa」か「Mastercard」がおすすめです。特に海外旅行など海外に行く機会が多い方は、海外でシェアの広いVisaブランドを選ぶと安心でしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ステータス

クレジットカードを選ぶ際に、カードそのもののステータスで選ぶのも1つの方法です。ステータスとはクレジットカードのランクのことを指し、ランクが上がるほど年会費も上がり、付帯サービスも充実する傾向があります。また、ランクの高いカードを所有していると社会的な地位や信頼感、安心感といったよいイメージを与えられるメリットがあります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

発行スピード

クレジットカードを選ぶときは、発行までにかかる日数もチェックしておきたいポイントです。

クレジットカードは入会申込後に審査が行われ、審査通過後にカードが発行されます。審査や発行にかかる日数はカード会社によって異なっており、即日発行できるものもあれば、数週間かかるものもあるなどさまざまです。

「すぐに使いたい予定がある」、「なるべく早くカードを受け取りたい」という場合は、より発行スピードが早いクレジットカードを選ぶとよいでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

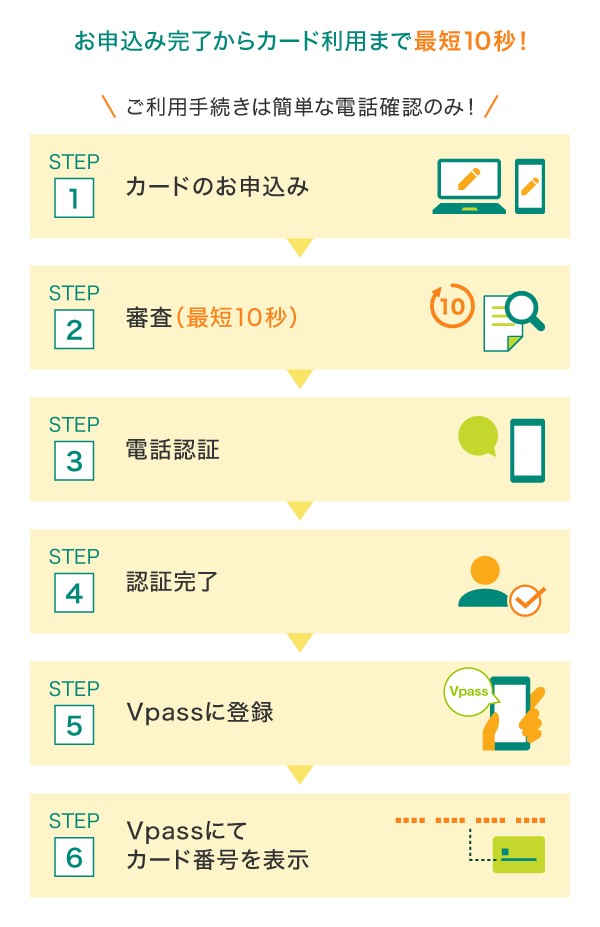

三井住友カードなら24時間いつでも最短10秒で即時発行

三井住友カードには、インターネット上で申し込むと最短10秒でカード番号が発行される「即時発行」に対応しているカードがあります。審査完了後、電話認証により本人確認を行い、三井住友カードの会員サイトVpassに登録すれば、すぐにカード情報を照会できるようになります。

カードの到着を待たずに、すぐにネットショッピングで利用できるほか、Apple Payや Google Pay などのモバイル決済に登録することで、実店舗でのお買い物も可能です。即時発行のカードは、通常、3営業日後に発行されて後日お手元に到着します。

即時発行ができない場合があります。

最短10秒で審査が完了されない場合があります。

三井住友カードでは現在クレジットカードの店舗受け取りは行っておりません。

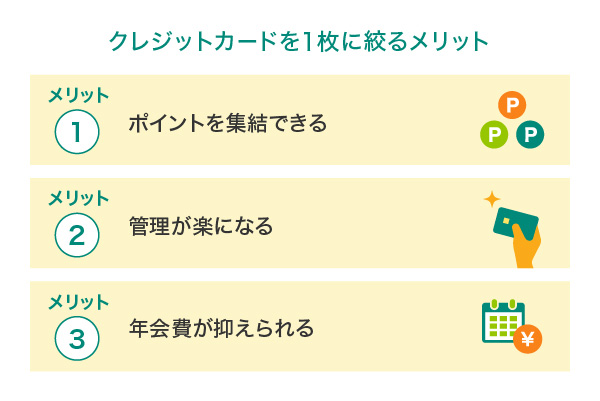

クレジットカードは究極の1枚だけ持っていればよいのでしょうか?1枚に絞るメリットとして、以下3点が挙げられます。

クレジットカードを1枚に絞ることでポイントが分散せず、貯めやすくなるほか、管理もしやすくなります。

カードを複数持っていると紛失・盗難リスクが上がり、使用頻度の低いカードであれば紛失に気付くのが遅くなってしまうかもしれません。持ち歩くカードを1枚にまとめることでリスクを低減できます。加えて、利用明細も1つにまとまるので支払いの管理も楽になるでしょう。

また、年会費がかかるクレジットカードを複数枚所有していると年間の維持費用がかさんでしまいます。クレジットカードを1枚に絞れば、年会費による出費も抑えることができるでしょう。

三井住友カード ゴールド(NL)は年間100万円のご利用で翌年以降年会費が永年無料になる特典があります。1枚に絞ることで支払いを集約でき、条件が達成しやすくなるでしょう。

対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

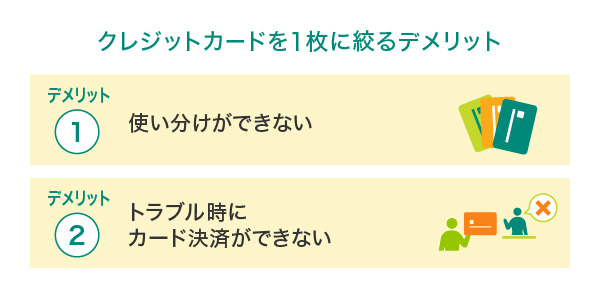

究極の1枚にクレジットカードを絞るデメリット

一方で、クレジットカードを1枚に絞るデメリットとして以下が挙げられます。

クレジットカードを1枚に絞ってしまうと、カードの種類によってポイントが貯まりやすいお店でカードを使い分けられないほか、不具合が起きた際にカード決済ができなくなります。

さらに、国際ブランドによっては対応していないお店もあり、使いたいときにカード決済ができないこともあるでしょう。そのため、1枚に絞る際は付帯サービスを確認すること、できるだけ多くのシーンで利用しやすいカードを選ぶことをおすすめします。

また、最近では、複数枚のクレジットカードを所有することも一般的です。日々の生活で利用するメインカードとは特徴の異なるものをサブのカードとして持ち、複数枚のカードを上手に使い分けるのもよいでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カードの比較表

ポイント還元率や付帯サービス内容など、クレジットカードを選ぶうえでチェックしたいポイントはさまざまです。ここでは、三井住友カードのそれぞれの機能を比較表で確認してみましょう。

1:対象取引や算定期間など実際の適用条件の詳細についてはホームページをご確認ください。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

旅行傷害保険は事前に旅費などを当該カードでクレジット決済いただくことが前提です。また、カード入会後に、ご希望に応じてお好きな保険に変更いただけます。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づく保険会社の審査があります。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

カードの特徴を押さえて、究極の1枚を見つけよう

クレジットカードは、年会費永年無料で初心者も使いやすいもの、旅行やショッピングの保険が充実しているステータスカードなど、さまざまな種類があることを紹介しました。普段の買い物でポイント還元率がアップするカードを選べば、効率よくポイントを貯めることができ、節約にもつながります。カードの特徴と自分の重視したい点を押さえ、究極の1枚を見つけてみましょう。

Q1.年間の利用金額でおすすめのクレジットカードは何?

年間にどのくらいカードを利用するのかは、最強の1枚を見つけるうえで重要なポイントです。三井住友カードの場合を例にすると、年間のご利用金額が100万円未満の方は、年会費永年無料の三井住友カード(NL)が使いやすいでしょう。年間ご利用金額が100万円以上200万円未満の方には三井住友カード ゴールド(NL)が、年間200万円以上ご利用になるお買い物好きの方は、三井住友カード プラチナプリファードがおすすめです。

詳しくは以下をご覧ください。

Q2.三井住友カードでクレカ投資ができるサービスはある?

SBI証券と三井住友カードによる「三井住友カードつみたて投資」というサービスがあります。三井住友カード発行のクレジットカードで投信積立ができ、毎月100円から10万円まで、積立が可能です。

詳しくは以下をご覧ください。

Q3.究極の1枚にクレジットカードを絞るメリットは?

クレジットカードを絞るメリットとして「ポイントが集結できる」「管理が楽になる」「年会費が抑えられる」などが挙げられます。特にカードを複数所持していると紛失・盗難リスクが上がります。カードを1枚にまとめることで、そうしたリスクを低減できるでしょう。

詳しくは以下をご覧ください。

本記事に掲載されている情報は、投資判断の参考として投資一般に関する情報提供を目的とするものであり、投資の勧誘を目的とするものではありません。また、これらの情報に基づいて被ったいかなる損害についても、弊社、投稿者および情報提供者は一切の責任を負いません。投資に関するすべての決定は、利用者ご自身の判断でなさるようお願いいたします。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

Apple、Apple Payは、Apple Inc.の商標です。

「iD」は株式会社NTTドコモの商標です。

Google Pay は Google LLC の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2024年11月時点の情報のため、最新の情報ではない可能性があります。

【投資信託に関するご注意事項】

【金融商品仲介業務に関するご注意事項】

別ウィンドウでSBI証券のウェブサイトへリンクします。

[金融商品仲介業者]

商号等:三井住友カード株式会社

登録番号:関東財務局長(金仲)第941号

別ウィンドウで「三井住友カード」のPDFを開きます。

上記ウェブサイトのコンテンツ内容は、予告なく変更・削除されることがあります。

[所属金融商品取引業者]

商号等:株式会社SBI証券 金融商品取引業者、商品先物取引業者

登録番号:関東財務局長(金商)第44号

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本STO協会、日本商品先物取引協会、一般社団法人日本暗号資産等取引業協会